วิธีคำนวณทุนประกัน และ วิธีใช้งานไฟล์เครื่องมือคำนวณทุนประกัน

ทำไมควรต้องคำนวณทุนประกันชีวิต/ทุพพลภาพ/พิการ/โรคร้ายแรง ก่อนทำประกัน

เรียน ท่านที่..

- พบเจอกับปัญหาไม่ทราบว่าควรต้องมีทุนประกันชีวิต/ทุพพลภาพ/พิการ/โรคร้ายแรง เป็นจำนวนเท่าใดดี สำหรับการได้รับเงินก้อนมาทดแทนหรือชดเชย หากโชคร้ายต้องเผชิญกับเหตุร้ายเหล่านี้

- ยังไม่ต้องการพบกับตัวแทนเพียงเพื่อคำนวณทุนประกัน หรือ ไม่ต้องการส่งข้อมูลรายได้รายจ่ายตนเองหรือครอบครัวไปกลับหลายครั้งให้กับตัวแทนทำการคำนวณทุนประกัน

การคำนวณทุนประกันเป็นอีกหนึ่งสิ่งที่สำคัญมาก ในการทำประกันเพื่อป้องกันการการทำประกันแบบ Over Insurance ที่ทำทุนประกันสูงกว่า รายได้/รายจ่าย หรือ Under Insurance ที่ทำทุนประกันน้อยกว่า รายได้/รายจ่าย รวมตามปีที่จะคุ้มครอง

ด้วยเพราะทั่วไปแล้ว ตัวแทนมักจะเสนอขายเป็นตัวเลขสำเร็จรูปเป็นหลักอย่างเช่น 1 ล้าน 5 ล้าน 10 ล้าน 20 ล้าน ซึ่งเป็นตัวเลขที่ง่ายทั้งต่อการนำเสนอและต่อการทำประกันในปีปัจจุบันและทำเพิ่มได้ในปีต่อ ๆ ไป เนื่องจากเกณฑ์ที่ยังไม่ต้องตรวจสุขภาพตอนทำประกันมักใกล้เคียงกับตัวเลขเหล่านี้พอดี

อย่างไรก็ตาม เมื่อไม่ได้คำนวณทุนประกันที่เหมาะสมอย่างละเอียด เมื่อโชคร้ายเกิดเหตุร้ายขึ้นมาจริง ๆ ก็อาจทำให้ เงินทดแทน/ชดเชย ที่ได้ไม่เพียงพอต่อการใช้งาน หรือแม้ในกรณีที่ เงินทดแทน/ชดเชย มากเกินไป ก็ยังส่งผลเสียได้ตั้งแต่ยังไม่เกิดเหตุร้ายด้วยเพราะเบี้ยประกันที่ต้องจ่ายอาจทำให้ขาดสภาพคล่องได้

ทั้งหมดนี้เองทาง Release your Risk จึงได้จัดทำเครื่องมือ Google Sheet ในการคำนวณทุนประกันโดยเฉพาะขึ้นมา เพื่อช่วยให้ท่านสามารถคำนวณทุนประกันที่เหมาะสมได้อย่างละเอียดมากขึ้นกว่าการประมาณด้วยตัวเลขสำเร็จรูป

รวมถึงมีความยืดหยุ่นในการปรับแก้ไขให้เหมาะสมกับสถานการณ์ในปัจจุบัน ที่คำนวณให้เห็นผลลัพธ์ได้ในทันที และหากในอนาคตมีการเปลี่ยนแปลงใด ๆ ก็ยังสามารถแก้ไขและพิจารณาทุนประกันใหม่ได้อย่างสะดวกรวดเร็ว

วิธีคำนวณทุนประกันชีวิต/ทุพพลภาพ/พิการ/โรคร้ายแรง

โดยทั่วไปการคำนวณทุนประกัน จะเป็นการคำนวณจาก รายได้ หรือ รายจ่าย ร่วมกับจำนวนปีความคุ้มครองที่คาดว่าจะขาดรายได้หากต้องเผชิญเหตุร้าย หรือ จำนวนปีในการปรับตัวให้กลับมามีรายได้อีกครั้งภายหลังเหตุร้าย เช่น

- อายุ 30 ปี รายได้ 1 ล้านต่อปี ต้องการคุ้มครองชีวิตทดแทนรายได้ส่วนนี้นาน 20 ปี ให้กับครอบครัวหรือคนข้างหลัง หากโชคร้ายจากไปก่อน ทำให้จะได้ทุนประกันชีวิตอยู่ที่ 20 ล้านบาท

- อายุ 25 ปี รายจ่ายครอบครัว 5 แสนต่อปี แบ่งรับผิดชอบกับพี่คนละครึ่ง โดยต้องการคุ้มครองโรคร้ายแรงชดเชยรายจ่ายส่วนนี้นาน 5 ปี ซึ่งเป็นระยะเวลาที่คาดว่านานพอจะสามารถกลับมาทำงานหาเงินได้อีกครั้งภายหลังการรักษา ทำให้จะได้ทุนประกันโรคร้ายแรงอยู่ที่ 1.25 ล้านบาท

ดังนั้นนอกจากตัวเลขรายได้หรือรายจ่ายต่อปีแล้ว ตัวเลขที่สำคัญต่อมา คือ

- ตัวเลขจำนวนปีที่เผื่อสำหรับระยะเวลาให้ปรับตัวไม่ว่าจะเป็นของตนเองหรือของครอบครัว

- ตัวเลข % ความรับผิดชอบรายจ่ายนั้น ๆ เพื่อให้มีความละเอียดมากขึ้น

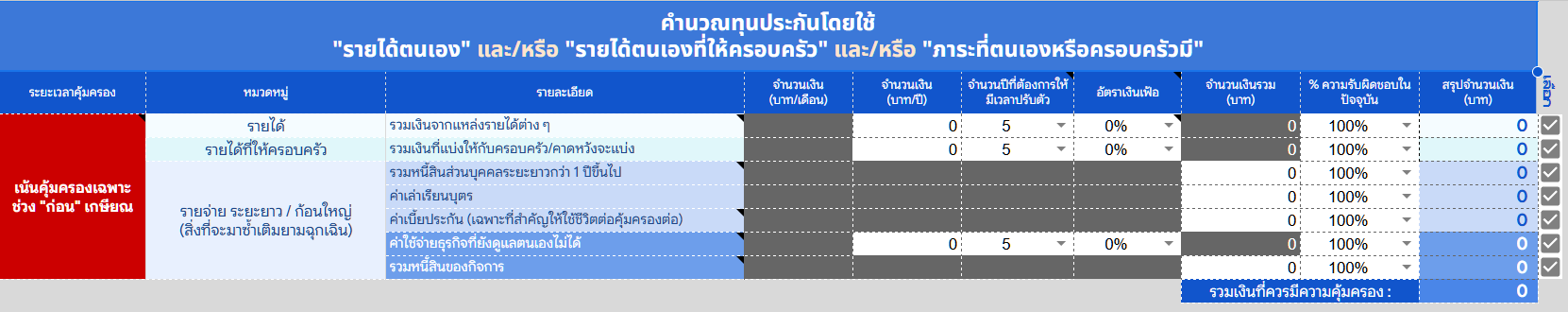

- และยังสามารถรวมไปถึง % อัตราเงินเฟ้อของค่าใช้จ่ายต่อปี หรือ % อัตราการเพิ่มของรายได้ต่อปี

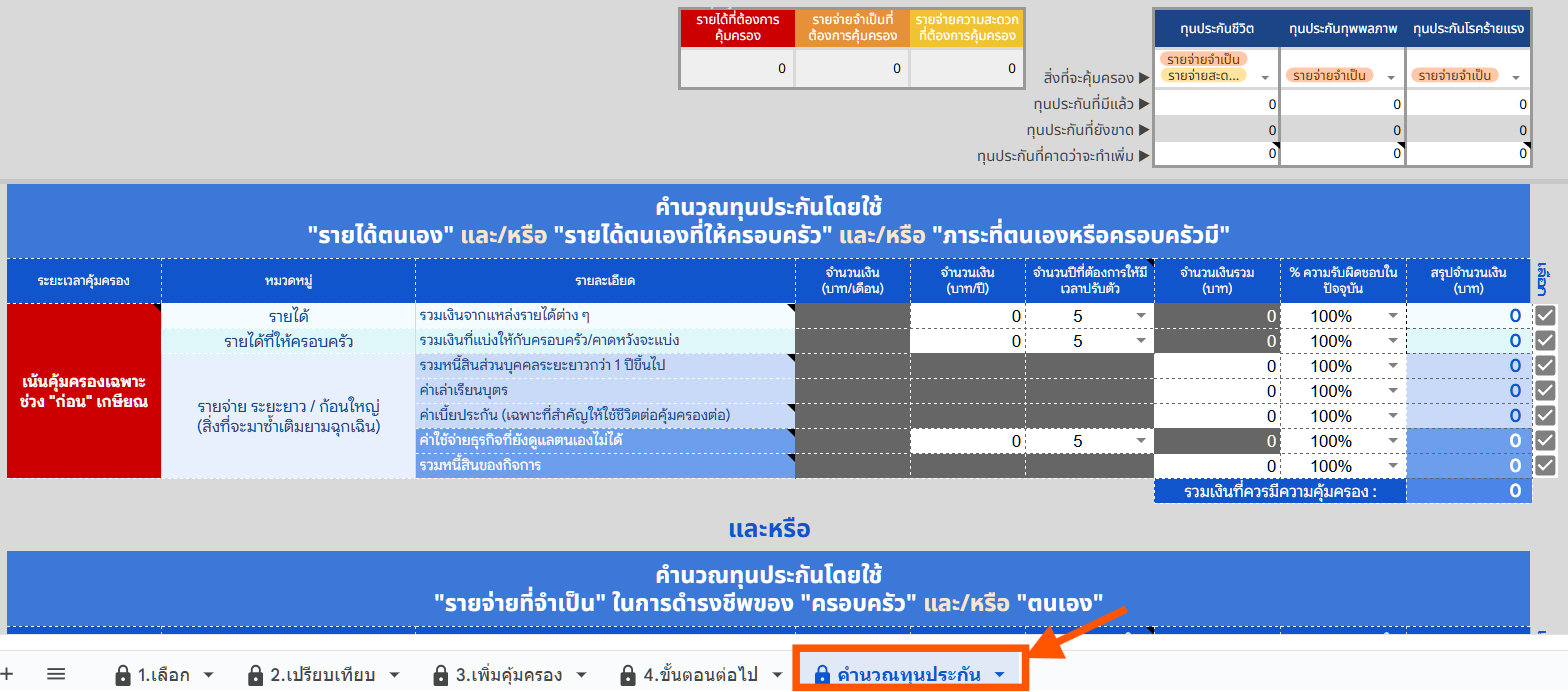

โดยการคำนวณทุนประกันจะสามารถแบ่งออกได้เป็น 3 ประเภทต่อไปนี้

1. การคำนวณทุนประกันจากรายได้ในการทำงาน และหรือ รายจ่ายก้อนใหญ่

- 1.1 วิธีเผื่อปลอดภัย ทดแทนรายได้ทั้งชีวิต (Human Full-Life Value)

- โดยจะคำนวณจาก รายได้ต่อปีในปัจจุบัน จำนวนปีที่เหลือก่อนเกษียณ (เช่น 20 ปี) และ อัตราเงินเฟ้อ (อัตรารายได้ที่จะเพิ่มขึ้นต่อปี)

- วิธีนี้จึงเสมือนให้ทุนประกันมาทดแทนตนเองได้ทั้งหมดในตอนนี้ทันที

- 1.2 วิธีเผื่อให้ปรับตัว ทดแทนรายได้แบบบางส่วน (Human Partial-Life Value)

- โดยจะลดจำนวนปีลงไม่จำเป็นต้องตลอดอายุการทำงานที่เหลือ แต่เน้นเฉพาะให้ทดแทนได้นานพอ ที่ตนเองหรือครอบครัวหรือคนข้างหลังจะสามารถปรับตัวและหารายได้ได้ เช่น 5-7 ปี เป็นต้น

- 1.3 วิธีตามข้อ 1.1-1.2 แต่เน้นเฉพาะรายได้ที่ให้ครอบครัว

- เพราะไม่ใช่รายได้ทั้งหมดจะแบ่งให้ครอบครัว ซึ่งความเป็นจริงอาจจะแบ่งให้ครอบครัวได้ตั้งแต่ 20%-80% เท่านั้น

- 1.4 วิธีเผื่อเฉพาะสำหรับรายจ่ายก้อนใหญ่ที่มีในปัจจุบัน

- มองว่าครอบครัวสามารถช่วยดูแลหรือไปต่อได้อยู่แล้ว หากไม่มีภาระรายจ่ายก้อนใหญ่มาขัดขวาง เช่น หนี้บ้าน หนี้ธุรกิจ เบี้ยประกันสุขภาพ เบี้ยประกันรถ เบี้ยประกันธุรกิจ รวมถึง ค่าเล่าเรียนบุตรหรือคนในครอบครัว

- 1.5 วิธีเผื่อผสมทั้งรายได้ที่เลือก รายจ่ายก่อนใหญ่ที่เลือก รายจ่ายประจำที่จำเป็นในข้อ 2

- วิธีนี้จะเลือกคุ้มครองทั้งรายได้ที่เห็นว่าจำเป็นในการปรับตัว และรายจ่ายก้อนใหญ่ที่เป็นภาระต่อการปรับตัว รวมกัน

- หรือ หากเป็นว่าการนำรายได้มาคำนวณจะทำให้ทุนประกันสูงเกินไป ก็ยังสามารถเน้นเฉพาะหนี้หรือรายจ่ายก้อนใหญ่ และในส่วนรายได้สามารถทดแทนด้วยวิธีคำนวนเฉพาะรายจ่ายที่จำเป็น NEEDs ในข้อ 2 แทนได้

2. การคำนวณทุนประกันจากรายจ่ายจำเป็น NEEDs

- วิธีแบบที่ 1 ส่วนใหญ่จะทำให้ทุนประกันสูง และอาจทำให้เบี้ยประกันเกินงบที่เตรียมไว้ (เบี้ยประกันรวมด้านความคุ้มครอง ไม่ควรเกินรายได้เฉลี่ย 2 เดือน)

- โดยการจะลดทุนประกันลงได้ จะจำเป็นต้องอาศัยการพิจารณารายจ่ายประจำที่จำเป็นแทนการพิจารณาที่รายได้ประจำ

- ซึ่งการพิจารณารายจ่ายประจำที่จำเป็นนี้เอง การคำนวณวิธีนี้จึงเป็นจุดเริ่มต้นของการวางแผนการเงินที่ดี ที่จะได้ทำความเข้าใจว่ารายจ่ายใด จำเป็น/ไม่จำเป็น และรายจ่ายแต่ละหมวดควรมีงบประมาณเท่าใดดี

- วิธีนี้ยังสามารถแบ่งเป็นทั้ง Full ตลอดอายุการทำงานที่เหลือ และ Partial เฉพาะระยะเวลาในการปรับตัวได้เช่นกัน ซึ่งถ้าหากแบบ Full ทำให้ทุนประกันสูงไป ก็ยังสามารถปรับมาเป็นแบบ Partial ได้โดยจำนวนปีอาจอยู่ที่ 7-10 ปี หรือ ตามความสามารถในการหารายได้ของครอบครัว และ การชำระหนี้ที่มี

- แต่หากมีหนี้ก้อนใหญ่เป็นภาระอยู่ควรใช้วิธีนี้ร่วมกับ วิธีข้อ 1.4 ก็จะทำให้ได้ทุนประกันที่ครอบคลุมทั้งรายจ่ายประจำที่จำเป็น และ รายจ่ายก่อนใหญ่ ได้

- ทั้งนี้เนื่องจากการใช้วิธีคำนวณแบบนี้ทุนประกันจะไม่สูงมาก จึงทำให้การเผื่อเงินมรดกไว้ด้วยก็จะสามารถทำได้เช่นกัน หรือ จะเริ่มเผื่อสำหรับรายจ่ายแบบที่เน้นเพิ่มความสะดวกสบายให้ชีวิต WANTs ในข้อ 3 ด้านล่างนี้ได้

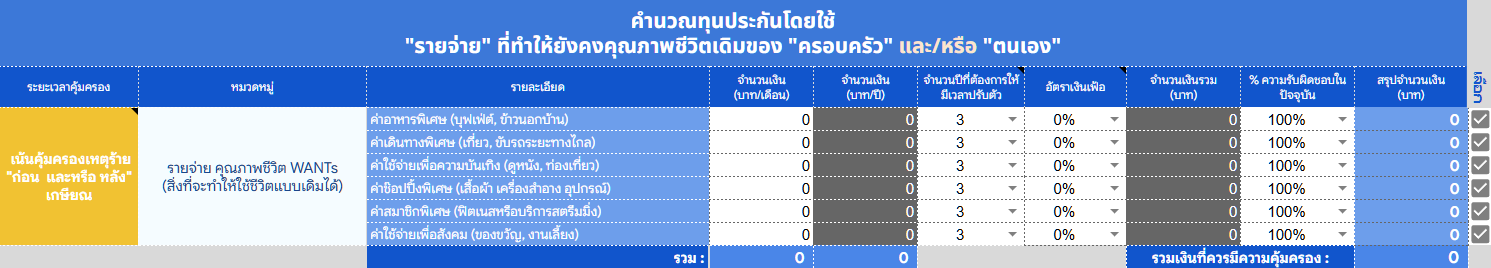

3. การคำนวณทุนประกันจากรายจ่ายเพิ่มความสะดวกสบาย WANTs

- วิธีนี้จะใช้เฉพาะหากเห็นว่าทุนประกันที่ได้จากข้อ 1 กับข้อ 2 ยังไม่ทำให้เบี้ยประกันสูงเกินรายได้เฉลี่ย 2 เดือน หรือเกินงบประมาณที่ตั้งไว้

- โดยจะทำการเลือกรายจ่ายไม่ประจำแต่พิเศษเพิ่มเข้ามาในการคำนวณทุนประกันร่วมด้วย

- ทั้งนี้ระยะเวลาในการปรับตัวมักจะเป็นแบบ Partial และระยะเวลาน้อยกว่ากว่า NEEDs ในข้อ 2 ได้

ควรเลือกการคำนวณทุนประกันแบบใด และควรเลือกประกันแบบใดดี

โดยปกติแล้วจะเน้นที่วิธีข้อ 1.1 เป็นหลัก แต่ถ้าหากเบี้ยประกันสูงเกินไป การปรับทุนประกันให้ลดลงโดยใช้วิธีข้อ 1.2-1.5 แทนก็เป็นอีกแนวทางหนึ่ง หรือ แม้แต่การนำวิธีข้อ 2 ที่นำรายจ่ายจำเป็นมาแทนรายได้ ก็จะช่วยให้ทุนประกันลดลงได้อย่างมากเช่นกัน โดยเฉพาะกับครอบครัวที่รายได้กับรายจ่ายจำเป็นแตกต่างกันสูง (จนอาจทำให้ต้องเพิ่มรายจ่ายความสะสวดสบายในข้อ 3 เข้ามา)

อย่างไรก็ตาม ยังมีวิธีการเลือกวิธีคำนวณทุนประกันอีกแบบ ที่สามารถช่วยเบี้ยประกันไม่สูงแต่ได้ทุนประกันที่สูงได้โดยเฉพาะในช่วงก่อนเกษียณ ดังต่อไปนี้

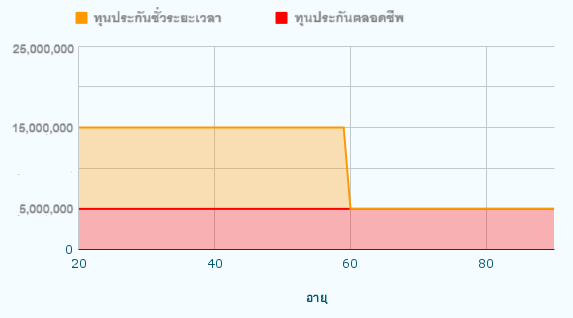

- 1. จับคู่วิธีคำนวณทุนประกันโดยใช้ "รายได้+รายจ่ายก้อนใหญ่" กับ แบบประกัน "ชั่วระยะเวลา" จนถึงอายุ 60-65 ปี (หรือ จะเลือกเกษียณก่อนอายุ 60-65 ปี ก็ได้)

- เนื่องจากความเสี่ยงภัยด้าน ชีวิต/ทุพพลภาพ/พิการ/โรคร้ายแรง นั้น จะไม่ได้เสี่ยงภัยสูงมากในช่วงอายุก่อนเกษียณ เบี้ยประกันจึงจะไม่สูงตามไปด้วย

- ทำให้การเลือกแบบประกันที่เน้นคุ้มครองเฉพาะระยะเวลาสั้น ๆ นี้โดยตรง ที่ไม่มีการเก็บเบี้ยประกันไปเผื่อความเสี่ยงภัยในตอนสูงอายุด้วย จะเป็นทางออกสำคัญที่ทำให้เบี้ยประกันยังอยู่ในงบประมาณ และได้ทุนประกันที่สูงตามเป้าหมายได้

- 2. จับคู่วิธีคำนวณทุนประกันโดยใช้ "รายจำเป็น" กับ แบบประกัน "ตลอดชีพ" จนถึงอายุ 99 ปี

- วิธีนี้จะไม่ต้องกังวลว่าความโชคร้ายจะเกิดตอนก่อนเหษียณ หรือ หลังเกษียณ เพราะอย่างไรแล้ว ก็จะสามารถคุ้มครองรายจ่ายจำเป็นได้ตามเวลาที่เผื่อไว้ให้ปรับตัวได้แน่นอน

- แต่ก็ต้องยอมรับว่าเบี้ยประกันแบบตลอดชีพนี้จะสูงกว่า แบบชั่วระยะเวลา เพราะภายในเบี้ยประกันจะมีการเผื่อความเสี่ยงสำหรับตอนสูงอายุที่เสี่ยงภัยสูงมากเข้ามาด้วย

- ซึ่งมีข้อดีตรงที่ หากเปลี่ยนใจยกเลิกแบบประกันตลอดชีพนี้ก่อนอายุ 99 ปี เบี้ยที่เผื่อเอาไว้ก็จะไม่ได้ใช้ และสามารถคืนเงินออกมาในรูปเงินเวนคืนเพื่อใช้เป็นบำเหน็จได้อีกทาง

- โดยเงินที่ได้คืนนี้หากรอนานกว่า 25-30 ปี (ขึ้นกับแบบประกัน) เงินเวนคืนที่จะได้มักจะเกินเบี้ยประกันทั้งหมดที่จ่ายไปได้ด้วย

โดยสรุปวิธีการเลือกแบบประกัน

- 1. หากงบประมาณมากพอ

- เน้นที่ ประกันแบบตลอดชีพ (รายได้ หรือ รายจ่ายก้อนใหญ่) + (รายจ่ายจำเป็น)

- 2. หากงบประมาณปานกลาง

- เน้นผสมผสาน ประกันชั่วระยะเวลา (รายได้ หรือ รายจ่ายก้อนใหญ่) + ประกันแบบตลอดชีพ (รายจ่ายจำเป็น)

- 3. หากงบประมาณน้อย หรือ ไม่แน่นอน

- เน้นที่ ประกันชั่วระยะเวลา (รายได้ หรือ รายจ่ายก้อนใหญ่) + ทยอยเก็บเงินหรือลงทุนเองตามความสะดวกและวินัยเพื่อให้ได้จำนวนเงินใกล้เคียงกับความคุ้มครองที่ต้องการในตอนเกษียณที่จะต้องรับความเสี่ยงไว้เอง + ต้องใจแข็งไม่นำเงินก้อนนี้ออกมาใช้ถ้าไม่ใช่เพราะเหตุร้าย (รายจ่ายจำเป็น)

หมายเหตุ : ส่วนใหญ่ประกันด้าน ทุพพลภาพ/พิการ จะมีเพียงแบบชั่วระยะเวลาและมักคุ้มครองนานถึงอายุ 65-70 ปี จึงไม่ได้มีการเก็บเบี้ยเผื่อตอนสูงอายุ และเบี้ยสามารถปรับเพิ่มตามอายุที่สูงขึ้นได้ (แบบที่มีคุ้มครองตลอดชีพจะเป็น ประกันชีวิต กับ ประกันโรคร้ายแรง)

จำเป็นต้องทำทุนประกันสูงตามที่คำนวณได้ทันทีเลยหรือไม่

เนื่องจาก เบี้ยประกันรวมด้านความคุ้มครอง ไม่ควรเกินรายได้เฉลี่ย 2 เดือน ซึ่งเป็นตัวเลขที่ใกล้เคียงกับโบนัส (ใช้โบนัสช่วยจ่ายเบี้ย) หรือ ใกล้เคียงกับภาษีที่ต้องเสีย (แต่เลือกจ่ายเบี้ยเพื่อนำมาช่วยลดหย่อนแทน)

ดังนั้นหากเบี้ยประกันตามทุนประกันที่เลือกสูงเกินงบ ก็ยังไม่จำเป็นจะต้องทำทุนประกันทั้งหมดในทันที แต่สามารถวางแผนทยอยสะสมทุนประกันในปีต่อ ๆ ไป ที่รายได้เฉลี่ยสูงมากขึ้นแทนได้ เพื่อไม่ให้เบี้ยประกันเป็นปัญหากับสภาพคล่อง

โดยสามารถให้ความสำคัญไปที่ทุนประกันชีวิตไปที่ภาระรายจ่ายก้อนใหญ่ และหรือ ทุนประกันเงินก้อนชดเชยที่ต้องขาดรายได้อย่างน้อย 3 ปีในการปรับตัวระหว่างการรักษาโรคร้ายแรง หรือ พิการ หรือ ทุพพลภาพ ไว้ก่อนได้

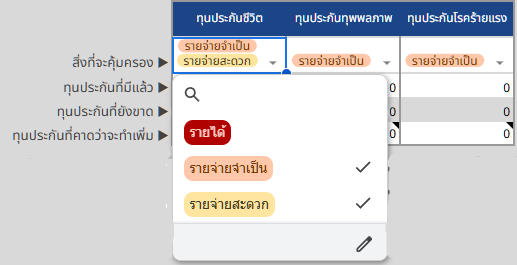

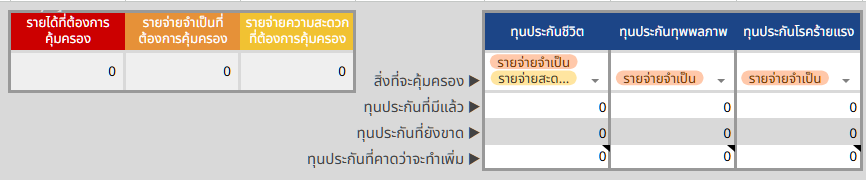

- ด้วยเหตุนี้เองภายในเครื่องมือคำนวณทุนประกัน จึงสามารถให้เลือกได้ว่า ทุนประกันชีวิต ทุนประกันทุพพลภาพ และ ทุนประกันโรคร้ายแรง จะใช้การคำนวณทุนประกันจากวิธีข้อ 1-3 อย่างใดอย่างหนึ่ง หรือ เลือกได้มากกว่าหนึ่งก็ได้

- ทั้งนี้ภายในเครื่องมือจะมีการคำนวณหักลบกับทุนประกันที่มีแล้วให้อัตโนมัติ เพื่อพิจารณาว่าปีปัจจุบันจะทยอยทำทุนประกันเพิ่มเท่าใด จากทุนประกันที่ยังขาดอยู่ เพื่อเป็นการทยอยเก็บสะสมในแต่ละปีไม่ต้องทำทั้งหมดในคราวเดียวได้

- รวมไปถึงการแก้ไขข้อมูลภายในเครื่องมือเพื่อที่จะคำนวณใหม่ และสามารถอัพเดทตามสถานการณ์การเงินและทุนประกันที่มีในปัจุบันได้ในทันที

บทสรุป

และทั้งหมดนี้เอง คือ วิธีการคำนวณ การเลือกแบบประกัน โดยสามารถใช้เครื่องมือคำนวณทุนประกันนี้ เพื่อให้ตอบโจทย์ทั้งด้านความคุ้มครอง และ งบประมาณเบี้ยประกันที่เตรียมไว้ รวมถึงการคำนวณเปลี่ยนแปลงในอนาคตได้ในทันที

โดยท่านจะหมดความกังวล

- ไม่ต้องหาเวลาพบตัวแทนเพื่อให้ช่วยคำนวณ

- ไม่ต้องใช้เวลาสื่อสารไปกลับกับตัวแทนหลายครั้ง

- ไม่ต้องกดดันถูกขายจากตัวแทนโดยไม่รู้ทุนประกันที่จำเป็น

- และไม่ต้องกดดันถูกขายประกันซ้ำในปีต่อๆ ไปโดยที่ทุนประกันเกินความจำเป็น