BLA PREMIER LINK

พรีเมียร์ ลิงก์

ประกันชีวิตควบการลงทุนที่สามารถทำหน้าที่เป็น ประกันชีวิตชั่วระยะเวลา ที่ให้ทุนชีวิตสูงสุดในตลาดโดยเฉพาะอายุ 30-40 ปี

เน้นคุ้มครองรายได้ช่วงทำงานหรือช่วงก่อนเกษียณ ด้วยเบี้ยคงที่ที่น้อยทุกปี แต่ได้ทุนชีวิตที่สูงคงที่จนถึงอายุ 60 ปี

(ยิ่งเริ่มทำเร็วยิ่งเลือกทุนชีวิตได้สูง ในขณะที่เบี้ยต่อปีคงที่เท่าเดิม)

อายุรับทำประกัน

เบี้ยประกันเริ่มต้น

เลือกทุนประกันสูงสุด 200 - 250 เท่าของเบี้ยจนถึงอายุ 40 ปี

*เน้นพอร์ตลงทุนเสี่ยงต่ำผลตอบแทนคาดการณ์ 1%-3% ต่อปี

- สามารถเลือกทุนชีวิตสูงถึง 200 - 250 เท่าของเบี้ยประกัน จนถึงอายุ 40 ปี (สูงที่สุดในตลาดปัจจุบัน)

- หากไม่พักชำระเบี้ย หรือขายหน่วยลงทุน หรือลดเบี้ยหลัก ระบบจะการันตีให้กรมธรรม์มีผลบังคับ 10 ปี แม้มูลค่าพอร์ตการลงทุนจะติดลบก็ตาม

- เหมาะกับการคุ้มครองสูงถึงอายุ 60 ปี ด้วยเบี้ยที่ประหยัดที่สุด

- ไม่มีการบังคับพ่วงสัญญาความคุ้มครองทุพพลภาพถาวร และสามารถพิจารณาเลือกทุนคุ้มครองทุพพลภาพถาวรที่เหมาะสมเองได้

- ลดหย่อนภาษีส่วนเบี้ยประกันชีวิตที่ไม่ได้นำไปลงทุนในกองทุนรวมได้

กรณีเสียชีวิต

บริษัทจะจ่ายผลประโยชน์ เป็นจำนวนที่มากกว่า ระหว่าง (1.) หรือ (2.)

(1.) จำนวนเงินเอาประกันภัย หรือทุนประกันชีวิต

(2.) มูลค่ารับซื้อคืนหน่วยลงทุนของพอร์ตกองทุนรวมในกรมธรรม์ + จำนวนเงิน 5 เท่าของเบี้ยประกันภัยหลักต่อปีในขณะนั้น

กรณีมีชีวิตอยู่จนครบกำหนดสัญญา หรือ ยกเลิกสัญญา

บริษัทจะจ่ายมูลค่ารับซื้อคืนหน่วยลงทุนของพอร์ตกองทุนรวมในกรมธรรม์ให้แก่ผู้เอาประกันภัย

ควรเลือกสัญญาเพิ่มเติมที่เน้นคุ้มครองถึงอายุ 60-65 ปี ดังนี้

คุ้มครองโรคร้ายแรงเบี้ยเพิ่มตามอายุ

คุ้มครองค่ารักษาอุบัติเหตุ

คุ้มครองชีวิตทุพพลภาพจาดอุบัติเหตุ

คุ้มครองรายได้จากการนอน รพ.

คุ้มครองทุพพลภาพถาวร

ประกันควบการลงทุน (Unit-Linked) มีจากหลากหลายบริษัท และมีความแตกต่างกันในรายละเอียดของโครงสร้างค่าใช้จ่าย เช่น ค่าดำเนินการประกันภัย ค่าบริหารกองทุน เป็นต้น จึงทำให้เปรียบเทียบกันค่อนข้างยาก

แต่จริง ๆ แล้วหากพิจารณาเพียงเฉพาะ 5 ปัจจัยสำคัญ (ด้านล่าง) ก็จะเพียงพอสำหรับช่วยในการเปรียบเทียบเลือกแบบประกัน Unit-Linked ที่นำมาใช้เป็นประกันชีวิตชั่วระยะเวลา เพื่อให้ได้ทุนชีวิตสูงสุดและประหยัดเบี้ยมากที่สุดได้

จุดพิจารณาสำคัญ

รายละเอียด

1. ตารางเพดานทุนชีวิตที่ทำได้ (บริษัทใดให้ทุนชีวิตมากกว่ากัน)

- ส่วนนี้เป็นส่วนแตกต่างหลักของแต่ละบริษัทซึ่งต้องพิจารณาเป็นอันดับแรก เพราะเป็นเงื่อนไข(ที่แก้ไข)ตายตัว ทำให้แม้จ่ายเบี้ยที่เท่ากัน แต่ละบริษัทก็จะมีเพดานทุนชีวิตที่เลือกได้แตกต่างกันทั้งอายุและเพศ ทำให้

- บางบริษัทไม่สามารถให้ทุนชีวิตที่สูงมากได้ ด้วยเพราะมีการบังคับพ่วงสัญญาเพิ่มเติมในแบบประกัน หรือ คิดค่าดำเนินการประกันภัยในจำนวนที่ไม่มากพอที่จะดันเพดานทุนชีวิตให้สูงขึ้น

- BLA Premier Link ให้ทุนชีวิตสูงสุดที่ 200 เท่าของเบี้ยในเพศชาย และ 250 เท่าของเบี้ยในเพศหญิง จนถึงอายุเริ่มทำประกันที่อายุ 40 ปี

2. ระยะเวลาการันตีให้ความคุ้มครอง (บริษัทใดการันตีอายุกรมธรรม์ได้นานกว่า)

- บางบริษัทไม่มีกำหนดเพดานทุนชีวิต โดยผู้ทำประกันต้องพิจารณาเลือกทุนชีวิตเอง ซึ่งหากเลือกสูงเกินไปก็อาจทำให้กรมธรรม์ปิดตัวลงได้ในระยะเวลาไม่ถึงปี จึงทำให้บริษัทลักษณะนี้ จะไม่มีระยะเวลาการันตีว่ากรมธรรม์จะอยู่ได้นานกี่ปี ถึงแม้มูลค่ากรมธรรม์จะติดลบ(-)

- ในขณะที่บางบริษัทที่มีการกำหนดเพดาน จะมีการระบุจำนวนปีที่การันตีว่ากรมธรรม์จะอยู่ได้นานกี่ปี เช่น ได้นาน 10 ปีแม้มูลค่ากรมธรรม์จะติดลบ(-)ก็ตาม ซึ่งอาจทำให้ได้ประกันชั่วระยะเวลาแบบ 10 ปีที่มีเบี้ยน้อยที่สุดได้

- BLA Premier Link การันตีให้ความคุ้มครองที่ 10 ปี

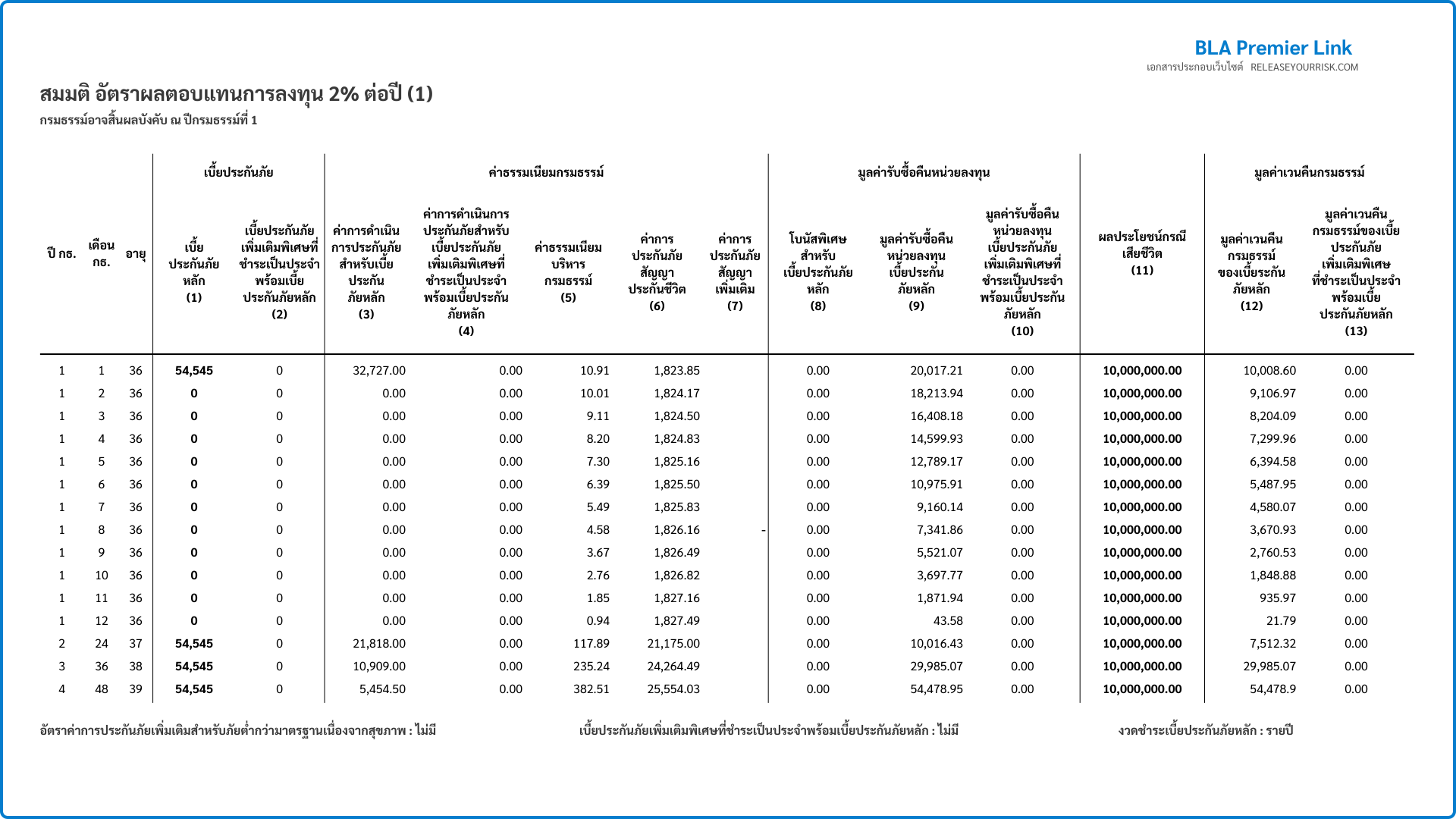

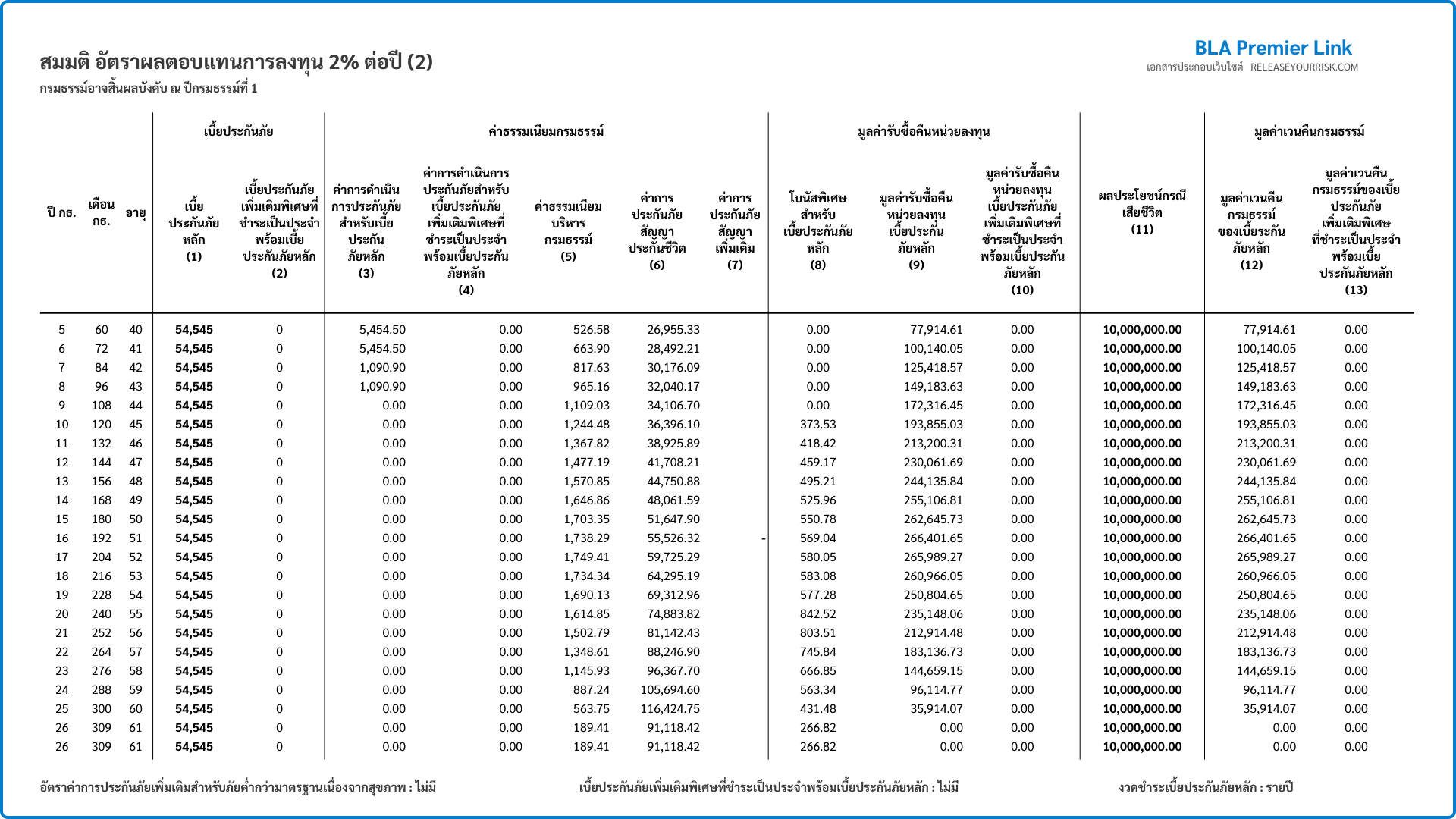

3. ตารางการจำลอง จากอัตราผลตอบแทนคาดการณ์ต่อปีที่ถูกกำหนดโดย คปภ. (บริษัทใดมีระบบเอื้อให้กรมธรรม์มีอายุได้นานมากกว่า ที่ทุนชีวิตเท่ากัน และ เบี้ยพอ ๆ กัน)

- บริษัทประกันจะพยายามเสนอโบนัส ส่วนลดค่าธรรมเนียมการจัดการต่าง ๆ เพื่อเพิ่มแรงดึงดูดทางการตลาด

- ซึ่งวิธีการเปรียบเทียบที่ยุ่งยากน้อยที่สุด ให้พิจารณาที่ผลลัพธ์การจำลองอัตราผลตอบแทนที่ 2% ต่อไป ในใบเสนอขายของแต่ละบริษัท ด้วยเบี้ยที่เท่ากันทุนชีวิตเท่ากัน

- ว่าผลลัพธ์สุดท้ายของ มูลค่ากรมธรรม์ Unit-Linked ของบริษัทต่าง ๆ บริษัทใดจะสามารถมีอายุกรมธรรม์อยู่ได้นานที่สุด

- BLA Premier Link สามารถให้ทุนชีวิตที่สูงมากด้วยเบี้ยที่น้อย จนถึงอายุ 60 ปี ด้วยอัตราผลตอบแทนคาดการณ์ที่ 2% ต่อปี

4. ควรจ่ายรายปี หรือ รายเดือน [จ่ายแบบใดช่วยให้กรมธรรม์มีอายุได้นานกว่า]

- เนื่องจากพอร์ตกองทุนรวมที่แนะนำให้ใช้สำหรับเน้นทุนชีวิตสูงจะเป็นแบบความเสี่ยงต่ำ ที่เน้นผลตอบแทนในรูปแบบดอกเบี้ยจากตราสารหนี้ทั้งภาครัฐและเอกชนเป็นหลัก

- ดังนั้นการจ่ายแบบรายปีจะทำให้มูลค่าในกรมธรม์เติบโตได้มากกว่า ส่งผลต่ออายุกรมธรรม์ที่ยาวนานมากขึ้น

- ซึ่งหากพิจารณาจากตารางจำลองในใบเสนอขาย เทียบกันระหว่างรายเดือนและรายปี จะเห็นอายุกรมธรรม์ที่แตกต่างกันชัดเจน โดยเฉพาะกับเพศชาย ที่ค่าประกันภัยชีวิต COI สูงอย่างมาก

- BLA Premier Link สามารถชำระเบี้ยรายปีได้ หรือ สามารถเลือกชำระเบี้ยสั้นเพียง 3 ปี แต่คุ้มครองถึงอายุ 60 ปีได้

5. ปีกรมธรรม์ที่เริ่มหยุดพักชำระเบี้ยได้ (บริษัทใดมีกลไกช่วยให้จ่ายเบี้ยได้สั้นกว่า)

- ระยะเวลาของแต่ละบริษัทจะแตกต่างกันไป เช่น บางบริษัทรอ 2 ปี หรือของ BLA จะให้รอ 3 ปี โดยปีที่ 4 จึงจะสามารถหยุดพักชำระเบี้ยประกัน หรือ Premium Holiday ได้

- โดยส่วนใหญ่ระยะเวลานี้จะมีขึ้นมาเพื่อให้ผู้ที่ต้องการชำระเบี้ยสั้น ๆ หรือ มีเงินก้อนเรียบร้อย และอยากรวบจ่ายเบี้ยครั้งเดียว เพราะกลัวจะเผลอนำเงินไปใช้เรื่องอื่น ๆ ก่อน

- เช่น เบี้ย 40,000 บ. ทุนชีวิต 10,000,000 บ. ของผู้หญิงอายุ 40 ปี ต้องการความคุ้มครองนาน 20 ปี (หรือจนถึงอายุ 60) รวมเป็นเบี้ย 800,000 บ.

- แต่บริษัทบังคับต้องจ่ายเบี้ย 3 ปีก่อน ถึงหยุดชำระเบี้ยได้ ทำให้ปีที่ 1-3 จึงชำระเบี้ย 40,000 บ. และปีที่ 3 ได้ชำระเบี้ยส่วนนำไปลงทุนโดยตรงเพิ่มอีก 680,000 บ. (จาก 800,000 ลบด้วย 120,000 ที่จ่ายไปแล้ว)

- แล้วจึงทำเรื่องหยุดพักชำระเบี้ย ต่อมาในปีที่ 4 - 20 ระบบก็ทำการตัดเงินจากเงินลงทุน 680,000 มาชำระเบี้ยแทนเรื่อย ๆ อัตโนมัติ โดยไม่ต้องกังวลเรื่องการลืมจ่ายเบี้ยอีก

- ซึ่งพอถึงปีที่ 20 อาจพบว่ามีมูลค่าในกรมธรรม์เหลืออยู่ ก็สามารถปิดกรมธรรม์นำเงินออกมาได้หากไม่ต้องการความคุ้มครองต่ออีกแล้ว เพื่อให้เหมือนได้เบี้ยกลับคืนมาบางส่วนอีกด้วย

อายุ (ปี)

ชาย

ทุนขั้นสูง แนะนำ

ทุนขั้นสูง ปกติ

หญิง

ทุนขั้นสูง แนะนำ

ทุนขั้นสูง ปกติ

0 - 34

200 X

200 X

250 X

250 X

35

191 X

200 X

250 X

250 X

36

183 X

200 X

250 X

250 X

37

170 X

200 X

250 X

250 X

38

162 X

200 X

250 X

250 X

39

154 X

200 X

250 X

250 X

40

145 X

200 X

250 X

250 X

41 - 46

100 X

100 X

150 X

150 X

47

91 X

100 X

150 X

150 X

48

87 X

100 X

150 X

150 X

49

79 X

100 X

150 X

150 X

50

75 X

100 X

150 X

150 X

เบี้ยประกันภัยเริ่มต้นที่ ขั้นต่ำ 12,000 บาทต่อปี โดยสามารถเพิ่มเบี้ยได้ตามทุนชีวิตที่ต้องการความคุ้มครอง

โดยผู้ทำประกันสามารถหยุดพักชำระเบี้ย หรือลดเบี้ยประกันภัยหลักที่ชำระอยู่ได้ ตั้งแต่ปีกรมธรรม์ที่ 4 เป็นต้นไป (ลดได้ไม่ต่ำกว่าเบี้ยขั้นต่ำ) จะสามารถทำเรื่องลดเบี้ยได้ในปีกรมธรรม์ถัดไป และ ต้องยังไม่ได้ทำเรื่องหยุดพักชำระเบี้ย

เนื่องจากค่าประกันภัยชีวิต ( COI ) ของเพศชายจะแพงกว่าเพศหญิงมาก โดยเฉพาะเมื่ออายุมากขึ้น (ผู้ชายมีความเสี่ยงเสียชีวิตมากกว่าผู้หญิง)

จึงทำให้หากต้องการให้กรมธรรม์ผู้ชายสามารถได้ทุนชีวิตที่สูงและอยู่ได้จนถึงอายุ 60 ปี จะจำเป็นต้องลดทุนประกันลงมาจากเพดานขั้นสูงสุดที่สามารถทำได้ในบางช่วงอายุให้เหลือตามเพดานแนะนำ (ไม่อย่างนั้นกรมธรรม์จะมีอายุได้เพียง 10 ปี ตามการการันตีของบริษัทเท่านั้น)

ซึ่งจะแตกต่างกับของผู้หญิง ที่จะสามารถใช้ทุนชีวิตตามเพดานขึ้นสูงสุดได้ และกรมธรรม์สามารถอยู่ได้เกินอายุ 60 ปีอย่างแน่นอน (ในพอร์ตกองทุนรวมแบบความเสี่ยงต่ำ)

หมายเหตุ :

- หากอายุมากกว่า 50 ปีขึ้นไป การพิจาณาเลือกทำประกันชีวิตชั่วระยะเวลาแบบ 10 ปี จะจ่ายเบี้ยน้อยกว่า BLA Premier Link ที่ทุนชีวิตเท่ากัน

- ยิ่งเริ่มทำช้าเพดานที่เลือกได้ยิ่งลดลง โดยหากเลือกเพดานแล้ว เพดานสามารถคงที่ต่อไปได้ตลอดด้วยเบี้ยที่ชำระคงที่เท่าเดิม จนกว่ามูลค่าในกรมธรรม์จะหมดตอนประมาณอายุ 60 ปี

- สามารถเปลี่ยนทุนประกันได้ ณ วันครบรอบเดือนกรมธรรม์ (โดยยึดเพดานทุนประกันที่เปลี่ยนแปลงตามอายุขณะนั้นประกัน) ยิ่งเริ่มทำช้าเพดานที่เลือกได้ยิ่งน้อยลง

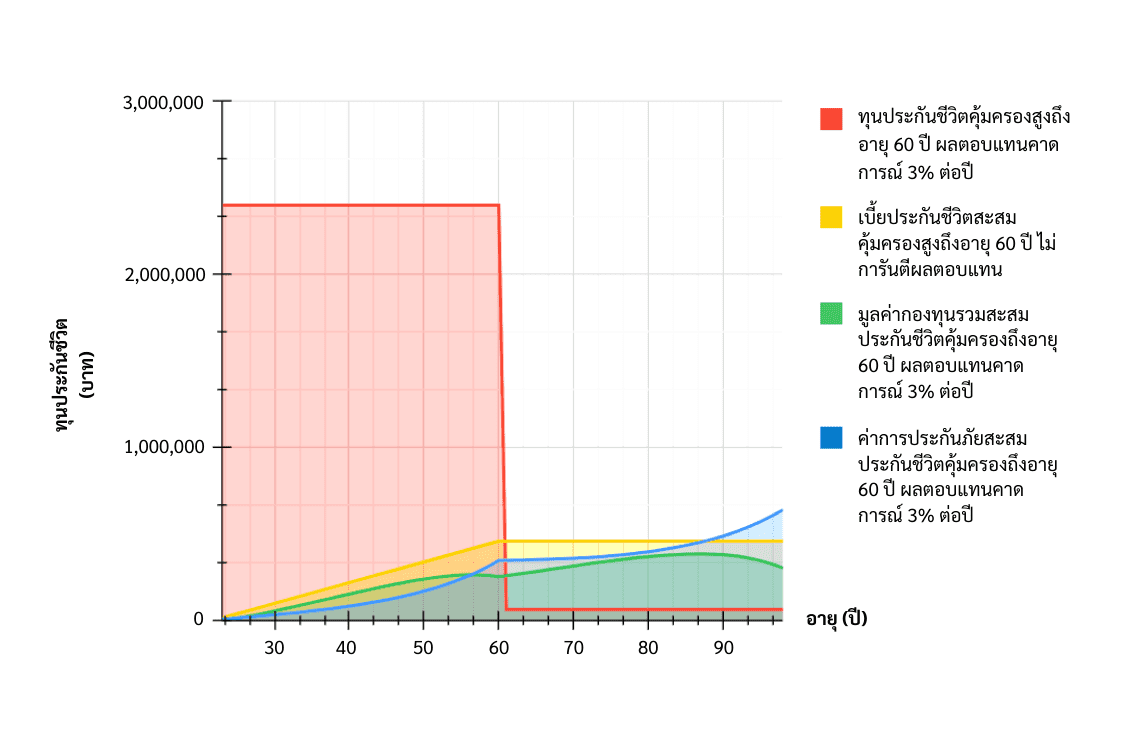

BLA Premier Link ความคุ้มสูงสุดถึงอายุ 60 (ผลตอบแทนคาดหวัง 3% ต่อปี)

พรีเมียร์ลิงก์ เป็นประกันชีวิตควบการลงทุน จึงให้อิสระในการจัดพอร์ตกองทุนรวมที่จะลงทุนภายในกรมธรรม์ได้

โดยจะนำมูลค่าพอร์ตกองทุนรวมในกรมธรรม์ออกมาจ่ายค่าการประกันภัย COI ทุกเดือน ผ่านการขายกองทุนรวมอัตโนมัติ

ทำให้ในเดือนที่ขายกองทุนรวมมาจ่ายค่า COI นั้น..หากตลาดกำลังเป็นตลาดขาลงอย่างหนัก การขายกองทุนเดือนนั้น ย่อมทำให้มูลค่าพอร์ตกองทุนรวมลดลงมาก

โดยเฉพาะหากเลือกพอร์ตกองทุนรวมความเสี่ยงสูงที่มีโอกาสจะลงมากกว่าตลาดได้ ซึ่งหากพอร์ตติดลบอยู่แล้ว ยังต้องขายกองทุนออกมาจ่ายค่าประกันภัย COI ที่ทุนชีวิตสูงร่วมด้วย ก็จะทำให้มูลค่าพอร์ตกองทุนรวมในกรมธรรม์ลดลงอย่างมาก และเสี่ยงถูกปิดกรมธรรม์ลงก่อนอายุ 60 ปีได้

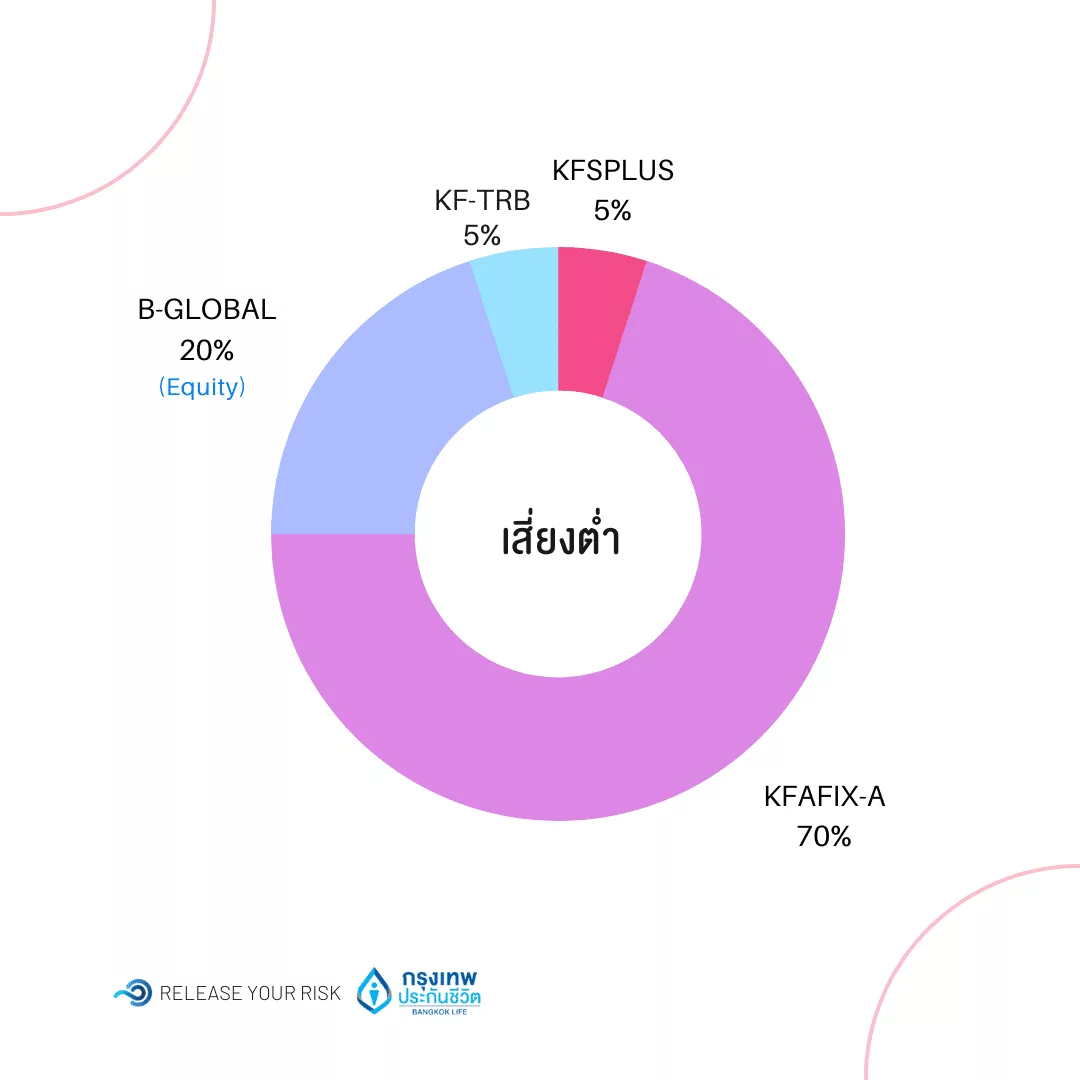

นี้จึงเป็นสาเหตุว่าทำไมจำเป็นอย่างยิ่งที่จะต้องเลือก พอร์ตกองทุนรวมความเสี่ยงต่ำ ที่ช่วยป้องกันปัญหาตลาดขาลงหนักนี้

โดยพอร์ตเสี่ยงต่ำจะไม่ติดลบมากตามตลาด หรือ แทบไม่ติดลบเลย ด้วยมีความผันผวนที่น้อยและสามารถคาดการณ์ว่าจะคุ้มครองได้ถึงอายุ 60 ได้อย่างแม่นยำกว่าพอร์ตความเสี่ยงสูงมาก

หมายเหตุ : ปัจจุบันในส่วนสิทธิการลดหย่อนภาษีประกันชีวิต พรีเมียร์ลิงก์ จะไม่สามารถนำเบี้ยส่วนที่นำไปลงทุนไปลดหย่อนภาษีได้ (แต่คาดว่าปี 68 หรือ 69 จะสามารถนำมาลดหย่อนทั้งหมดได้แล้ว)

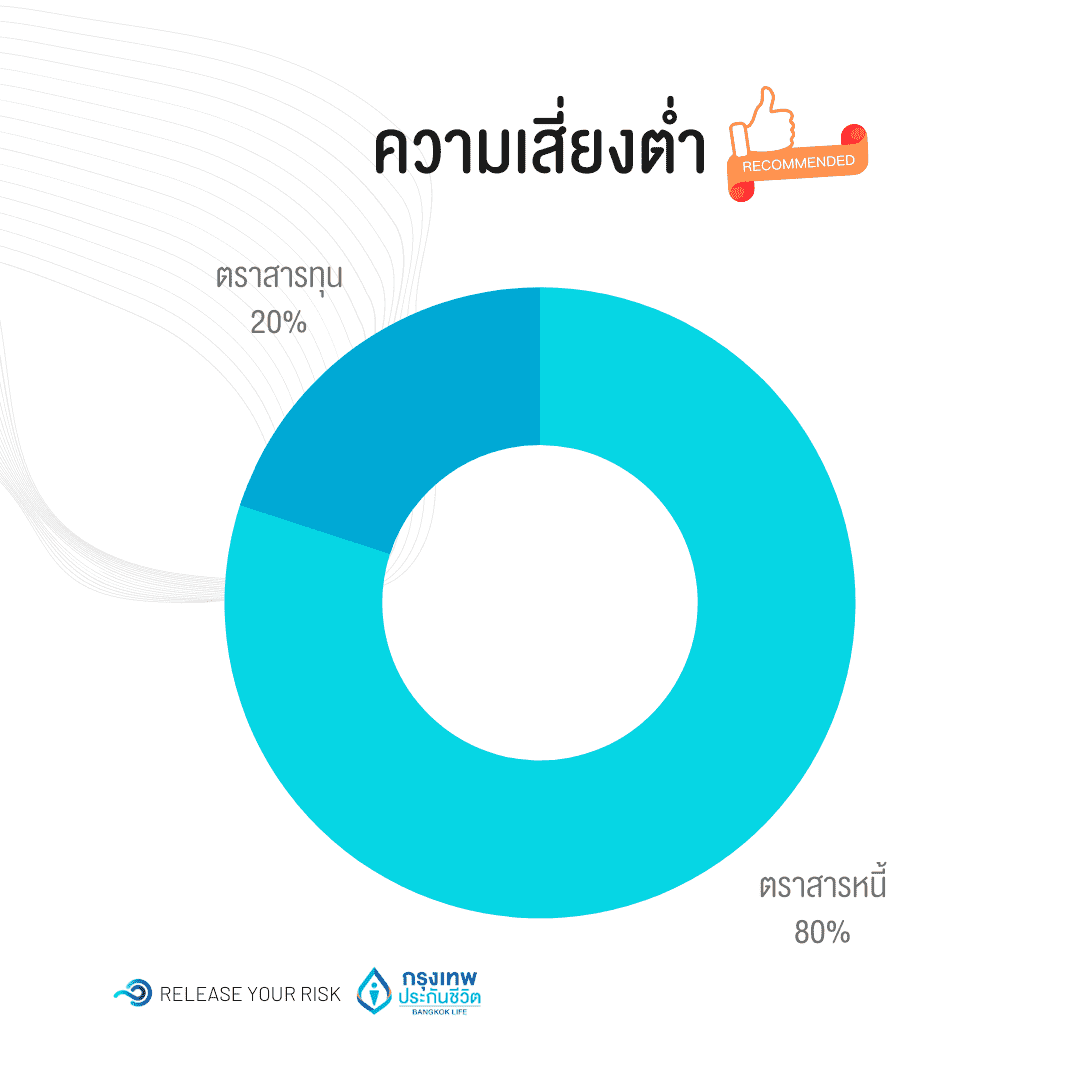

พอร์ตกองทุนรวมแบบความเสี่ยงต่ำที่ทางบริษัทแนะนำ จะประกอบไปด้วย ตราสารหนี้ 80% และ ตราสารทุนหรือหุ้น 20%

เพื่อให้มั่นใจว่าจะได้ผลตอบแทน (ที่มีความผันผวนน้อยและยากที่จะติดลบมากได้) โดยจะสามารถพิจารณาเกี่ยวกับพอร์ตกองทุนรวมที่บริษัทแนะนำ และเหตุใดจึงควรเป็นพอร์ตความเสี่ยงต่ำ ได้จากปัจจัยดังต่อไปนี้

รายชื่อกองทุนรวม

สัดส่วนการลงทุน

ประเภทสินทรัพย์

Fund fact sheet

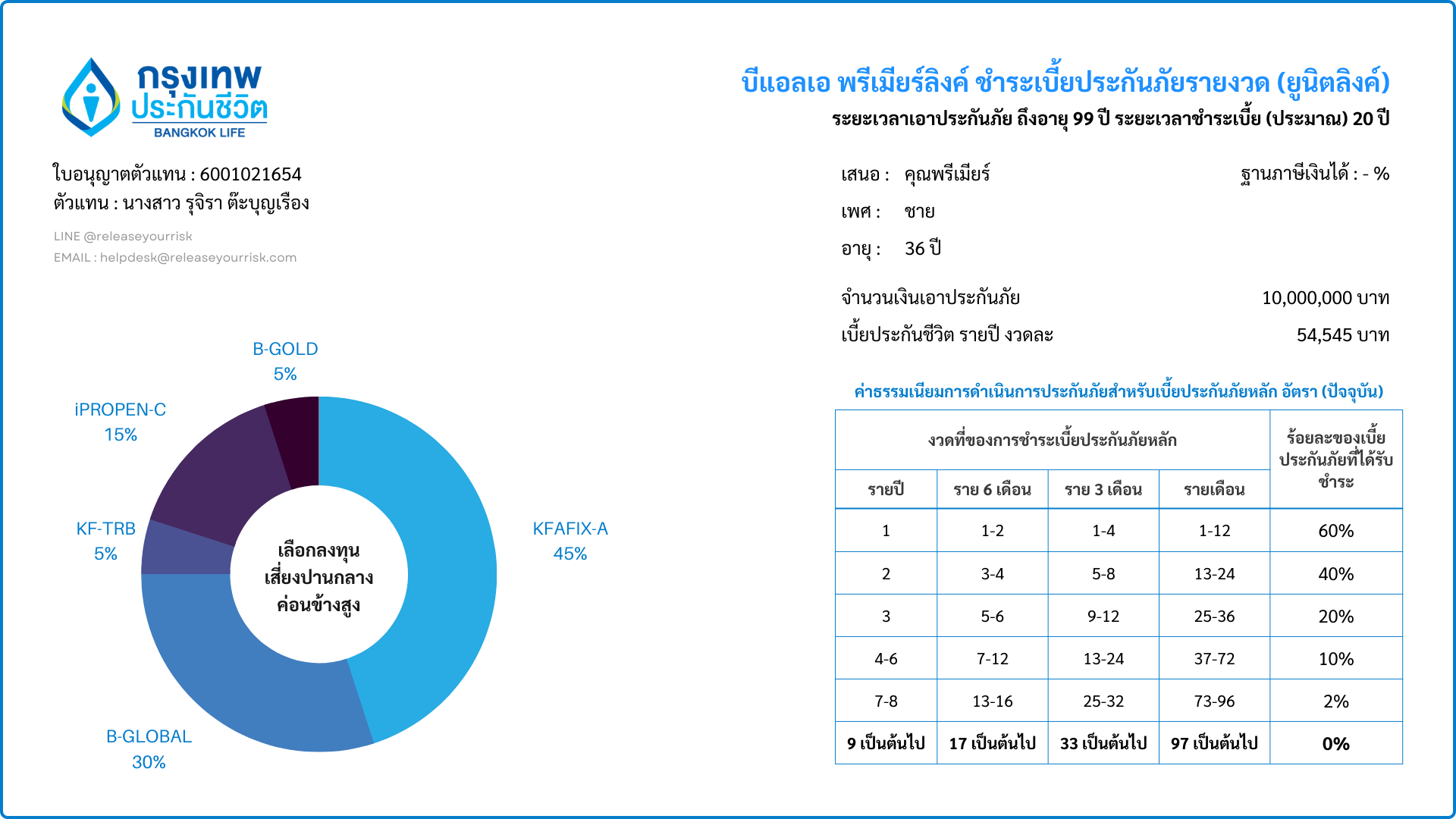

ทุนชีวิต 10,000,000 บาท คงที่ถึงอายุ 60 ปี ที่เบี้ย 54,545 บ.ต่อปีแบบคงที่ ของผู้ชายอายุ 36 ปี

จุดสังเกตุสำคัญอยู่ที่คอลัมป์ "อายุ" และ "ผลประโยชน์กรณีเสียชีวิต"

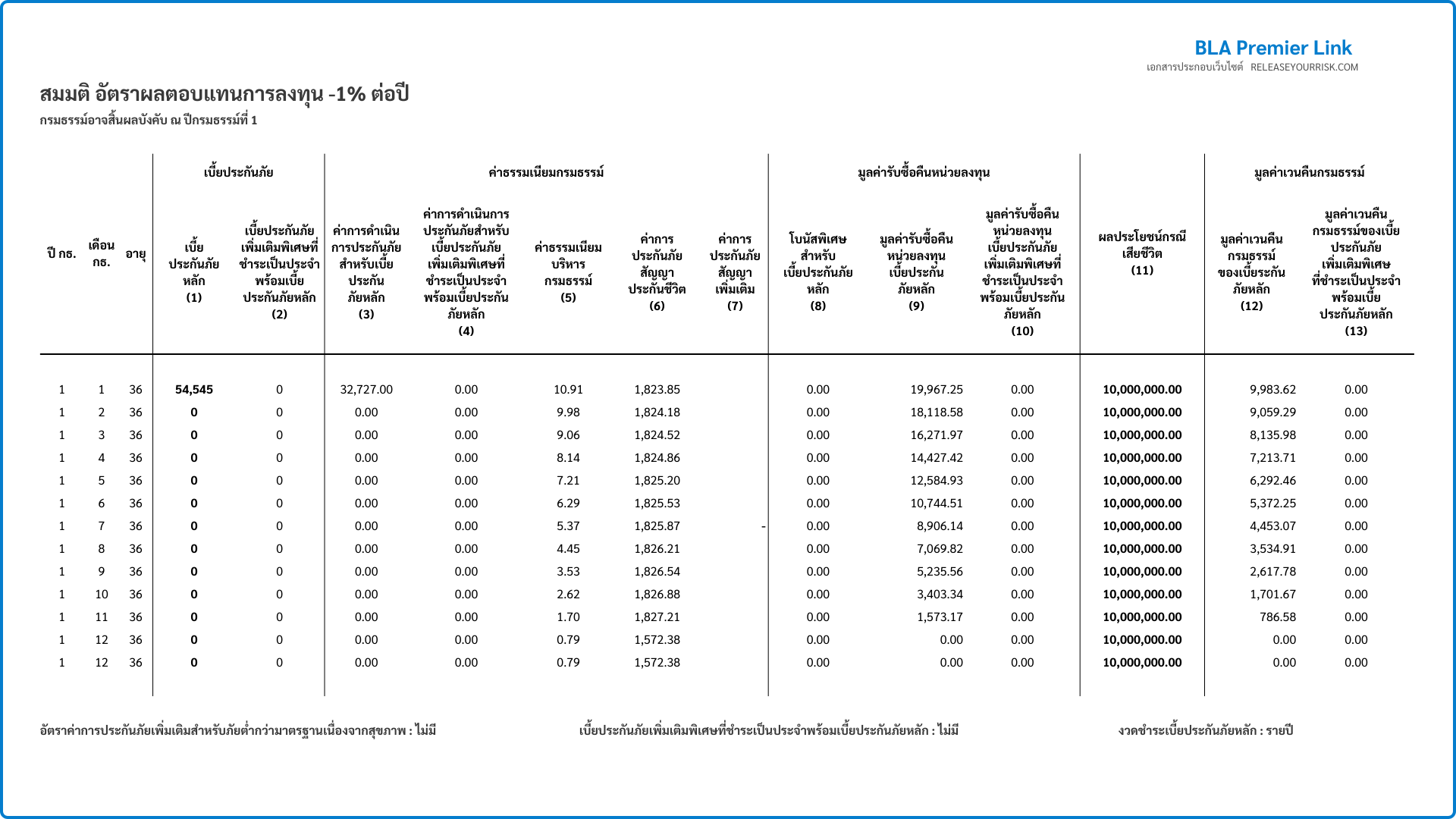

สมมติ อัตราผลตอบแทนการลงทุน -1% ต่อปี

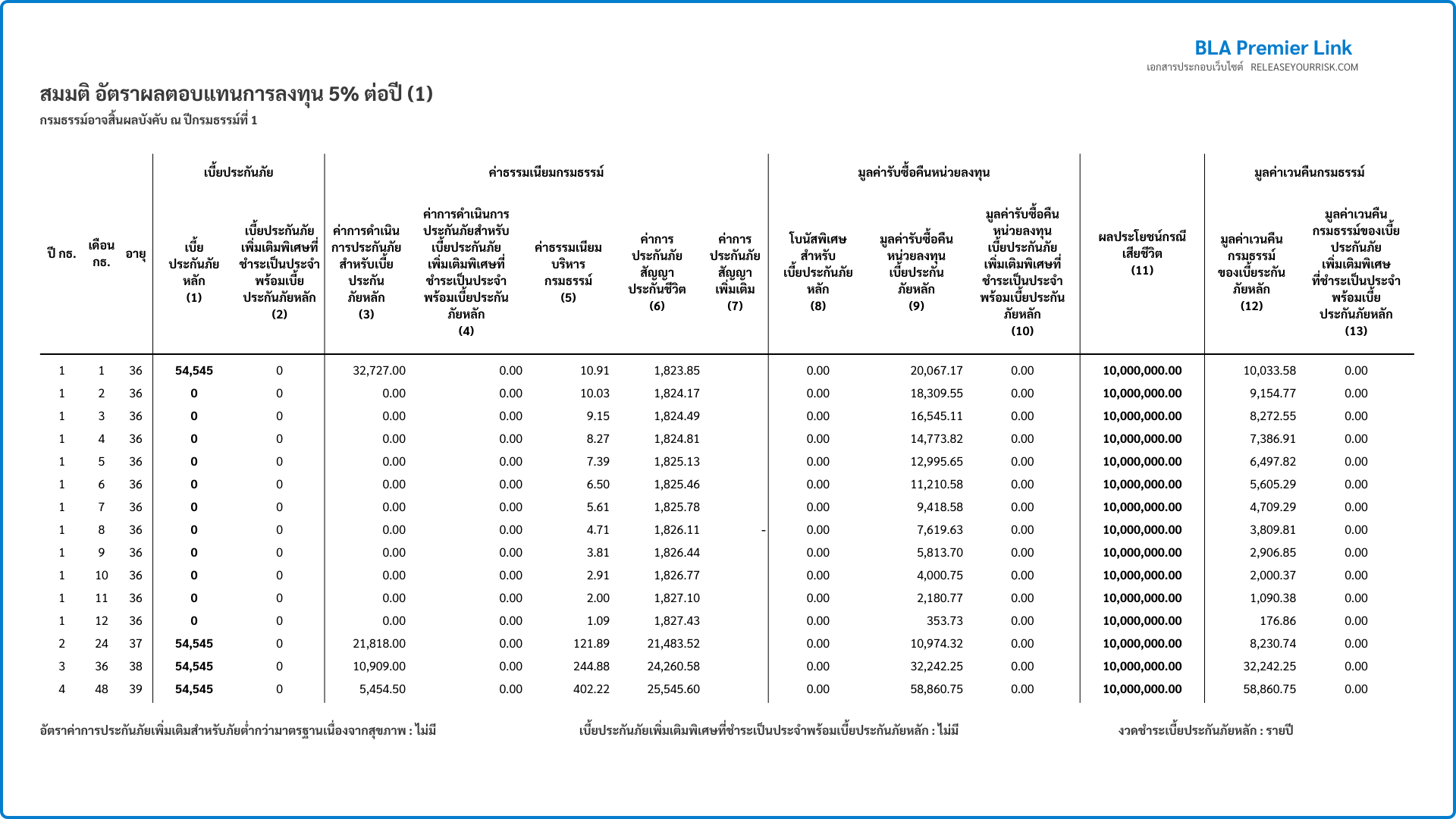

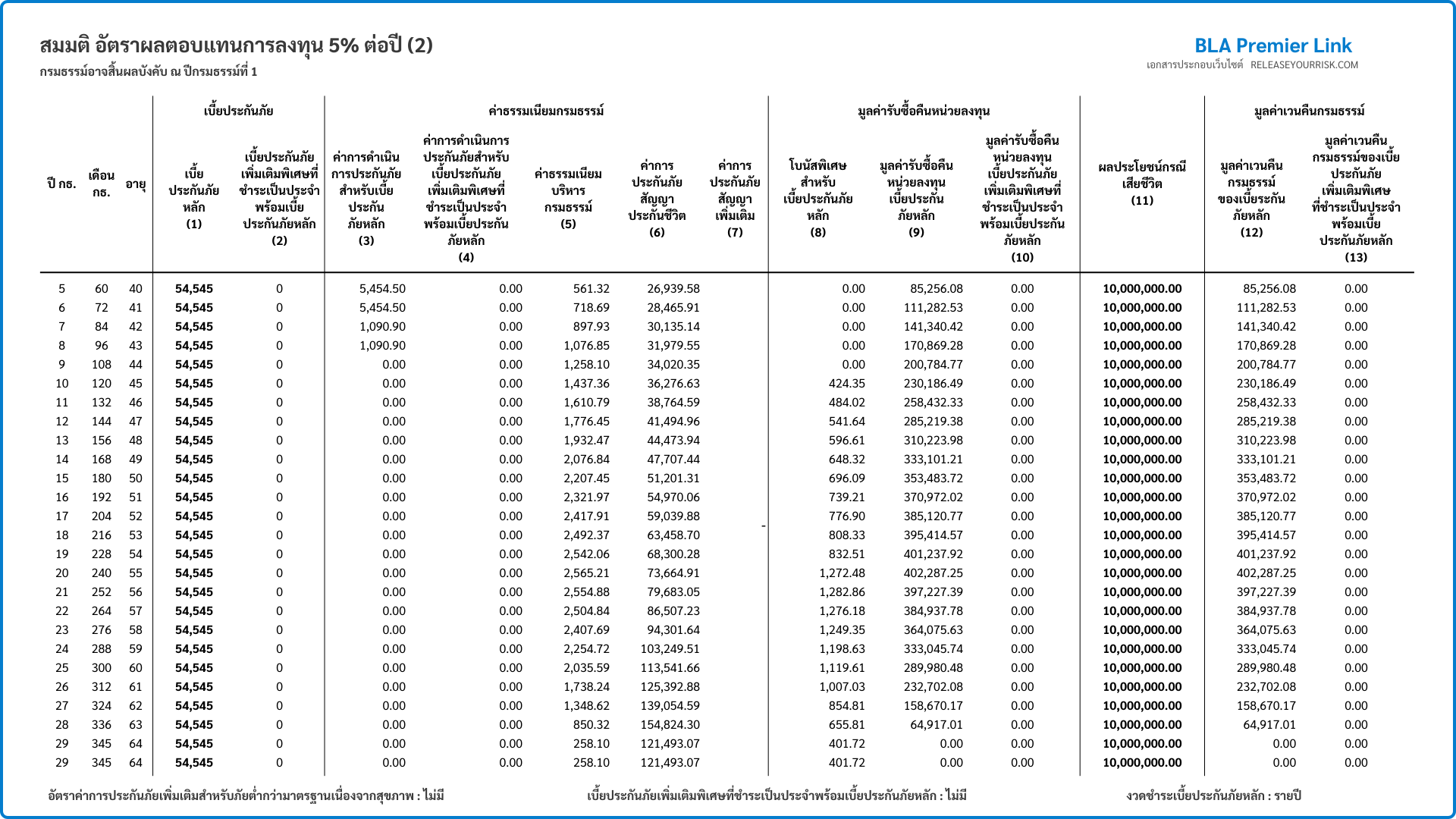

สมมติ อัตราผลตอบแทนการลงทุน 5% ต่อปี

จากตัวอย่างจะเห็นได้ว่า หากเลือกเบี้ยคงที่ 54,545 บ.ต่อปี ที่ทุนคุ้มครองคงที่ 10 ล้านบาท (หรือคิดเป็น 183.3 เท่าของเบี้ย) หากอัตราผลตอบแทนอยู่ที่ประมาณ 2% ต่อปี จะทำให้กรมธรรม์สามารถคุ้มครองได้ถึงอายุ 60 ปีกว่า ๆ หรือหากต้องการความมั่นใจเพิ่มขึ้น อาจปัดเพิ่มเบี้ยอีกเล็กน้อยเป็นที่ 55,000 บ.ต่อปี

BLA Premier Link จะมีประโยชน์อย่างมาก หากต้องการชำระเบี้ยสั้น เช่น 3-5 ปี ด้วยวิธีชำระเบี้ยที่เหลือล่วงหน้าเข้ามาในกรมธรรม์ได้ จากนั้นหยุดชำระเบี้ยเพื่อปล่อยให้ระบบทำการตัดเบี้ยล่วงหน้านี้มาชำระเบี้ยแต่ละงวดอย่างอัตโนมัติ

โดยจะเรียกเบี้ยล่วงหน้านี้ว่า "เบี้ยประกันภัยเพิ่มเติมพิเศษ" หรือ "Top-up Premium" (แต่จะชำระเบี้ยแบบนี้ได้เฉพาะปีที่ยังไม่ได้หยุดพักชำระเบี้ยเท่านั้น หรือ ตอนได้รับคำเตือนว่ามูลค่ากรมธรรม์กำลังจะหมดแล้วเท่านั้น)

โดย เบี้ยประกันภัยเพิ่มเติมพิเศษ (Top-up Premium) นี้ จะแบ่งออกเป็น 2 แบบด้วยกันคือ

เบี้ยประกันภัยเพิ่มเติมพิเศษที่ตั้งใจว่าจะชำระเป็นประจำทุกปี พร้อมเบี้ยประกันภัยหลัก

เบี้ยประกันภัยเพิ่มเติมพิเศษที่ไม่ต้องการชำระเป็นประจำทุกปี (เลือกชำระตามปีที่ต้องการได้ แต่ปีนั้นต้องไม่อยู่ในช่วงหยุดพักชำระเบี้ย เว้นแต่มูลค่ากรมธรรม์กำลังจะหมดลง และถูกเตือนจากระบบ)

คุณสมบัติเด่น BLA Premier Link เมื่อเทียบกับบริษัทอื่นๆ

จุดเด่น BLA Premier Link

- เป็นเพียงแบบประกันเดียวในตลาดที่กำหนดให้อายุ 0-40 ปี สามารถทำทุนชีวิตได้ 200-250 เท่าของเบี้ยประกันหลักและยังมีการันตีอายุกรมธรรม์ให้อีก 10 ปี

ประกันชีวิต Unit-Linked บริษัทอื่น

- บริษัทอื่น ๆ หากอายุ 30-40 ปี การให้ความคุ้มครองมักจะได้ประมาณที่ 100-120 เท่า หรือ หากเป็นแบบไม่มีเพดาน ก็จะไม่มีการการันตีอายุกรมธรรม์ให้

จุดเด่น BLA Premier Link

- หากจำเป็นต้องขายกองทุนรวมส่วนที่เป็นเบี้ยหลักออกมา จะถูกบทลงโทษเพียง 2 ปีแรก ที่จะถูกหักค่าดำเนินการประกันภัยเพิ่มเติมพิเศษเท่านั้น

▸ ขายปีกรมธรรม์ที่ 1 จะถูกหัก 50% ของมูลค่ากองทุนรวม

▸ ขายปีกรมธรรม์ที่ 2 จะถูกหัก 25% ของมูลค่ากองทุนรวม

▸ และปีกรมธรรม์ที่ 3 จะไม่ถูกหักค่าดำเนินการประกันภัย

โดยขั้นต่ำของการขายจะอยู่ที่ 2,000 บ. และมูลค่ากรมธรรม์ตอนนั้นต้องไม่ต่ำกว่า 8,000 บ.

ประกันชีวิต Unit-Linked บริษัทอื่น

- สามารถขายกองทุนรวมส่วนที่เป็นเบี้ยหลักได้ โดยหากขาย

▸ ปีที่ 1 จะถูกหัก 85% หรือ 50% หรือ 40%

▸ ปีที่ 2 จะถูกหัก 80% หรือ 35%

▸ ปีที่ 3 จะถูกหัก 65% หรือ จะไม่ถูกหักค่าดำเนินการประกันภัยแล้ว

▸ ปีที่ 4-10 จะถูกหัก 55% - 15% หรือ จะไม่ถูกหักค่าดำเนินการประกันภัยแล้ว

จุดเด่น BLA Premier Link

- เบี้ยหลักจะมีการหักค่าดำเนินการประกันภัยตั้งแต่ปีที่ 1 เป็นต้นไปดังนี้ (ค่าจัดตั้งระบบ ค่ากำหนดเงื่อนไขเพดานทุนชีวิต ค่าการันตีอายุกรมธรรม์ ค่าธรรมเนียม ค่าบริหารต่าง ๆ)

กรุงเทพประกันชีวิต (BLA) | |

|---|---|

ปีที่ 1 | 60% ของเบี้ยหลัก |

ปีที่ 2 | 40% ของเบี้ยหลัก |

ปีที่ 3 | 20% ของเบี้ยหลัก |

ปีที่ 4-6 | 10% ของเบี้ยหลัก |

ปีที่ 7-8 | 2% ของเบี้ยหลัก |

ปีที่ 9 เป็นต้นไป | 0% ของเบี้ยหลัก |

ประกันชีวิต Unit-Linked บริษัทอื่น

- เบี้ยหลักจะมีการหักค่าดำเนินการประกันภัยตั้งแต่ปีที่ 1 เป็นต้นไปดังนี้ (ค่าจัดตั้งระบบ ค่ากำหนดเงื่อนไขเพดานทุนชีวิต ค่าการันตีอายุกรมธรรม์ ค่าธรรมเนียม ค่าบริหารต่าง ๆ)

บริษัทประกันชีวิต A | |

|---|---|

ปีที่ 1 | 60% ของเบี้ยหลัก |

ปีที่ 2 | 40% ของเบี้ยหลัก |

ปีที่ 3 | 20% ของเบี้ยหลัก |

ปีที่ 4 | 10% ของเบี้ยหลัก |

ปีที่ 5 | 5% ของเบี้ยหลัก |

ปีที่ 6 เป็นต้นไป | 0% ของเบี้ยหลัก |

บริษัทประกันชีวิต B | |

|---|---|

ปีที่ 1 | 70% ของเบี้ยหลัก |

ปีที่ 2 | 30% ของเบี้ยหลัก |

ปีที่ 3 | 20% ของเบี้ยหลัก |

ปีที่ 4 | 10% ของเบี้ยหลัก |

ปีที่ 5 | 5% ของเบี้ยหลัก |

ปีที่ 6 เป็นต้นไป | 0% ของเบี้ยหลัก |

บริษัทประกันชีวิต C | |

|---|---|

ปีที่ 1 | 60% ของเบี้ยหลัก |

ปีที่ 2 | 40% ของเบี้ยหลัก |

ปีที่ 3 | 30% ของเบี้ยหลัก |

ปีที่ 4-10 | 10% ของเบี้ยหลัก |

ปีที่ 11 เป็นต้นไป | 5% ของเบี้ยหลัก |

เงื่อนไขที่ต้องทำความเข้าใจก่อนจะเริ่มทำประกัน

ในระหว่างขั้นตอนการพิจารณารับทำประกัน อาจจำเป็นต้องมีการขอข้อมูลดังต่อไปนี้ (ตาม พรบ.ป้องกันการฟอกเงิน)

เขตพื้นที่สีแดง (Red Zone)

ภาคตะวันออกเฉียงเหนือ และ

ภาคเหนือ

▸ ผู้ขอทำประกันมีโอกาสสูงที่จะถูกขอให้ตรวจสุขภาพ

▸ ขอให้แสดงแหล่งที่มาของรายได้ และสินทรัพย์ที่มี (มีที่มาที่ไปว่าทำไมต้องทำประกัน)

เขตจังหวัดสีแดง (Red Province)

อุดรธานี

อุบลราชธานี

ขอนแก่น

หนองบัวลำภู

มหาสารคาม

นครราชสีมา

▸ ผู้ขอทำประกันมีโอกาสสูงที่จะถูกขอให้ตรวจสุขภาพ

▸ ขอให้แสดงแหล่งที่มาของรายได้ และสินทรัพย์ที่มี (มีที่มาที่ไปว่าทำไมต้องทำประกัน)

1. จำนวนทุนประกันชีวิตต่อจำนวนเท่าของรายได้ (ต่อปี)

อายุรับประกัน (ปี)

ทุนชีวิตสูงสุด(เท่า)

20 - 29

15-20 เท่าของรายได้ต่อปี

30 - 39

10-15 เท่าของรายได้ต่อปี

40 - 49

10 เท่าของรายได้ต่อปี

50 - 59

5-10 เท่าของรายได้ต่อปี

อายุ 60 ปีขึ้นไป

5 เท่าของรายได้ต่อปี

2. ความสามารถในการชำระเบี้ยประกัน

**เบี้ยประกันรวมทั้งหมดไม่ควรเกิน 20% ของรายได้ต่อปี (หลังหักภาษี)

กรณีทุนประกันภัยสูง (นับทุนประกันชีวิตรวมทุกกรมธรรม์ที่มีผลบังคับ)

ทุนประกัน 1,000,000 บาทขึ้นไป

▸ เอกสารแสดงที่มาของรายได้ เช่น Statement สลิปเงินเดือน เอกสารยื่นภาษี เป็นต้น

ทุนประกัน 5,000,001 บาทขึ้นไป

▸ ตอบแบบสอบถามสำหรับการประกันภัยวงเงินสูง (12 ข้อ)

ทุนประกัน 10,000,001 บาทขึ้นไป

▸ ตอบแบบสอบถามสำหรับการประกันภัยวงเงินสูง (20 ข้อ)

▸ สำเนา Bank Statement ย้อนหลัง 6 เดือน

▸ สำเนาหนังสือจดทะเบียนบริษัท และสำเนารายชื่อผู้ถือหุ้นของบริษัท อายุไม่เกิน 3 เดือน (ถ้ามี)

▸ สำเนางบดุล และงบกำไร-ขาดทุน ย้อนหลัง 3 ปี (ถ้ามี)

เบี้ยประกัน 10 ล้านบาทขึ้นไป (ต่อปี)

▸ ตอบแบบสอบถามสำหรับเบี้ยประกันภัยมูลค่าสูง

▸ สำเนาหลักฐานแสดงแหล่งที่มาของจำนวนเงินที่จะใช้ในการชำระเบี้ยประกันภัยประกอบ เช่น

สมุดบัญชีเงินฝาก / สมุดบัญชีกองทุน / สัญญาซื้อขาย / หนังสือโอนกรรมสิทธิ์ / หนังสือรับรองการหักภาษี ณ ที่จ่าย / แบบยื่นเสียภาษีเงินได้ เป็นต้น พร้อมลงนามรับรองสำเนาถูกต้อง

หมายเหตุ : เขตพื้นที่ความเสี่ยงสูงหรืออาชีพเสี่ยงสูง มีโอกาสที่จะขอเอกสารเพิ่มเติมดังนี้ >> ผลตรวจเลือดค่าตับ รูปถ่ายปัจจุบันของผู้ขอทำประกันพร้อมที่พักอาศัยตามที่อยู่ที่ระบุโดยเห็นบริเวณบ้าน , ชี้แจ้งรายได้และแหล่งที่มาของรายได้โดยละเอียด , สำเนาสมุดบัญชีธนาคาร , รายการยื่นภาษีเงินได้ , โฉนดที่ดิน เป็นต้น

เงื่อนไขสำคัญ

1. อายุที่รับประกันภัย

- อายุ 20 - 70 ปี

- ผู้เยาว์อายุ 0-1 ปี ให้แนบสำเนาสูติบัตรพร้อมลงนามรับรองสำเนาถูกต้อง (โดยผู้ใช้อำนาจปกครองหรือผู้แทนโดยชอบธรรมของผู้เยาว์) สำหรับใบคำขอเอาประกันชีวิตที่มีคำถามสุขภาพให้แนบสำเนาสมุดบันทึกสุขภาพผู้เยาว์เพิ่มเติม

- ผู้เยาว์อายุ 2-14 ปี ให้แนบสำนาบัตรประจำตัวประชาชน หรือสำเนาสูติบัตร หรือสำเนาทะเบียนบ้าน รับรองสำเนาถูกต้อง (โดยผู้ใช้อำนาจปกครองหรือผู้แทนโดยชอบธรรม)

หมายเหตุ : กรณีผู้ขอเอาประกันภัยยังไม่บรรลุนิติภาวะตามกฎหมายกำหนด และไม่ใช่ผู้ชำระเบี้ยประกันภัย ให้แนบสำเนาบัตรประจำตัวประชาชนของผู้ชำระเบี้ยประกันภัย พร้อมลงนามสำเนาถูกต้อง

2. อนุญาตให้ชำระเบี้ยประกันภัยผ่านบัตรเครดิตทุกธนาคาร (ยกเว้น บัตรไดเนอร์คลับและบัตรเอเม็กซ์ทุกประเภท) ตามหลักเกณฑ์ เงื่อนไข ของประกาศช่องการทางชำระเงินค่าเบี้ยประกันภัย กรณีชำระด้วยบัตรเครดิตโดยบริษัทรับผิดชอบค่าธรรมเนียมการใช้บัตรเครดิต ภายใต้ข้อกำหนดดังนี้

▸ "เบี้ยประกันภัยหลัก" และ "เบี้ยประกันภัยเพิ่มเติมพิเศษที่ชำระเป็นประจำ" สามารถชำระเบี้ยประกันภัยผ่านระบบตัดบัตรเครดิตแบบออนไลน์ ( Payment Gateway) หรือแจ้งความประสงค์ให้ความยินยอมหักชำระค่าเบี้ยประกันภัยผ่านบัตรเครดิต (Recurring form) ได้ในการชำระเบี้ยประกันภัยปีแรก งวดแรกสำหรับการชำระเบี้ยประกันภัยปีแรก งวดถัดไป และการชำระเบี้ยประกันภัยปีต่อไป อนุญาตให้ชำระโดยแจ้งความประสงค์ให้ความยินยอมหักบัญชีบัตรเครดิต (Recurring form) แบบต่อเนื่องเท่านั้น ทั้งนี้ การชำระด้วยบัตรเครดิตทุกกรณี เจ้าของบัตรเครดิตจะไม่ได้รับคะแนนสะสมจากบริษัทบัตรเครคิต ตามหลักเกณฑ์ที่สำนักงาน ก.ล.ต. กำหนด

▸ ไม่อนุญาตให้ชำระ "เบี้ยประกันภัยเพิ่มเติมพิเศษที่ไม่ได้ชำระเป็นประจำ" ผ่านบัตรเครดิต

3. อนุญาตให้ชำระงวดเบี้ยประกันภัย ดังนี้

งวดชำระเบี้ยประกัน

หมายเหตุ

รายปี

-

ราย 6 เดือน

-

ราย 3 เดือน

-

รายเดือน

(ขั้นต่ำ 1,000 บ.)

จะต้องชำระครั้งแรกจำนวน 2 งวดและการชำระเบี้ยประกันภัยรายเดือนในครั้งต่อไปให้หักผ่านบัญชีธนาคารหรือบัตรเครดิตเท่านั้น

4. ไม่อนุญาตให้ชำระเบี้ยประกันภัยด้วยเงินสดผ่านตัวแทนประกันชีวิต

5. ไม่แถมฟรี สัญญาเพิ่มเติม ทพ.

6. สำหรับผู้เอาประกันที่เป็นผู้เยาว์ไม่อนุญาตให้ซื้อสัญญาเพิ่มเติมคุ้มครองการชำระเบี้ย (คช.)

7. สามารถซื้อสัญญาเพิ่มเติมอื่น ๆ ได้

8. ไม่อนุญาตให้เปลี่ยนแบบประกัน แต่สามารถเพิ่มหรือลดจำนวนเงินเอาประกันภัยได้ตามเงื่อนไขที่รับประกัน

9. มีค่าการประกันภัยเพิ่มพิเศษเนื่องจากประวัติสุขภาพและอาชีพ

10. ค่าธรรมเนียมกรมธรรม์ของแบบประกันข้างต้นได้แก่ ค่าการดำเนินการประกันภัย, ค่าธรรมเนียมการบริหารกรมธรรม์ และค่าการประกันภัย สามารถนำไปหักลดหย่อนภาษีได้ตามประกาศอธิบดีกรมสรรพากรเกี่ยวกับภาษีเงินได้ (ฉบับที่ 172) ได้สูงสุดไม่เกิน 100,000 บาท

11. แนบหลักฐานเพิ่มเติมหากผู้รับผลประโยชน์ เป็นดังต่อไปนี้

11.1

บุตร บิดา/มารดา หรือพี่น้องที่นามสกุลไม่ตรงกัน

11.2

ผู้รับผลประโยชน์ที่มิใช่บุตร / บิดา / มารดา / คู่สมรส

12. สำหรับบุคคลต่างชาติ ขอเอกสารเพิ่มเติม ดังนี้

12.1

กรณีบุคคลต่างชาติพำนัก/ทำงานในประเทศไทย หรือมีคู่สมรสชาวไทย

▸ สำเนาหนังสือเดินทางและวีซ่าพร้อมลงนามรับรองสำเนาถูกต้อง

▸ สำเนาหนังสืออนุญาตให้ทำงานในประเทศไทย (Work Permit) พร้อมลงนามรับรองสำเนาถูกต้อง (ถ้ามี)

▸ สำเนาใบสำคัญการสมรส พร้อมลงนามรับรองสำเนาถูกต้อง (ถ้ามี)

▸ ตอบแบบสอบถามสำหรับชาวต่างชาติ (กรณีไม่มี Work Permit และ/หรือใบสำคัญการสมรส)

12.2

กรอกที่อยู่ตามภูมิลำเนาของผู้ขอเอาประกันภัย (ที่อยู่ที่ต่างประเทศ) ในใบคำขอเอาประกันชีวิตในช่องที่อยู่ตามทะเบียนบ้าน

12.3

แบบฟอร์ม พ-9 สำหรับผู้ขอเอาประกันภัยที่มีสัญชาติอเมริกัน รวมถึงผู้ที่เป็นหรือเคยเป็นผู้ถือ Green Card

12.4

แบบฟอร์ม W-8BEN สำหรับผู้ขอเอาประกันภัยที่ไม่มีสัญชาติอเมริกัน แต่มีหน้าที่เสียภาษีให้กรมสรรพากรประเทศสหรัฐอเมริกา

เงื่อนไขที่สำคัญ

1. ระยะเวลาผ่อนผันชำระเบี้ยประกันภัย 30 วัน

2. กรณีผู้เอาประกันภัยเสียชีวิต ผู้รับประโยชน์จะต้องรีบแจ้งให้บริษัททราบภายใน 14 วัน นับแต่วันที่เสียชีวิต

3. กรณีที่บริษัทจะไม่คุ้มครอง

(3.1) กรณีไม่เปิดเผยข้อความจริง หรือแถลงข้อความเท็จ บริษัทจะบอกล้างสัญญาภายใน 2 ปี นับแต่ วันเริ่มมีผลคุ้มครองตามกรมธรรม์ หรือตามการต่ออายุ หรือวันที่บริษัทอนุมัติให้เพิ่มจำนวนเงินเอา ประกันภัยในเฉพาะส่วนที่เพิ่ม

(3.2) ฆ่าตัวตายภายใน 1 ปี นับแต่วันเริ่มมีผลคุ้มครองตามกรมธรรม์ หรือตามการต่ออายุ ตามกรมธรรม หรือตามการต่ออายุ หรือวันที่บริษัทอนุมัติให้เพิ่มจำนวนเงินเอาประกันภัยในเฉพาะส่วนที่เพิ่ม หรือถูกผู้รับประโยชน์ฆ่าตาย

เอกสารที่ใช้ประกอบการเรียกรองเงินตามกรมธรรมประกันภัย กรณีการเสียชีวิตจากโรค

(ก) กรมธรรม์ประกันภัยของผู้เอาประกันภัย และใบเรียกร้องสิทธิของผู้รับประโยชน์ทุกคน ตามแบบที่บริษัทกำหนด

(ข) สำเนาบัตรประจำตัวประชาชน และสำเนาทะเบียนบ้านของผู้รับประโยชน์ โดยต้องนำต้นฉบับมาแสดงด้วย

(ค) สำเนาใบมรณบัตร โดยต้องนำต้นฉบับมาแสดงด้วย

(ง) สำเนาทะเบียนบ้าน ที่มีการจำหน่ายการตายของผู้เอาประกันภัย โดยต้องนำต้นฉบับมาแสดงด้วย

(จ) ใบยินยอมของผู้รับประโยชน์ หรือ ทายาทในการเปิดเผยประวัติ

(ฉ) ใบรายงานแพทย์ กรณีเสียชีวิตที่โรงพยาบาลหรือสถานพยาบาล

ถ้าเป็นการเรียกร้องเงินตามกรมธรรม์ประกันภัยกรณีเสียชีวิตจากอุบัติเหตุ หรือเหตุอื่น ต้องมีเอกสารเพิ่ม เติม ดังต่อไปนี้

(ช) สำเนาบันทึกประจำวันเกี่ยวกับคดีที่ได้รับรองสำเนาถูกต้องจากพนักงานสอบสวน

(ซ) สำเนารายงานการชันสูตรพลิกศพ

สิทธิพิเศษจากกรุงเทพประกันชีวิต

สิทธิพิเศษระดับ BLUE

เบี้ยประกัน (ต่อปี)

รูปแบบสิทธิพิเศษ

1 - 19,999

Classic

20,000 - 249,999

Standard

250,000 - 499,999

Premier

สิทธิพิเศษระดับ INDIGO

เบี้ยประกัน (ต่อปี)

รูปแบบสิทธิพิเศษ

500,000 - 999,999

Aqua

1 - 2.9 MB.

Sky

3 MB. ขึ้นไป

Sapphire

สิทธิพิเศษจาก Release Your Risk

เข้าถึงเครื่องมือคำนวณ เครื่องมือวางแผน และเครื่องมือติดตามแผนเกษียณ

*เบี้ยประกันเริ่มต้น 15,000 บาทขึ้นไป*

เบี้ยประกัน (บาท/ปี)

สิทธิพิเศษ

ประกันชีวิต 15,000 หรือ

ประกันสุขภาพ/โรคร้าย 20,000 ขึ้นไป

ประกันบำนาญ 50,000 หรือ

กองทุนรวม RMF 100,000