หากดำเนินการ ออมเงิน และ กำหนดหน้าที่ของเงินออม ให้เป็นดังต่อไปนี้

- เงินที่ทำให้มั่นใจว่าจะมีรายได้ประจำปลอดภาษีไปตลอดชีวิตเกษียณ โดยไม่ต้องมีการบริหารหรือจัดการใด ๆ หรือต้องกังวลสภาวะเศรษฐกิจใด ๆ อีก

- เงินสำหรับดูแลค่าใช้จ่ายที่จำเป็น NEEDs ในชีวิตเกษียณ

- มีกลไกป้องกันไม่ให้นำเงินออมนี้ออกมาใช้ผิดวัตถุประสงค์ทั้งตอนออมและตอนเกษียณ

- สามารถเลือกออมเงินคงที่เท่ากันทุกปีได้ เสมือนเป็นรายจ่ายประจำ เพิ่มวินัยทางการเงินและทำให้โอกาสออมสำเร็จสูง

จะทำให้เครื่องมือการออมที่เหมาะสมที่สุด คือ..

ประกันบำนาญ

ประกันบำนาญคืออะไร

ประกันบำนาญ เป็นเครื่องมือการเงินหนึ่งที่ทรงพลังอย่างมาก โดยเฉพาะเมื่อเทียบประกันบำนาญกับการทำธุรกิจตอนเกษียณแล้ว จะถือว่าประกันบำนาญเป็นธุรกิจที่การันตีรายได้ประจำได้ทุกปี และได้สูงสุดถึงอายุ 100 ปี โดยที่ไม่ต้องสนใจสภาวะเศรษฐกิจ ไม่ต้องมีความรู้เพิ่มเติม ไม่ต้องดูแลบริหาร ไม่ต้องกลัวการถูกโกงใด ๆ และ ที่สำคัญรายได้ที่ได้ยังไม่ต้องนำมาคิดภาษีอีกด้วย

ทั้งยังเป็นประกันที่สามารถใด้ทั้งส่วนลดหย่อนที่เหลือจากประกันชีวิต (สิทธิ์ 100,000 บ.) และยังใด้สิทธิ์ลดหย่อนในส่วนประกันบำนาญโดยตรงสูงสุดอีกถึง 200,000 บ. (ไม่เกิน 15% ของรายได้ และเมื่อรวมกับการลงทุน RMF/SSF/PVD แล้วไม่เกิน 500,000)

อย่างไรก็ตาม ประกันบำนาญเป็นแบบประกันที่ "เปรียบเทียบยากมากที่สุด" เนื่องจากแต่ละบริษัทมีวิธีการคิดทุนประกันที่แตกต่างกัน มี % การจ่ายบำนาญต่อทุนประกันที่ไม่เหมือนกัน รวมถึงความคุ้มครองชีวิตก่อนรับบำนาญและหลังรับบำนาญ ก็มีหลากหลายรูปแบบ ยังไม่นับว่าผู้ทำประกันมีโจทย์ที่ต้องการจำนวนเงินบำนาญไปคนละทาง จึงทำให้หากไม่เข้าใจและเลือกผิดไป อาจต้องเสียเงินมากขึ้นกว่าที่ควรเป็นถึงหลักล้านบาทขึ้นไปเลยก็ได้

และนี่คือ เหตุผลสำคัญที่ต้องรีบทำความเข้าใจประกันบำนาญโดยเร็วรวมถึงควรมีการคำนวนให้เห็นภาพเปรียบเทียบได้ง่าย

ประกันบำนาญเหมาะกับใคร

ผู้ที่ต้องการรายได้ประจำนำไปช่วยจ่ายเบี้ยประกันสุขภาพตอนเกษียณ

ผู้ที่ต้องการรายได้ประจำที่นำไปใช้กับค่าใช้จ่ายส่วน NEEDs ตอนเกษียณ

ผู้ที่อายุใกล้เกษียณมากแล้ว การลงทุนอื่น ๆ รวมถึงทำธุรกิจจะเสี่ยงเกินไป และมีความซับซ้อนในแง่การจัดการกับดูแลเรื่องภาษีต่าง ๆ

ผู้ที่ไม่ต้องการให้มิจฉาชีพเล่นงานครั้งเดียวแล้วเงินเกษียณหมดทั้งบัญชี

จะเห็นได้ว่า โจทย์สำคัญจะอยู่ที่ รายได้ประจำปลอดภาษีปลอดการต้องดูแลจัดการบริหารใด ๆ และต้องป้องกันเงินเก็บทั้งหมดถูกนำออกไปใช้ผิดวัตถุประสงค์ได้ ซึ่งหากเลือกเครื่องมืการเงินอื่นที่พอจะใกล้เคียงกันจะเป็นกองทุนรวม แต่ก็จะยังไม่ตอบโจทย์เท่าใดนัก

เนื่องจากประกันบำนาญจะมีความปลอดภัยกว่ากองทุนรวมในแง่การการันตีรายได้ประจำที่จะได้อย่างแน่นอน และในแง่ของผลตอบแทน ประกันบำนาญนั้นหากดูแลสุขภาพจนยิ่งมีอายุมากอัตราผลตอบแทนต่อปี (IRR) จะยิ่งมากขึ้นเรื่อย ๆ ตามไปด้วย (ซึ่งแตกต่างกับกองทุนรวมที่ผลตอบขึ้นอยู่กับการจัดการ)

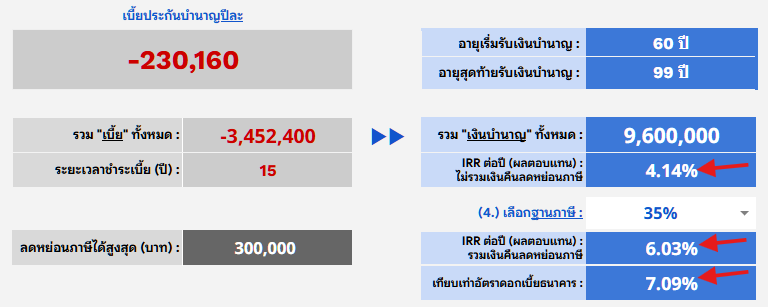

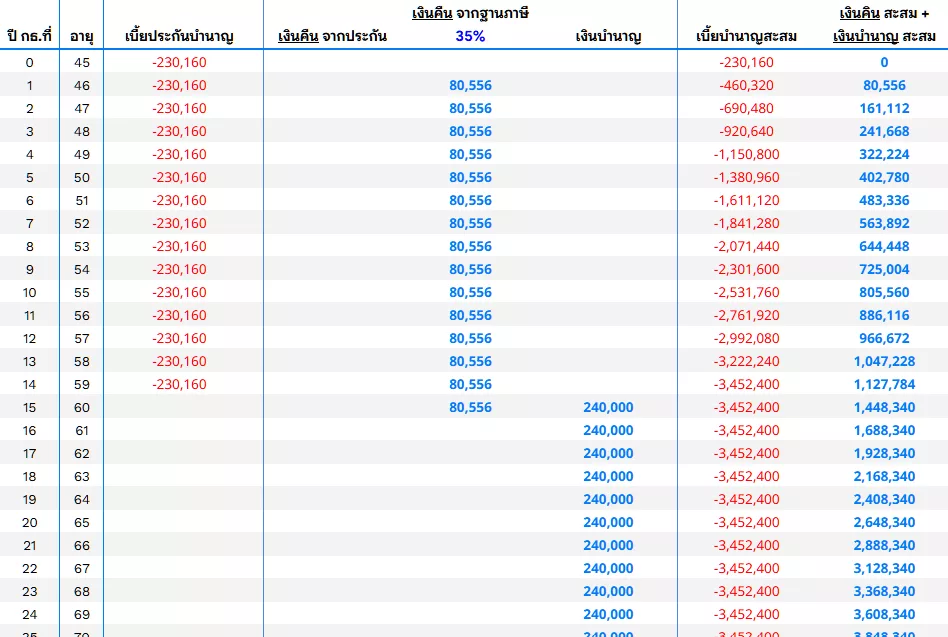

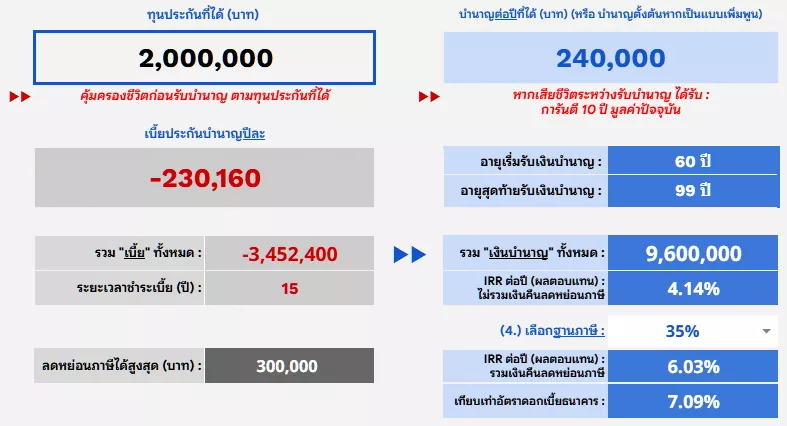

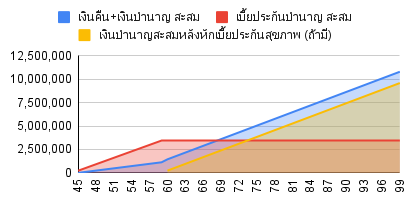

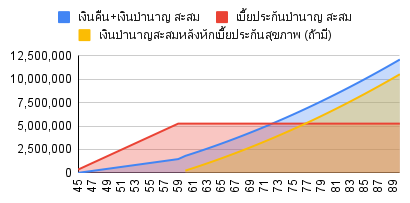

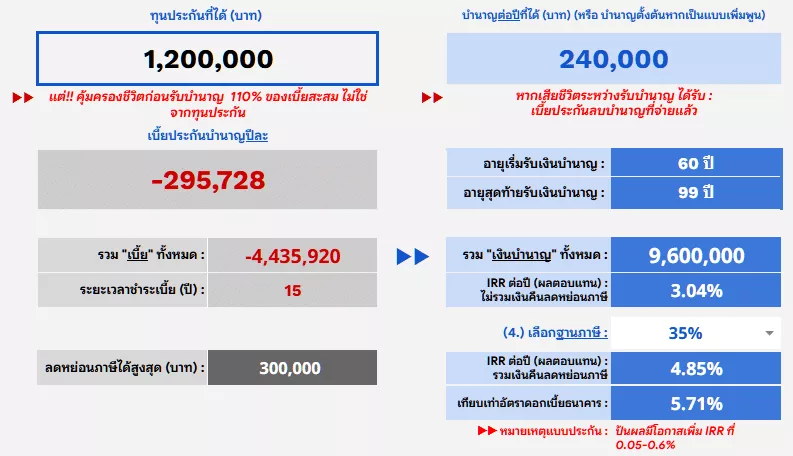

ดังตัวอย่าง แบบประกันบำนาญรูปด้านล่างนี้ของชายอายุ 45 ปี ที่หากมีอายุยืนถึงอายุ 99 ปี จะได้ผลตอบแทนจากบำนาญคิดเป็น IRR ที่ยังไม่รวมเงินคืนภาษีที่ 4.14%

และหากรวมเงินคืนภาษีที่ฐานภาษี 35% จะทำให้ได้ IRR สูงถึง 6.03% ซึ่งถ้าหากฝากธนาคารธนาคารจะต้องให้ดอกเบี้ยสูงถึง 7.09% ต่อปี เนื่องจากเงินฝากแบบปกติจะต้องมีการหักภาษีออก 15% ของดอกเบี้ยที่ได้ด้วย

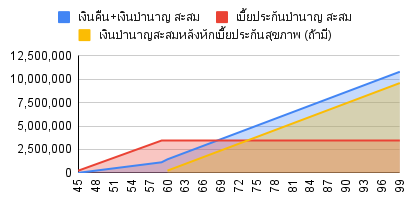

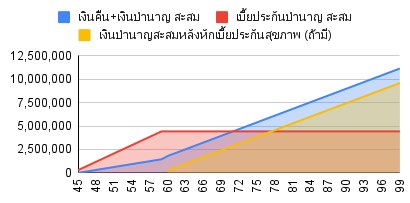

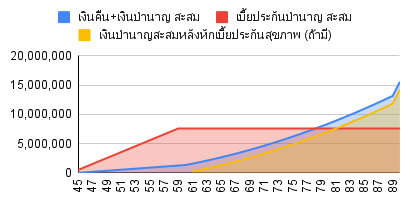

จากกราฟจะเห็นได้ว่า บำนาญสะสมที่ได้รับจากประกันบำนาญของชาย อายุ 45 ปี จะเกินเบี้ยรวมที่จ่ายไปทั้งหมดที่ตอนอายุเกิน 69 ปี หากรวมเงินคืนภาษี แต่หากไม่รวมเงินคืนภาษีเงินบำนาญสะสมจะเกินเบี้ยรวมตอนอายุเกิน 74 ปี ซึ่งเป็นอายุที่น้อยกว่าอายุขัยเฉลี่ยในปัจจุบันของคนไทย (ปัจจุบันอายุคาดเฉลี่ยของคนไทยคือ 77 ปี ชาย 73.5 ปี หญิง 80.5 ปี และมีแนวโน้มสูงขึ้นเรื่อย ๆ)

ประกันบำนาญจึงมีประสิทธิภาพสูงมาก เมื่อนำไปเปรียบเทียบกับการลงทุนทำธุรกิจตอนเกษียณ หรือแม้แต่การลงทุนเองเพื่อให้ได้ผลตอบแทนที่สูงถึง 4.14%-7.09% ต่อปี ไม่ใช่เรื่องง่ายนัก โดยเฉพาะหากไม่ต้องการบริหารหรือจัดการใด ๆ หรือ เป็น Passive Income อย่างแท้จริง

แก่นประโยชน์หลักของประกันบำนาญ

เพื่อแปลงเงินเก็บก้อนใหญ่ตอนใกล้เกษียณ ที่ปรกติแล้วจะใช้ได้เพียงถึงอายุ 75-80 ปี ให้สามารถใช้ได้จนถึงอายุ 99-100 ปี ได้ พร้อมทั้งป้องกันไม่ให้สามารถนำเงินก้อนใหญ่ทั้งก้อนออกไปใช้ผิดวัตถุประสงค์ "รายได้ประจำปลอดภาษี"

จุดเด่นของประกันบำนาญ

- จากรูปด้านบนจะเป็น ประกันบำนาญของชายอายุ 55 ปี แบบจ่ายเบี้ยครั้งเดียวคุ้มครองถึงอายุ 100 ปี โดยจะเริ่มรับบำนาญปีละ 600,000 บ. (เดือนละ 50,000 บ. ไม่หักภาษีใด ๆ) ตั้งแต่อายุ 60 - 100 ปี

- โดยหากไม่ใช้ประกันบำนาญจะต้องมีเงินจริง ๆ สูงถึง 24.6 ล้านบาท หรือหากมีเงินเพียง 9.56 ล้าน จะหมดภายในอายุ 76 ปีเท่านั้น รวมถึงมีความไม่สบายใจกลัวการใช้เงินในแต่ละครั้ง

- หากไม่เคยมีประสบการณ์การทำธุรกิจหรือลงทุนใด ๆ มาก่อนอย่างชำนาญ และจำเป็นต้องนำเงิน 9.56 ล้านนี้ไปลงทุนเพื่อให้ได้เงิน 24.6 ล้านบาทนั้น เป็นเรื่องที่เสี่ยงอย่างมาก และมีโอกาสที่เงินจะหมดไปตั้งแต่อายุ 60-65 ปีเท่านั้น

- ทั้งหมดนี้คือตัวอย่างที่ทำให้เห็นประโยชน์ที่ชัดเจนที่สุดของประกันบำนาญ ในการแปลงเงินก้อนตอนใกล้เกษียณที่ไม่พอใช้ให้กลายเป็นเงินที่พอใช้โดยไม่ต้องบริหารหรือดูแลใด ๆ แถมยังปลอดภาษีอีกด้วย

ข้อจำกัดของประกันบำนาญ

- แม้ประกันบำนาญจะเสี่ยงขาดทุนน้อยกว่ากองทุนรวม แต่ก็มีโอกาสขาดทุนได้ในกรณีที่สิ้นอายุขัยก่อนที่จะถึงจุดคุ้มทุน และแบบประกันบำนาญโดยเฉพาะแบบที่ให้ IRR สูงบางแบบ จะคืนเงินให้ผู้รับผลประโยชน์น้อยกว่าเบี้ยทั้งหมดที่จ่ายไป (บางแบบจะคืนเบี้ยที่เหลือหลังหักบำนาญที่จ่ายไป)

- ตัวอย่างเช่น แบบประกันบำนาญที่ให้ผลตอบแทนสูง ลดหย่อนภาษีได้นาน จะมี Red Zone อยู่ที่ช่วงอายุ 60 ± 10-15 ปี หรืออายุ 45 - 75 ปี ที่หากจากไปในช่วงอายุ Red Zone นี้ จะขาดทุนจากเบี้ยประกันได้สูงมาก เช่น จ่ายเบี้ยทั้งหมดถึงอายุ 59 ปีรวม 1,500,000 บ. แต่ได้ทุนชีวิตเพียง 1,000,000 บ. ดังนั้นหากจากไปตอนอายุ 59 จะขาดทุนสูงถึง 500,000 บ. เป็นต้น "เรียกว่าเป็นการเดิมพันกันระหว่างบริษัทประกันและผู้ทำประกันจากไปเร็วบริษัทกำไร จากไปช้าบริษัทขาดทุน" (แบบประกันบำนาญแบบนี้ยิ่งสูงอายุยิ่งให้ IRR สูง แต่ก็ยังเสี่ยงขาดทุนสูงเช่นกันหากจากไปเร็ว)

- โดยการขาดทุนประกันบำนาญจะเป็นตอนที่จากไปแล้ว จะแตกต่างกับการขาดทุนของกองทุนรวมที่สามารถรับรู้ตอนยังมีชีวิตอยู่ได้ แต่ถึงอย่างไรก็เป็นข้อกังวลสำคัญให้กับผู้ที่จะทำประกันบำนาญ

- จึงทำให้เกิดแบบประกันบำนาญที่ผลตอบแทนลดลง แต่ไม่มีทางขาดทุนเบี้ยที่จ่ายไปแน่นอนขึ้นมาแทน และแบบประกันบำนาญแบบนี้มักจะมีการแบ่งเบี้ยประกันส่วนหนึ่งไปลงทุนในหุ้นได้บ้าง และให้ผลตอบแทนกลับมาในรูปแบบเงินปันผลที่จะสามารถแปลงเป็นบำนาญ เพิ่มเติมจากบำนาญเดิมที่ได้รับได้ "เรียกได้ว่าย้ายการเดิมพันการขาดทุนเบี้ย มาเป็นการเดิมพันว่าจะได้เงินบำนาญเพิ่มอีกเท่าใดตามผลตอบแทนการลงทุน" (แบบประกันบำนาญแบบนี้ยิ่งทำตอนอายุมาก ผลตอบแทนยิ่งลดลง)

- ซึ่งปกติแล้วบริษัทประกันจะถูกกำหนดจาก คปภ. ให้เบี้ยประกันบำนาญที่ได้รับมาจะสามารถนำไปลงทุนได้เฉพาะกับตราสารหนี้ที่ไม่เสี่ยงมากเท่านั้น โดยไม่สามารถลงทุนในหุ้นหรือสินทรัพย์เสี่ยงสูงใด ๆ ได้ ทำให้ผลตอบแทนของประกันบำนาญส่วนใหญ่ IRR จะเฉลี่ยอยู่ที่ 2%-3% ต่อปี แม้จะเริ่มทำประกันบำนาญตอนอายุน้อยก็ตาม (เว้นแต่ประกันบำนาญแบบมีปันผลที่สามารถแบ่งเบี้ยประกันส่วนหนึ่งไปลงทุนสินทรัพย์ที่เสี่ยงมากขึ้นได้)

- จึงทำให้แบบประกันบำนาญมีหลายแบบ ซึ่งส่งผลทั้งต่อทั้ง เบี้ยประกัน และ บำนาญ ที่จะได้รับอย่างมาก โดยหากขาดความเข้าใจในแบบประกันบำนาญที่มากพอและการคำนวณที่ชัดเจน จะทำให้ต้องจ่ายเบี้ยมากขึ้นกว่าหลักล้านบาทได้ หรือ มีโอกาสขาดทุนหากจากไปเร็วได้หลักล้านเช่นกัน

- หากทำประกันบำนาญเพื่อลดหย่อนแล้วจะต้องมีวินัยจ่ายเบี้ยต่อเนื่อง และรอรับบำนาญตามกำหนดเวลาในกรมธรรม์เท่านั้น ห้ามเวนคืนหรือยกเลิกสัญญาเป็นอันขาด เพราะจะทำให้สิทธิ์ลดหย่อนภาษีที่ใช้ไปจะกลายเป็นโมฆะทั้งหมด และต้องการยื่นและประเมินภาษีใหม่ทั้งหมด

ปัจจัยพิจารณาทำประกันบำนาญ

ตอนอายุน้อยหรืออายุมาก

จากข้อจำกัดของแบบประกันบำนาญที่ผลตอบแทนเฉลี่ยแต่ละแบบอยู่ที่ประมาณ 2%-3% ต่อปีนั้น ซึ่งหากเป็นผลตอบแทนตอนทำประกันบำนาญอายุ 50-55 ปี จะค่อนข้างน่าสนใจเพราะเป็นการการันตีและต้องการความเสี่ยงต่ำ

แต่หากเป็นผลตอบแทนที่เริ่มทำประกันบำนาญตั้งแต่ตอนอายุ 20-30 ปีนั้น จะดูค่อนข้างน้อย เนื่องจากมีเวลานานอีกหลาย 10 ปีกว่าจะเกษียณอายุ 60 ปี จึงสามารถที่จะลงทุนที่เสี่ยงสูงกว่านี้ได้โดยการเฉลี่ยความเสี่ยงด้วยระยะเวลาที่นานมากนี้

ตรงจุดนี้เองจึงเป็นคำถามสำคัญว่า ประกันบำนาญควรจะทำตั้งแต่อายุน้อย ๆ หรือว่า ควรจะลงทุนนานกว่า 10 ปีขึ้นไปจนได้เงินก้อนใหญ่แล้วค่อยทำประกันบำนาญตอนอายุมาก เช่น อายุ 50-55 ปี ดีกว่ากัน แล้วจะมีประกันบำนาญแบบใดที่สาสมารถเปิดรับสมัครได้นานกว่า 10 ปีขึ้นไป โดยไม่มีการปิดแบบไปก่อนหรือไม่

ซึ่งการจะได้คำตอบมานั้นจำเป็นต้องเข้าใจและพิจารณาปัจจัยต่อไปนี้ร่วมด้วย

1. ผลตอบแทนประกันบำนาญ

แต่ละแบบแต่ละอายุ

ประกันบำนาญแต่ละแบบจะแตกต่างกันตามแต่ละอายุที่เริ่มทำประกันบำนาญ ดังตัวอย่างการเปรียบเทียบแบบประกันบำนาญในส่วน "อัตราผลตอบแทนต่อปี" "เบี้ยรวมทั้งสัญญา" และ "จำนวนปีที่รับบำนาญสะสมเกินเบี้ย" ของผู้ชายอายุ 30-55 ปี ที่รับบำนาญปีละ 600,000 บ. (เดือนละ 50,000 บ.) ตั้งแต่อายุ 60-99 ปี ต่อไปนี้

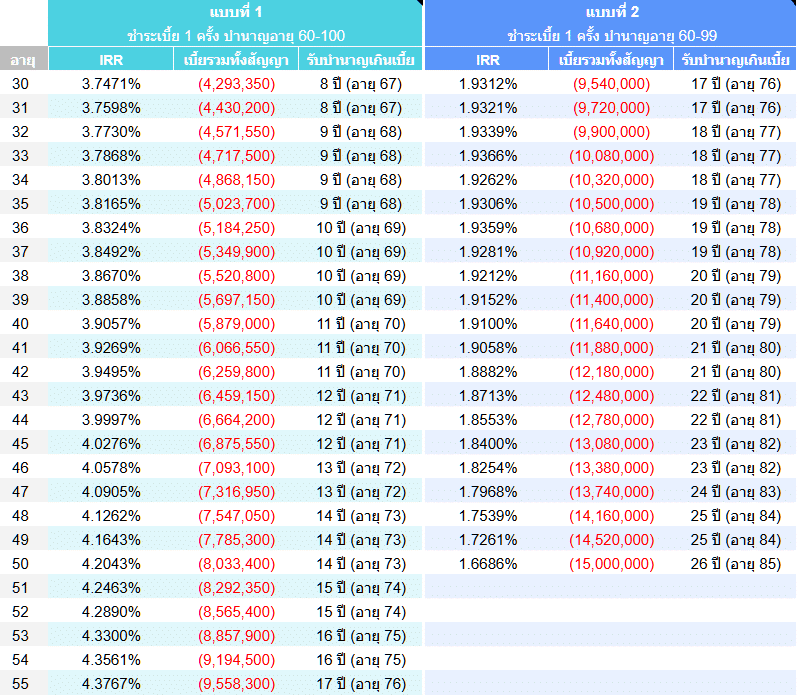

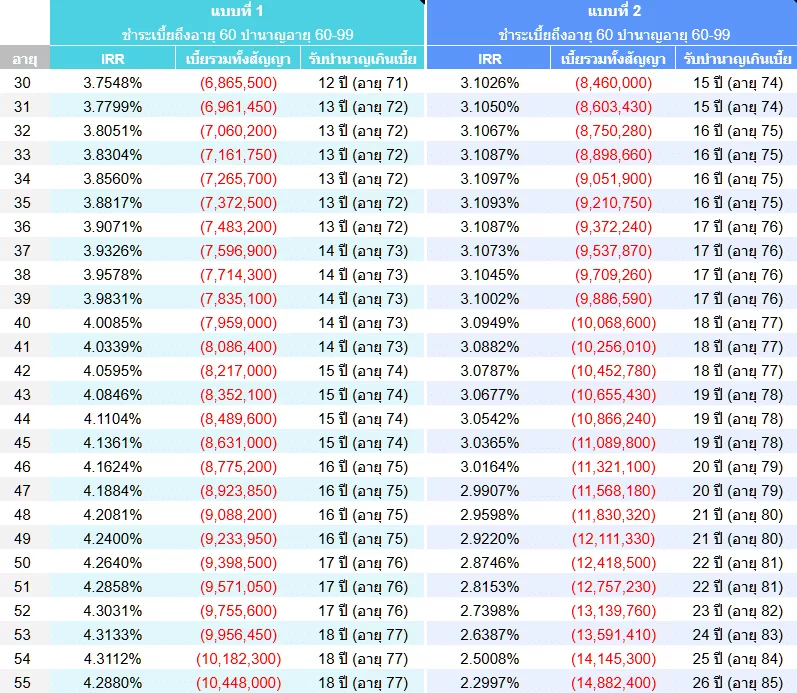

ตารางที่ 1 : จะเป็นประกันบำนาญแบบชำระเบี้ยครั้งเดียวเหมือนกัน และรับบำนาญจนถึงอายุ 100 ปี กับ 99 ปี ซึ่งจะเห็นได้ว่าแบบที่ 1 จะให้ผลตอบแทนที่ดีกว่าแบบที่ 2 มาก จึงทำให้เบี้ยรวมทั้งสัญญาแบบที่ 1 น้อยกว่าแบบที่ 2 หลายล้านบาท และที่สำคัญช่วงอายุ 50-55 ปี แนวโน้ม IRR ของแบบที่ 1 จะเพิ่มมากขึ้นเรื่อย ๆ ตามอายุที่มากขึ้นด้วย

ตารางที่ 2 : จากตารางจะเป็นประกันบำนาญแบบชำระเบี้ยจนถึงอายุ 60 ปี และรับบำนาญจนถึงอายุ 99 ปี ซึ่งจะเห็นได้ว่าแบบที่ 1 จะให้ผลตอบแทนที่ดีกว่าแบบที่ 2 อย่างชัดเจน จึงทำให้เบี้ยรวมทั้งสัญญาแบบที่ 1 น้อยกว่าแบบที่ 2 หลายล้านบาท และที่สำคัญช่วงอายุ 50-55 ปี แนวโน้ม IRR ของแบบที่ 1 จะยังค่อนข้างสูง เมื่อเทียบกับแบบที่ 2 ที่ IRR ลดลงเรื่อย ๆ ตามอายุที่เพิ่มขึ้น

จากทั้ง 2 ตาราง จะเห็นได้ชัดเจนว่า หากประกันบำนาญแบบที่ 1 สามารถเปิดรับสมัครได้ตลอดไป หรือ เปิดได้นานกว่า 10 ปีขึ้นไปได้ ย่อมทำให้การวางแผนลงทุนตั้งแต่อายุ 30 ปีจนถึงอายุ 55-60 ปี จะน่าสนใจกว่าการฝากเงินไว้ในประกันบำนาญตั้งแต่อายุ 30 มาก

2. อายุน้อยเลือก ประกันบำนาญ

หรือ กองทุนรวม

จากทั้ง 2 ตารางด้านบน จะเห็นได้ชัดเจนว่า หากประกันบำนาญแบบที่ 1 สามารถเปิดรับสมัครได้ตลอดไป หรือ เปิดได้นานกว่า 15-25 ปีขึ้นไปได้ ย่อมทำให้การวางแผนลงทุนตั้งแต่อายุ 30-40 ปีจนถึงอายุ 55-60 ปี จะน่าสนใจมากกว่าการทำประกันบำนาญ ดังการเปรียบเทียบต่อไปนี้

- จากข้อมูลตารางที่ 1 : ชำระเบี้ยครั้งเดียว vs ลงทุนครั้งเดียว ของชายอายุ 30

- อายุ 30 จ่ายเบี้ย -4,293,350 >> อายุ 55 เบี้ย -9,558,300 จึงเหมือนเบี้ยอายุ 30 จะเพิ่มขึ้น 3.25% ต่อปี ไปเรื่อย ๆ จนเท่าเบี้ยอายุ 55 ผ่านประกันบำนาญแบบที่ 1 ที่ไม่ลงทุนสินทรัพย์เสี่ยงสูง แต่การันตีผลตอบแทน

- อายุ 30 ลงทุน -1,761,109 >> อายุ 55 นำมาจ่ายเบี้ย -9,558,300 โดยสมมติเงินลงทุนเติบโตขึ้น 7% ต่อปี จากอายุ 30 ไปเรื่อย ๆ จนถึงอายุ 55 นี้ จะผ่านการลงทุนในกองทุนรวมแบบ Aggressive Global Asset Allocation ที่มีการลงทุนสินทรัพย์เสี่ยงสูงได้ แต่ไม่การันตีผลตอบแทน และไม่การันตีว่าประกันบำนาญนี้จะยังเปิดรับสมัครอยู่เมื่อผ่านไป 25 ปี

- จากข้อมูลตารางที่ 2 : ชำระเบี้ยจนถึงอายุ 60 vs ลงทุนจนถึงอายุ 60 ของชายอายุ 30

- เริ่มจ่ายเบี้ยอายุ 30-60 เบี้ยรวม -6,865,500 >> อายุ 55-60 เบี้ยรวม -10,448,000 โดยเบี้ยของอายุ 30-60 จะเพิ่มขึ้น 2.59% ต่อปี ไปเรื่อย ๆ จนมูลค่าเบี้ยรวมจะเท่ากับเริ่มทำตอนอายุ 55 พอดี ผ่านประกันบำนาญแบบที่ 1 ที่ไม่ลงทุนสินทรัพย์เสี่ยงสูง แต่การันตีผลตอบแทน

- เริ่มลงทุนอายุ 30-60 ลงทุนรวม -3,101,100 >> อายุ 55-60 นำมาจ่ายเบี้ย -10,448,000 โดยสมมติเงินลงทุนเติบโตขึ้น 7% ต่อปี จากอายุ 30 ไปเรื่อย ๆ พร้อมแบ่งจ่ายเบี้ยตอนอายุ 55 - 60 ผ่านการลงทุนในกองทุนรวมแบบ Aggressive Global Asset Allocation ที่มีการลงทุนสินทรัพย์เสี่ยงสูงได้ แต่ไม่การันตีผลตอบแทน และไม่การันตีว่าประกันบำนาญนี้จะยังเปิดรับสมัครอยู่เมื่อผ่านไป 25 ปี

จากข้อมูลแบบประกันบำนาญของทั้ง 2 ตารางจะเห็นได้ว่า การเริ่มทำประกันบำนาญเร็วหรือตั้งแต่อายุ 30 ปี จะเหมือนเป็นการฝากเงินไว้ในประกันบำนาญ จนกระทั่งเงินเติบโตเท่ากับเบี้ยอายุ 55 ปี แบบการันตี เพียงแต่ได้ผลตอบแทนที่น้อยกว่า การเลือกจะลงทุนพอสมควร (ไม่จะไม่การันตี) ซึ่งส่งผลให้การลงทุนเองจะลดเงินที่ต้องใช้ลงได้อย่างมาก

อย่างไรก็ตามหากในอนาคต 25 ปีต่อมา ไม่มีประกันบำนาญแบบที่ 1 แล้ว มีแต่ประกันบำนาญแบบใหม่ที่ให้ผลตอบแทนใกล้เคียงหรือน้อยกว่า ประกันบำนาญแบบที่ 2

นั่นจะส่งผลให้จากเป้าหมายที่ต้องลงทุนให้ได้ -9,558,300 บ. หรือ -10,448,000 บ. จะถูกเพิ่มเป็นต้องให้ได้มากกว่า -15,000,000 บ. หรือ -14,882,400 บ. หรือ จำเป็นต้องให้ได้อัตราผลตอบแทนต่อปีมากกว่า 9% -10% จากเดิม 7% ซึ่งมีความเสี่ยงสูงมากขึ้น รวมถึงต้องมีการบริหารจัดการลดความเสี่ยงลงให้ดีเมื่อใกล้ที่ถึงอายุ 55 ปี เพื่อป้องกันตลาดขาลงตอนที่จะเริ่มทำประกันบำนาญพอดี

ทั้งหมดนี้จึงทำให้ตัดสินใจได้ยากอยู่ดีว่า ตอนอายุน้อยควรจะ เลือกทำประกันบำนาญก่อน หรือ เลือกลงทุนก่อน โดยหากเลือกทำประกันบำนาญก่อนจะจำเป็นต้องใช้เงินมากกว่า แต่หากเลือกลงทุนก่อนก็ต้องเสี่ยงกับอัตราผลตอบแทนที่ไม่แน่นอน และแบบประกันบำนาญที่ดี ๆ ไม่รู้ว่าจะปิดตัวลงเมื่อใด รวมไปถึงความเสี่ยงในวินัยของการลงทุน

3. ต้องบังคับออม หรือ

ฝึกวินัยออมด้วยตนเอง

อีกปัจจัยที่ต้องพิจารณา คือ วินัยการออมและการไม่นำเงินที่ออมออกมาใช้ก่อนกำหนด ซึ่งมักเป็นปัจจัยสำคัญที่มักทำให้ประกันสะสมทรัพย์ออมเงินได้มากกว่าการลงทุน

เนื่องจากประกันสะสมทรัพย์ (รวมถึงประกันบำนาญ) จะเปลี่ยนการออมเงินให้เป็นเป็นรายจ่ายประจำในรูปแบบของเบี้ยประกันที่สรุปเบี้ยชัดเจนและเป้าหมายเงินที่จะได้ชัดเจน รวมไปถึงบทลงโทษการขาดทุนและการมีปัญหากับสรรพากรย้อนหลัง หากยกเลิกทำประกันก่อนเวลาที่กำหนด จึงทำให้เหมือนเป็นการบังคับออมนั่นเอง

ในขณะที่การลงทุนจะไม่มีกลไกใดบังคับให้ต้องลงทุนทุกปี หรือ ลงทุนเท่ากันทุกปี โดยสิ่งที่พอทำได้จะเป็นการทำ DCA ในกองทุน RMF เพื่อป้องกันไม่ให้นำเงินออกมาใช้ก่อนอายุ 55 ปี แต่ก็จะมีข้อจำกัดอยู่ที่สิทธิการซื้อ RMF และไม่มีการเก็บเงินลงทุน DCA ย้อนหลังเมื่อไม่ได้เตรียมเงินไว้ให้หักบัญชี

รวมไปถึง หากต้องการลงทุนเพื่อซื้อประกันบำนาญตอนอายุ 55 ปี การคำนวณเป้าหมายจะเป็นไปในแบบคร่าว ๆ ไม่แน่นอน โดยอาจต้องยึดประกันบำนาญแบบที่ให้ผลตอบแทนน้อยในปัจจุบันเป็นตัวตั้งแทนแบบที่ให้ผลตอบแทนมาก เพื่อลดความเสี่ยงการลงทุนน้อยเกินไป

ส่งผลให้การจะเลือก ประกันบำนาญ หรือ ลงทุนแล้วค่อยทำประกันบำนาญ จะต้องพิจารณาจากวินัยส่วนตัวหรือแม้แต่ของครอบครัวร่วมด้วย เพราะอย่างนั้นโอกาสการลงทุนต่อเนื่องแบบไม่บังคับจะค่อนข้างยากมาก

4. แนวโน้มผลตอบแทน

ประกันบำนาญในอนาคต

วัฏจักรทางเศรษฐกิจในรูปแบบ Cycle นี้ ทำให้ไม่สามารถฟันธงได้ว่าแบบประกันบำนาญที่ให้ผลตอบแทนดีจะอยู่ในช่วงอายุ 55 ปีที่ตัดสินใจเริ่มทำประกันบำนาญพอดีหรือไม่ เพราะถ้าหากโชคร้ายตอนอายุ 55 ปี อยู่ในช่วงที่อัตราดอกเบี้ยนโยบายเป็นขาลงพอดี ประกันบำนาญที่ให้ผลตอบแทนสูงอาจจะไม่มีเลยก็ได้

รวมถึงด้วยเงื่อนไขการทำบัญชีของประกันบำนาญที่ถูกครอบด้วยเงื่อนไขการลดหย่อนภาษี และการเปลี่ยนแปลงแนวทางการทำบัญชีสำหรับธุรกิจประกันที่จะเริ่มบังคับใช้ตั้งแต่ปี 68 เป็นต้นไปนั้น จะทำให้บริษัทประกันมีต้นทุนสูงขึ้นมากสำหรับแบบประกันบำนาญ และกลายเป็นสาเหตุสำคัญที่ทำให้ประกันบำนาญไม่สามารถที่จะให้ผลตอบแทนที่สูงมากได้

ดังนั้นถ้าปัจจุบันมีแบบประกันบำนาญที่สามารถให้ผลตอบแทนที่สูงกว่า 4% ต่อปีได้ นั่นย่อมเป็นแบบประกันบำนาญที่เสี่ยงที่จะถูกปิดในเวลาอันใกล้ได้

5. บทสรุปควรเลือกอย่างไร

ในโลกของการเงินการตัดสินใจเลือกเพียงด้านใดด้านหนึ่งมักจะเสี่ยงเกินไปเสมอ ดังนั้นการเลือกใช้เพียงเครื่องมือประกันบำนาญอย่างเดียว หรือ การเลือกลงทุนอย่างเดียวแล้วค่อยทำประกันบำนาญภายหลัง อาจจะไม่ใช่เพียงคำตอบเดียวเท่านั้น

และด้วยแบบประกันบำนาญเองมีทั้งแบบจ่ายสั้น 1-5 ปี ที่ทำให้ไม่ต้องกังวลว่าจะต้องหาเงินจำนวนมากมาจ่ายเบี้ยทุกปี และแบบจ่ายยาวทุกปีถึงอายุ 60 ปี ที่เป็นการทำสัญญาเพื่อยึดผลตอบแทนสูงนี้ไว้ก่อนด้วยเบี้ยประกันที่น้อยกว่าแบบจ่ายสั้นมาก

รวมไปถึงเงินบำนาญเองที่ปกติแล้วจะเน้นเป็นค่าใช้จ่ายจำเป็น หรือ NEEDs นั้น ยังสามารถแบ่งย่อยออกเป็น 3 ส่วนด้วยกันดังนี้

- 1. ESSENTIAL NEEDs (จำเป็นจริงๆ) : เป็นค่าใช้จ่ายที่จำเป็นต่อการดำรงชีวิตขาดไม่ได้ โดยเฉพาะในส่วน ค่าที่อยู่อาศัย ค่าน้ำ ค่าไฟ ค่าอาหารอย่างน้อยที่สุด ซึ่งความจำเป็นส่วนนี้จำเป็นที่ต้องได้ประกันบำนาญที่มั่นใจจริง ๆ ว่าจะจ่ายเบี้ยไว้มาดูแล รวมถึงมั่นใจว่าจะได้ประกันบำนาญที่ให้ผลตอบแทนสูงที่สุด

- 2. NORMAL NEEDs (จำเป็นตามปกติ) : เป็นค่าใช้จ่ายที่จำเป็นรองลงมา ซึ่งจะรวมไปถึง ค่าอินเตอร์เน็ต ค่าโทรศัพท์ ค่าเดินทาง ค่าเครื่องใช้ประจำภายในบ้าน ค่าบำรุงซ่อมแซมบ้าน ค่ายาสามัญประจำบ้าน ซึ่งความจำเป็นส่วนนี้แม้ชีวิตจะขาดได้บ้าง แต่ก็ไม่ควรขาด ดังนั้นจึงเหมาะกับประกันบำนาญที่สามารถทยอยซื้อสะสมตามกำลังทรัพย์พิเศษ หรือ โบนัสพิเศษ ของปีนั้น ๆ ซึ่งอาจจะไม่ได้มีทุกปี

- 3. INFLATION of NEEDs (เผื่อเงินเฟ้อ) : เป็นค่าเงินเฟ้อที่เผื่อสำหรับค่าใช้จ่ายทั้ง ESSENTIAL และ NORMAL NEEDs ซึ่งเงินเฟ้อนี้จะไม่ได้เพิ่มสูงขึ้นทุกปี (ปีไหนไม่เพิ่มควรเก็บออมเงินบำนาญส่วนนี้ไว้) ประกอบกับเมื่ออายุมากขึ้นค่าใช้จ่ายทั้ง ESSENTIAL และ NORMAL NEEDs มักจะลดลงเรื่อย ๆ ดังนั้น NEEDs ส่วนนี้จึงเหมาะกับการลงทุนระยะยาวเพื่อเตรียมเงินก้อนใหญ่ไว้ซื้อประกันบำนาญเพิ่มตอนอายุ 55 ปีทีเดียว ที่มีความไม่แน่นอนอยู่ทำให้อาจจะได้บำนาญสูงกว่าเป้าหมาย ตามเป้าหมาย หรือน้อยกว่าเป้าหมายก็ได้ แต่อย่างน้อยหากไม่ได้ตามเป้าหมายก็จะไม่ส่งผลต่อ NEEDs ทั้งสองมากนัก

จากการแบ่งหน้าที่ของเงินบำนาญออกเป็น 3 หน้าที่ รวมกับแบบประกันบำนาญทั้งจ่ายเบี้ยสั้นและเบี้ยยาวนี้เอง จึงจะสามารถฃได้แนวทางในการเลือกใช้ประกันบำนาญ ดังตัวอย่างความต้องการบำนาญเดือนละ 50,000 บ. สำหรับค่าใช้จ่ายส่วน NEEDs ต่อไปนี้

- ส่วนที่ 1 บำนาญ ESSENTIAL NEEDs เดือนละ 20,000 บ. : ทำแบบประกันบำนาญแบบจ่ายเบี้ยยาวในสัดส่วนที่คำนำถึงสภาพคล่องที่สามารถจะจ่ายเป็นรายจ่ายประจำได้ไหวในทุกปีหรือสำหรับการลดหย่อนทุกปี เช่นในที่นี้มั่นใจว่าเบี้ยปีละ -91,540 บ. ได้ไหว

- ส่วนที่ 2 บำนาญ NORMAL NEEDs เดือนละ 15,000 บ. : แบบจ่ายเบี้ยสั้นจะทำต่อเมื่อมีเงินรายได้พิเศษไม่ประจำเพิ่มขึ้นมา และปีนั้น ๆ มีประกันบำนาญที่ให้ผลตอบแทนสูง ซึ่งสามารถทยอยทำสะสมไว้ได้

- อายุ 31-35 มีเงินโบนัสปีละ 1-2 แสนไม่แน่นอน สะสมนำมาจ่ายเบี้ยครั้งเดียว -379,738 บ. ได้บำนาญเดือนละ 3,750 บ.

- อายุ 36-40 มีเงินโบนัสปีละ 1-2 แสนไม่แน่นอน สะสมนำมาจ่ายเบี้ยครั้งเดียว -443,885 บ. ได้บำนาญเดือนละ 3,750 บ.

- อายุ 41-45 มีเงินโบนัสปีละ 1-2 แสนไม่แน่นอน สะสมนำมาจ่ายเบี้ยครั้งเดียว -518,626 บ. ได้บำนาญเดือนละ 3,750 บ.

- อายุ 46-50 มีเงินโบนัสปีละ 1-2 แสนไม่แน่นอนสะสมนำมาจ่ายเบี้ยครั้งเดียว -605,465 บ. ได้บำนาญเดือนละ 3,750 บ.

- ส่วนที่ 3 บำนาญ INFLATION of NEEDs เดือนละ 15,000 บ. : แบ่งเงินลงทุนที่ไหวมา DCA อายุ 30-54 จำนวน -22,385 บ.ต่อปี รวมเงินลงทุน 649,165 บ. คาดหวังผลตอบแทนที่ 7% ต่อปี เพื่อซื้อประกันบำนาญตอนอายุ 55 ปีในจำนวนเบี้ยประมาณ 2 ล้านบาท เพื่อให้ได้บำนาญเดือนละ 15,000 บ.

ทำให้เห็นว่า การเลือกเครื่องมือการเงินหากเลือกให้เหมาะกับ ธรรมชาติของเครื่องมือการเงิน ย่อมจะทำให้ได้ประสิทธิภาพสูงที่สุด และยังทำให้ไม่ขาดสภาพคล่องเกินไปได้อีกด้วย

อย่างไรก็ตามนอกจากการวิธีการใช้งานประกันบำนาญให้เหมาะกับหน้าที่แล้ว สิ่งสำคัญต่อมาที่จะขาดไม่ได้เลยก็คือ การคัดเลือกหาแบบประกันบำนาญที่จะสามารถให้ผลตอบแทนที่สูงที่สุดได้

ซึ่งการจะเลือกจะแบบประกันบำนาญที่ให้ผลตอบแทนสูงได้นั้น อย่างน้อยจะต้องเข้าใจรูปแบบของประกันบำนาญทั้งหมดให้เรียบร้อยก่อนดังต่อไปนี้

รูปแบบของประกันบำนาญ

1. ประกันบำนาญให้บำนาญคงที่ตลอดสัญญา

นี้คือต้นแบบของประกันบำนาญที่ ไม่ซับซ้อนและตรงไปตรงมามากที่สุด (ซึ่งบริษัทประกันมักไม่ชอบ เพราะทำให้เปรียบเทียบกันได้ง่าย และผู้ทำประกันเลือกซื้อเพราะความคุ้มค่า มากกว่าจะเลือกซื้อเพราะ Branding ของทั้งบริษัทและตัวแทน)

ส่วนใหญ่แบบประกันนี้จะมี IRR (อัตราผลตอบแทนต่อปี) สูงที่สุด โดยเฉพาะแบบอายุสัญญายาวถึงอายุ 99 หรือ 100 ปี แบบประกันนี้จะ เหมาะกับผู้ที่มีเป้าหมายชัดเจนเรื่องบำนาญ และมีการใช้เครื่องมือประกันชีวิตแยกต่างหากเรียบร้อย

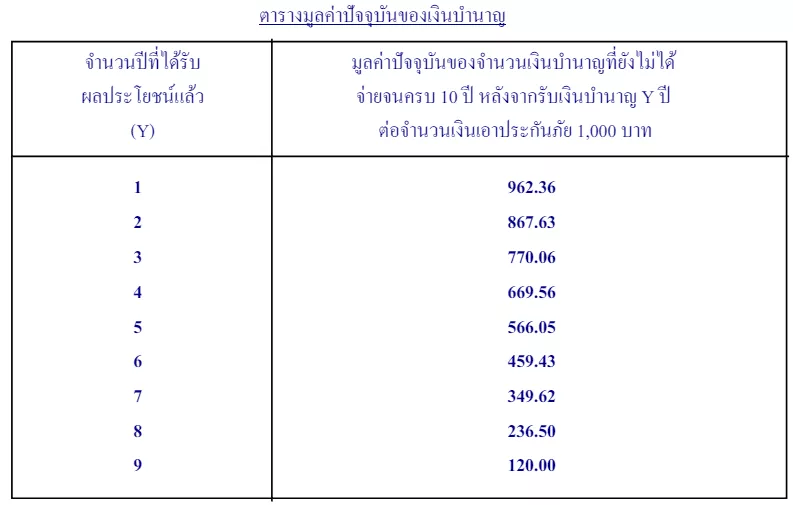

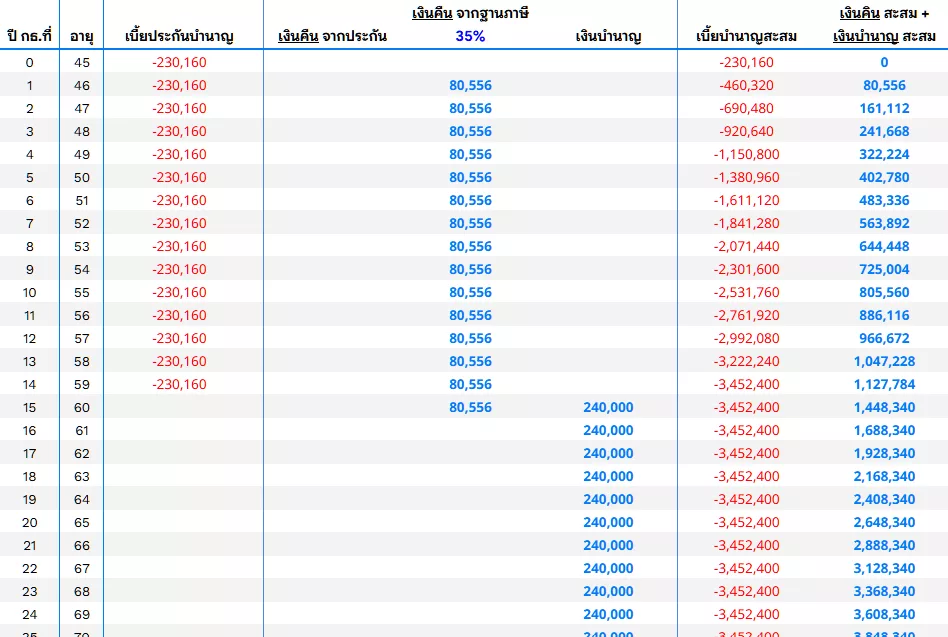

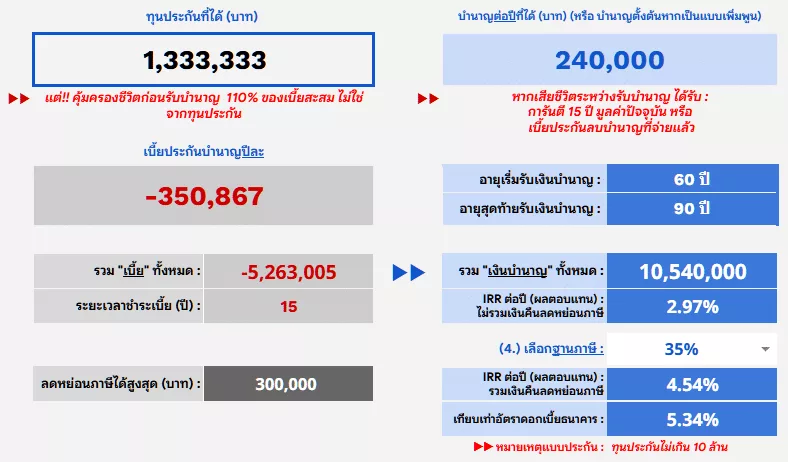

จากตารางของ ชายอายุ 45 ปี จะเห็นได้ว่า แบบนี้จะมีการคุ้มครองชีวิตก่อนเกษียณที่ 2 ล้านบาทตั้งแต่เริ่มจ่ายเบี้ย (อย่างไรก็ตามทุน 2 ล้านนี้น้อยกว่าเบี้ยรวมทั้งหมด) ทั้งนี้หลังเริ่มรับเงินบำนาญหากจากไปก่อนครบ 10 ปีแรก จะมีการคืนเงินให้ตามตารางมูลค่าปัจจุบันของเงินบำนาญด้านล่างนี้ ซึ่งจะน้อยกว่าเบี้ยที่จ่ายไปเช่นกัน (ทำให้เห็นว่าแบบนี้จะไม่เป็นประโยชน์ต่อผู้ที่อายุไม่ยืนนัก แต่ก็ให้ผลตอบแทนที่สูงมากกับผู้ที่มีอายุยืน)

จากตารางหากจากไปตอนเพิ่งได้รับเงินบำนาญปีที่ 1 ผู้รับผลประโยชน์ที่ระบุไว้ (เช่น ลูก) จะได้รับเงินคืนที่ 962.36 x 2,000,000 / 1000 = 1,924,720 บ. ทำให้เมื่อรวมกับเงินบำนาญ 240,000 บ. ที่ได้รับ จะรวมเป็นเงิน 2,164,720 บ. ซึ่งน้อยกว่าเบี้ยรวมจำนวน 3,452,400 บ. อยู่ 1,287,680 บ. (ซึ่งหากนำมาหักลบกับเงินคืนภาษีที่ได้ 1,208,340 บ. คิดจากฐานภาษี 35% ก็จะขาดทุนน้อยลง)

หรือหากจากไปตอนได้รับเงินบำนาญมาแล้ว 9 ปีจำนวน 2,160,000 บ. จะได้เงินคืนอีก 120 x 2,000,000 / 1000 = 240,000 บ. หรือเท่ากับ 2,400,000 บ. ในปีที่ 9 ตามจำนวนการันตีจ่ายบำนาญ 10 ปีนั้นเอง อย่างไรก็ตามหากนำ 2่,400,000 บวกเงินคืนภาษีที่ได้มาทั้งหมดจำนวน 1,208,340 บ. (ฐานภาษีที่ 35%) จะได้ 3,608,340 บ. ซึ่งเกินเบี้ยรวมในที่สุด หรือหากอายุยืนเกิน อายุ 69 ปีได้ จะเป็นจุดกำไรของประกันบำนาญนี่เอง

จากตาราง จะเป็นตัวอย่างของการรับบำนาญคงที่ไปเรื่อย ๆ ทุกปี และเมื่อรวมกับเงินคืนภาษีที่ได้ตั้งแต่ก่อนรับบำนาญ ก็จะทำให้ประกันบำนาญแบบนี้ถึงจุดคุ้มทุนเร็วมากที่อายุเเกิน 69 ปีเท่านั้น (เมื่อฐานภาษี 35%)

2. ประกันบำนาญให้บำนาญเพิ่มขึ้นตามปีที่กำหนด

แบบนี้ทำขึ้นมาเพื่อให้สอดคล้องกับอัตราเงินเฟ้อที่เพิ่มขึ้นตามเวลา ทำให้เงินบำนาญที่ได้จึงควรขยับขึ้นตามโดยมีทั้งแบบเพิ่มขึ้นทุกปี หรือ เพิ่มขึ้นทุก X ปี จึงทำให้ประกันบำนาญลักษณะนี้มักมีอายุสัญญาไม่ถึงอายุ 99 ปี

RR ที่ได้ส่วนใหญ่ของแบบนี้มักจะ น้อยกว่าแบบที่ 1 เพราะได้รับเงินจำนวนที่น้อยกว่าในตอนแรก จึงจำเป็นต้องมีการคำนวณเปรียบเทียบให้ตัดสินใจเลือกได้ แบบประกันนี้จะ เหมาะกับผู้ที่กังวลค่าใช้จ่ายที่เพิ่มขึ้นในอนาคต และไม่ต้องการบริหารออมเงินบำนาญที่ได้รับช่วงปีแรกๆ มาใช้ในช่วงปีหลังๆ เอง

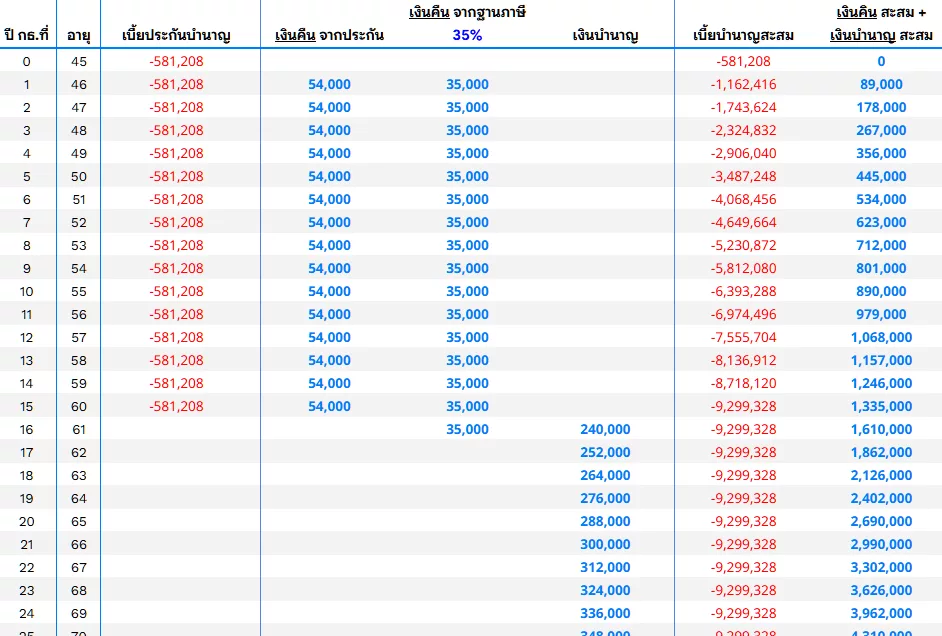

จากตารางของ ชายอายุ 45 ปี จะเห็นได้ว่า แบบนี้หากเสียชีวิตก่อนรับบำนาญก็จะได้เงินคืน 110% ของเบี้ยที่จ่ายไป และหากจากไปหลังรับบำนาญ จะได้เบี้ยที่จ่ายไปหักกับบำนาญที่จ่ายไปแล้วคืน แบบนี้จึงทำให้หมดกังวลหลังจากไปว่าจะขาดทุนหากอายุสั้น แต่ก็ทำให้อัตราผลตอบแทนต่อปี หรือ IRR ไม่สูงมากนัก

จากตาราง บำนาญเริ่มต้นที่ได้รับคือ 240,000 บ. และเพิ่มขึ้นเรื่อย ๆ ทุกปีประมาณ 2.8% ทำให้เงินบำนาญที่ได้รับทั้งหมด แม้ถึงเพียงอายุ 90 ปี แต่ก็ได้รับบำนาญมากกว่ามาก แต่ก็แลกมาด้วยเบี้ยประกันที่สูงขึ้นมากเช่นกัน

3. ประกันบำนาญให้บำนาญ

คงที่และเพิ่มตามเงินปันผล

แบบนี้สามารถพบเป็นฟีเจอร์เสริมพิเศษได้ทั้งจากแบบที่ 1 และแบบที่ 2 โดยทุกปีก่อนเกษียณ กรมธรรม์จะมีโอกาสได้เงินปันผลมาเก็บสะสมไว้ในกรมธรรม์ (จะไม่ใช่เงินปันผลที่นำออกมาใช้ได้)

โดยเมื่อถึงปีที่จะเกษียณ บริษัทจะนำเงินปันผลสะสมทั้งหมดในกรมธรรม์มาซื้อประกันบำนาญให้อัตโนมัติ (เบี้ยคิดจากอายุเกษียณ) เพื่อให้ได้บำนาญเพิ่มขึ้นจากบำนาญเดิมที่ระบุในสัญญาเข้าไปอีก

ทำให้เบี้ยของบำนาญแบบนี้ ไส้ในจะมีการแบ่งไปลงทุนในพอร์ตที่มีสัดส่วนของหุ้นผสมอยู่ด้วยไม่ใช่ตราสารหนี้อย่างเดียว ซึ่งผลตอบแทนการลงทุนในพอร์ตนี้จะไม่การันตี หากปีนั้นพอร์ตเป็นบวก กรมธรรม์ก็ได้จะเงินได้ปันผลมาเก็บสะสมเพิ่ม แต่หากพอร์ตติดลบก็จะไม่ได้เงินปันผลนี้

ดังนั้นแบบนี้จะมีทั้งบำนาญที่การันตีตามสัญญา และบำนาญที่จะได้เพิ่ม แต่ขึ้นอยู่กับเงินปันผลสะสมที่ได้จากการลงทุนที่ไม่ได้การันตีอีกที

ซึ่งเงินปันผลนี้ มีโอกาสเพิ่ม IRR ขึ้นอีกได้ในระดับทศนิยม เนื่องจากนำปันผลไปซื้อบำนาญตอนอายุเกษียณนั้น บำนาญที่ได้จึงเพิ่มขึ้นไม่มากนัก รวมถึงต้องขึ้นอยู่กับอายุที่เริ่มทำประกันบำนาญด้วย โดยยิ่งทำประกันบำนาญเร็วเงินปันผลสะสมก็จะยิ่งมากขึ้นเท่านั้น

จึงต้องมีการคำนวณเปรียบเทียบก่อนตัดสินใจ และอย่างน้อยควรเปรียบเทียบเงินบำนาญที่ได้รับแบบการันตีโดยตรงก่อน และให้ปันผลเป็นเพียงโบนัสเสริมเท่านั้น เนื่องจากมีความไม่แน่นอน

ทำให้แบบประกันนี้เหมาะกับเป็น Add-on ให้แบบที่ 1 กับแบบที่ 2 ถ้าแบบนี้ อัตราผลตอบแทนแบบการันตีที่ไม่รวมปันผลมีความน่าสนใจอยู่แล้ว หรือ อาจเลือกแบบไม่มีปันผลและนำส่วนต่างเบี้ยที่ได้ไปลงทุนได้เองต่อไป

จากตารางของ ชายอายุ 45 ปี จะเห็นได้ว่าแบบนี้ การเสียชีวิตทั้งก่อนและรับบำนาญจะไม่ขาดทุนเบี้ยแน่นอน เพราะจะเป็นการคืนเบี้ยหักบำนาญที่จ่ายไปเป็นหลัก และเนื่องจากมีเงินปันผลเพื่อเพิ่มบำนาญให้ด้วย จึงทำให้เบี้ยสูงขึ้น ซึ่งหากพอร์ตที่บริษัทลงทุนสำหรับให้เงินปันผล มีอัตราผลตอบแทนที่ประมาณ 3% ต่อปี ก็จะทำให้มีโอกาสเพิ่ม IRR ขึ้นได้ 0.05%-0.6% ขึ้นอยู่ว่าเริ่มทำประกันบำนาญเร็วเพียงใด

จากตารางจะเห็นได้ว่า เบี้ยที่จ่ายต่อปีจะมากกว่า บำนาญต่อปีแบบการันตีที่ได้รับ เนื่องจากมีโอกาสที่จะได้รับบำนาญมากกว่า 240,000 บ. ได้ โดยได้รับเงินบำนาญที่เพิ่มจากเงินปันผลสะสมมานั้นเอง ซึ่งการคำนวณส่วนต่างของเบี้ยที่จ่ายเพิ่ม กับโอกาสที่จะได้รับบำนาญเพิ่มจึงเป็นสิ่งจำเป็นต้องพิจารณาของประกันบำนาญแบบนี้

4. ประกันบำนาญให้บำนาญเพิ่มขึ้นตาม

ปีที่กำหนด ควบประกันชีวิตและ

ประกันสะสมทรัพย์

(ลดหย่อนได้เฉพาะส่วนประกันชีวิต 100,000)

แบบนี้เมื่อเสียชีวิตแล้วจะได้ ทุนชีวิต หรือ เบี้ยทั้งหมดหักบำนาญที่จ่ายไปแล้ว หรือ มูลค่าเวนคืนที่สะสมในสัญญา ขึ้นอยู่กับค่าใดมากกว่ากัน ทำให้เบี้ยประกันที่จ่ายไป ไส้ในจะมีการแบ่งมาจ่ายค่าประกันภัยด้านชีวิตร่วมด้วย

แบบนี้ทำขึ้นมาเพื่อแก้ไขข้อโต้แย้งว่า ทำประกันบำนาญแต่ไม่ได้ความคุ้มครองชีวิตหลังเกษียณ จึงได้เพิ่มความคุ้มครองชีวิตเข้ามาด้วย เพื่อแก้ไขข้อโต้แย้งนี้ (แต่การควบประกันชีวิต ทำให้ไม่เข้าเงื่อนไขลดหย่อนของประกันบำนาญโดยตรงส่วน 200,000 บ.)

รวมถึงจะมีการเพิ่มเงินคืนก่อนเกษียณให้ด้วย ทำให้เบี้ยที่จ่ายไป ไส้ไนจึงมีการถูกแบ่งไปทำประกันสะสมทรัพย์เพิ่มด้วย เพื่อแก้ไขข้อโต้แย้งว่าทำประกันบำนาญไม่มีเงินให้ใช้ก่อนเกษียณ (แต่การควบประกันสะสมทรัพย์ ทำให้ไม่สามารถนำมาลดหย่อนในส่วนประกันบำนาญโดยตรงส่วน 200,000 บ. ได้เช่นกัน)

เนื่องจากแบบนี้ไส่ในของเบี้ยประกันมีการแบ่งไปจ่ายค่าประกันชีวิตด้วย จึงทำให้ IRR ที่ได้มักต้องลดลง แบบประกันนี้จะเหมาะกับผู้ที่ไม่ต้องการแยกประกันชีวิตออกจากประกันบำนาญ

จากตารางของ ชายอายุ 45 ปี จะเห็นได้ว่า ประกันบำนาญนี้จะมีประกันชีวิตคุ้มครองที่ 4.8 ล้านบาทรวมมาให้ด้วย (200% ของทุน 2.4 ล้าน) ซึ่งจะไม่ขาดทุนเบี้ยแน่นอนหากอายุสั้น เพราะแบบนี้จะทำการคืนเบี้ยรวมทั้งหมดหักบำนาญที่จ่ายไปได้ หากเบี้ยมากกว่า 200% ของทุนชีวิต

แต่หากอยู่ครบสัญญา ตอนอายุ 95 ปีจะได้รับบำนาญปีสุดท้ายเท่าทุนชีวิตที่ 2.4 ล้านบาท (ตามปกติของประกันชีวิตตลอดชีพเมื่อครบอายุสัญญา)

รวมถึงแบบนี้จะเป็นแบบได้รับบำนาญเพิ่มขึ้นทุกปี บำนาญรวมที่ได้รับจึงสูงมาก อย่างไรก็ตามยิ่งผลประโยชน์สูง เบี้ยก็สูงมากเช่นกัน สุดท้ายจึงทำให้แบบนี้เมื่อคำนวณ IRR จะไม่ได้สูงมากนัก

จากตารางจะเห็นได้ว่า แบบประกันนี้จะมีเงินคืนออกมาให้ 54,000 บ. ตั้งแต่สิ้นปีกรมธรรม์แรก เหมือนกับประกันสะสมทรัพย์ รวมถึงบำนาญที่ได้รับทยอยเพิ่มขึ้นทุกปี ปีละประมาณ 5% ซึ่งเป็นการเพื่อเงินเฟ้อที่ดี จึงทำให้ประกันบำนาญแบบนี้ดูในระดับหน้าฉากแล้วดูดีอย่างมาก

สรุปปัจจัยที่ส่งผลให้

เบี้ยประกันบำนาญมีราคาสูงขึ้น

จากข้อมูลตารางที่ทำการปรับเพื่อให้อยู่ในรูปแบบเดียวกัน และง่ายต่อการเปรียบเทียบประกันบำนาญแบบต่าง ๆ จึงทำให้สามารถสรุปได้ว่า ปัจจัยใดบ้างที่ส่งผลให้เบี้ยประกันบำนาญสูงขึ้น และได้อัตราผลตอบแทนที่ลดลง ดังต่อไปนี้

มีความคุ้มครองชีวิตก่อนเกษียณที่สูง หรือ คืนเบี้ยให้บวกดอกเบี้ยบางส่วน หรือ ไม่มีโอกาสขาดทุนเบี้ยก่อนเกษียณ

มีความคุ้มครองชีวิตหลังเกษียณที่สูง เมื่ออยู่ครบสัญญาได้เงินก้อนใหญ่เพิ่ม หรือ หากจากไปเร็วได้เบี้ยทั้งหมดคืนลบด้วยบำนาญที่จ่ายไป หรือ หากจากไปเร็วได้มูลค่าปัจจุบันที่จำนวนปีการันตี 15 ปีขึ้นไป หรือ ไม่มีโอกาสขาดทุนเบี้ยหลังเกษียณแน่นอน

มีเงินคืนให้ระหว่างก่อนรับบำนาญ และ/หรือ มีบำเหน็จให้ตอนอายุเกษียณ ด้วย

มีเงินปันผลสะสมเพิ่มในกรมธรรม์ทุกปี เพื่อใช้ซื้อประกันบำนาญเพิ่มบำนาญให้อัตโนมัติตอนเกษียณ

มีจำนวนปีที่ชำระเบี้ย หลากหลายให้เลือก 1 ปี 5 ปี 8 ปี หรือ จนถึงอายุ 55-60 ปี ซึ่งจำนวนปีการชำระเบี้ยที่แตกต่างนั้น จะต้องนำมาเปรียบเทียบ IRR อีกครั้ง ถึงจะพบว่าบริษัทประกันให้ความสำคัญกับจำนวนปีแบบใด

อายุเริ่มทำประกันบำนาญ ยิ่งอายุมากเบี้ยยิ่งสูงขึ้น (แต่แบบที่เดิมพันจากไปเร็วขาดทุนจากไปช้าไม่ขาดทุน ยิ่งทำตอนอายุมาก คำนวณ IRR แล้วจะยิ่งสูงมากขึ้น ในขณะที่แบบที่อย่างไรก็ไม่ขาดทุน ยิ่งทำตอนอายุมาก IRR จะยิ่งลดลงเรื่อย ๆ)

เพศหญิง เบี้ยบำนาญสูงกว่า เพศชายเสมอ เนื่องจากอัตรามรณะเพศหญิงน้อยกว่าเพศชาย จึงทำให้เพศหญิงอายุมักยืนกว่าเพศชายเสมอ

เป้าหมายของบริษัทประกัน บางบริษัทประกันมีเป้าหมายที่เน้นประกันบำนาญ ประกันสะสมทรัพย์เป็นหลัก เพื่อขยายฐานลูกค้า และให้เป็นที่รู้จักมากขึ้น แบบนี้ก็จะส่งผลให้แบบประกันบำนาญมี IRR ที่ค่อนข้างสูงกว่าตลาดได้

จากปัจจัยทั้งหมดนี้เอง การพิจารณาประกันบำนาญจึงมีความคล้ายคลึงกับประกันโรคร้ายแรง ตรงที่จะพิจารณาเฉพาะแบบประกันที่ตอบทุกข้อโต้แย้งของประกันแบบนั้น ๆ อย่างเดียวไม่ได้

เพราะยิ่งแบบประกันตอบข้อโต้แย้งมากเท่าไร ก็ยิ่งส่งผลให้เบี้ยประกันสูงมากขึ้นเท่านั้น แต่สิ่งสำคัญ คือ จะต้องไม่หลุดจุดประสงค์ของประกันบำนาญ คือ ทำให้มั่นใจว่าจะมีรายได้เข้ามาทุกปีแน่นอนในตอนที่อายุยืน

และทุกแบบประกัน หรือ ทุกเครื่องมือการเงิน จึงมีจุดประสงค์ของตนเอง การเลือกเครื่องมือการเงินที่ตรงกับจุดประสงค์ จะทำให้ประหยัดได้กว่า การเลือกเครื่องมือแบบ All in One ที่เน้นทุกอย่าง และมักถูกสร้างขึ้นมาเพื่อเน้นทำการตลาดมากกว่า

ดังนั้นการเลือกประกันบำนาญจึงควรเข้าใจแบบประกันบำนาญจริง ๆ และที่สำคัญคือ เป้าหมายในการทำประกันบำนาญ และ ตัวเลขในการเปรียบเทียบตามเป้าหมายที่ต้องการทั้งหมด

เช่น เพียงตั้งเป้าหมายว่า "ทำบำนาญไว้จ่ายเบี้ยประกันสุขภาพหลังเกษียณและลดหย่อนภาษีให้ได้สูงสุด" ก็จะเหลือแบบประกันบำนาญไม่กี่แบบที่จะต้องเลือกใช้ เป็นต้น

โดยสามารถพิจารณาเป้าหมายสำคัญต่าง ๆ ของประกันบำนาญ ได้ที่ เครื่องมือเปรียบเทียบประกันบำนาญ ด้านล่างนี้ ที่จะช่วยให้สามารถเปรียบเทียบประกันบำนาญหลากหลายแบบได้ง่ายมากขึ้น ดังตัวอย่างของบทความนี้

การวางแผนเก็บเงินและเกษียณอย่างจริงจัง เริ่มขึ้น เมื่อเข้าใจ..

วิธีใช้ธรรมชาติของเครื่องมือการเงินที่จำเป็นให้เกิดประโยชน์สูงสุด

"ตน (ในปัจจุบัน) จักเป็นที่พึ่งของตน (ในอนาคต)"