โดยเฉพาะเมื่อยังไม่เข้าใจถึงเบื้องหลังของคำโฆษณาอย่าง เบี้ยคงที่ เบี้ยไม่จ่ายทิ้ง จ่ายเบี้ย 20-25 ปี คุ้มครองสุขภาพยาวถึงอายุ 85 ปี แถมยังมีเงินไว้ใช้ยามเกษียณ

บทความนี้จะเน้นนำข้อมูล ที่จะทำให้หลุดออกจากบทขายที่บริษัทประกันสร้างขึ้นพร้อมหันมาเผชิญกับความจริงที่ว่า

- ประกันสุขภาพควบการลงทุน สามารถเป็นหนึ่งในรูปแบบประกันที่เป็นระเบิดเวลาให้กับผู้ทำประกันที่ถูกนำเสนอเพียงเฉพาะต้องการขาย ต้องการได้ค่าคอมมิสชันที่สูงเท่านั้น

- คำโฆษณามากมายอย่าง เบี้ยคงที่วางแผนการเงินง่าย เบี้ยไม่จ่ายทิ้ง จำลองผลตอบแทนเพียงเท่านี้ยังได้ขนาดนี้ของจริงจะขนาดไหน หรือ จากสถิติย้อนหลังแล้วในระยะยาวได้ผลตอบแทนเฉลี่ยนี้อย่างแน่นอน

บทขายเหล่านี้ล้วนเป็นการกระตุ้นให้เกิดความอยากมากขึ้น โดยเฉพาะหากได้ยินจากผู้แนะนำที่ชอบพอกันหรือดูน่าเชื่อถือแล้ว

- หารู้ไม่ว่ายังมีอีกด้านหนึ่งของประกันลักษณะนี้ ที่ต้องทำความเข้าใจให้เรียบร้อยก่อนตัดสินใจที่จะเลือกทำ

- ซึ่งเป็นด้านที่ตัวแทนเองก็ไม่อยากบอก เพราะหากบอกไปแล้วอาจทำให้ขายประกันแบบนี้ได้ยากมากขึ้น

- และไม่ใช่เพียงตัวแทนที่ไม่อยากบอกเรื่องนี้แก่คุณ แต่บริษัทประกันเองก็ไม่อยากบอก จึงใช้บทขายและชุดความเชื่อจากสถิติย้อนหลังมาขายแทน

บทความนี้จึงจะเปิดเผยความจริงอีกด้านที่จะคานกับชุดความเชื่อของบทขาย และเพื่อให้ได้ประโยชน์จากประกันลักษณะนี้ได้มากที่สุด ไม่นำมาใช้งานอย่างผิดวัตถุประสงค์และธรรมชาติของเครื่องมือการเงินนี้

โดยจะทำให้เข้าใจสิ่งต่างๆ ต่อไปนี้

ตัดสินใจได้ง่ายขึ้นว่าควรเลือกประกันสุขภาพ

แบบ UDR (เบี้ยคาดหวังให้คงที่) หรือ

แบบ PPR (เบี้ยที่ปรับเพิ่มตามอายุ)

แก้ไขความเชื่อที่อันตรายอย่างมาก

จากคำโฆษณาของเบี้ยคงที่ และเบี้ยไม่ทิ้ง

เบี้ยประกันสุขภาพตอนเกษียณ ปัญหาใหญ่ที่ต้องแก้ไข

เบี้ยประกันสุขภาพนั้น เป็นหนึ่งในปัญหาที่ควรวางแผนแก้ไขตั้งแต่เนิ่นๆ โดยเฉพาะตอนยังไม่เกษียณ เพราะว่าภายหลังเกษียณไปแล้วเบี้ยจะปรับตัวสูงขึ้นอย่างมากตามความเสี่ยงด้านสุขภาพที่สูงมากขึ้น

บริษัทประกันเห็นปัญหาข้อนี้ จึงได้จัดทำแบบประกันสุขภาพที่เป็นลักษณะของเบี้ยเป้าหมายคงที่ หรือ Target Premium ขึ้นมา (โดยสามารถแนบมากับประกันชีวิต Unit Linked ได้)

ซึ่งหลายคนเข้าใจผิดว่า เบี้ยเป้าหมายคงที่ หรือ Target Premium ของประกันสุขภาพ UDR เกิดจากการนำเบี้ย หรือ Premium แบบปกติที่สูงขึ้นตามอายุมารวมกันและเฉลี่ยให้เท่ากัน ทำให้หากจ่ายเบี้ย Target Premium ครบก็จะได้สัญญาครบตามอายุสัญญาจริง ๆ

แต่ในความเป็นจริงแล้ว Target Premium เกิดจากการตั้งสมมติฐานว่าหากผลตอบแทนประกันชีวิตควบการลงทุน X ต่อปี จะได้ค่าเบี้ยคงที่ Target Premium เท่าใดในแต่ละอายุ ที่จะสามารถจ่ายค่าประกันภัย COR ของประกันสุขภาพที่เพิ่มขึ้นทุกปีได้จนครบอายุสัญญา (ไส้ในของ Target Premium คือ ค่า COR ที่เพิ่มขึ้นทุกปีไม่ได้คงที่)

และนั่นมาพร้อมกับความเสี่ยงจากความแปรปรวนที่น่ากลัว เพราะไม่ใช่ทุกปีจะได้ผลตอบแทน X เท่ากันตลอด โดยเฉพาะหากเกิดเหตุการณ์ตลาดขาลงขึ้นในตอนสูงอายุ และมีโอกาสที่จะทำให้มูลค่าในกรมธรรม์ไม่เหลือพอจ่ายค่า COR แม้จะจ่ายค่า Target Premium มาทุกปีก็ตาม

Target Premium จ่ายครบจบแน่จริงหรือไม่

- หลายคนเข้าใจว่า Target Premium หรือเบี้ยคาดหวังคงที่ของ ประกัน UDR นั้น จะเหมือนกับ Premium ตามประกันสุขภาพแบบปกติ คือเป็นเบี้ยประกันที่จ่ายเท่านี้ตามสัญญาแล้ว จะได้อายุของประกันครบตามสัญญาแน่นอน

- แต่ในความเป็นจริงแล้ววัตถุประสงค์ของ Target Premium จากที่บริษัทประกันระบุไว้คือ เพื่อไม่ทำให้มูลค่ากรมธรรม์หมดลงเร็วกว่าที่ควรจะเป็นเนื่องจากนำมาชำระค่าการประกันภัยของสัญญาเพิ่มเติม

- ตรงประโยคนี้ ไม่มีข้อความใดเลยระบุว่า จ่าย Target Premium ครบแล้วจะได้สัญญาที่มีความคุ้มครองถึงอายุสุดท้ายของสัญญาสุขภาพ

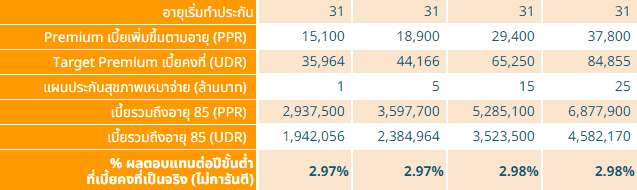

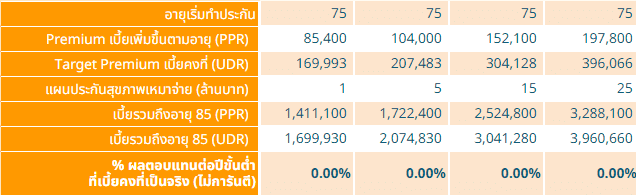

- ด้วยเพราะ แม้ Target Premium รวมของประกันสุขภาพแบบ UDR เช่น แผนที่ 1 (คอลัมป์ที่ 2 ในตารางด้านล่าง ) ที่เบี้ย UDR รวม 1,942,056 บ. (น้อยกว่า เบี้ยประกันสุขภาพแบบปกติ PPR ที่เบี้ยรวมสูงถึง 2,937,500 บ.) แต่ UDR มาพร้อมกับเงื่อนไขที่ว่า ผลตอบแทนการลงทุนต่อปีต้องได้ที่ 2.97% ประกันสุขภาพ UDR จึงจะสามารถอยู่ได้ครบสัญญา คือ ถึงอายุ 85 ปีได้

- ทำให้ในความเป็นจริง จึงไม่ใช่เพียงการจ่ายเบี้ย Target Premium แล้วครบจบแน่นอนแบบเบี้ยประกันสุขภาพปกติ PPR แต่ยังต้องคาดหวังให้ผลตอบแทนต่อปีในกองทุนได้ขั้นต่ำอย่างน้อย 2.97% ขึ้นไปด้วย

- ซึ่งนี้เป็นเพียงการจำลองผลตอบแทนคงที่เท่ากันทุกปีเท่านั้น ยังไม่ได้นำความผันผวนหรือค่าแปรปรวนของกองทุนมาร่วมคิดคำนวณด้วยแต่อย่างใด

- และด้วยต้องได้อัตราผลตอบแทนที่ประมาณ 3% ต่อปี จึงจะสามารถจ่ายเบี้ยของประกันสุขภาพ UDR คงที่ทุกปีและได้ความคุ้มครองถึงอายุ 85 ปีได้ จึงเป็นสาเหตุว่าทำไม ผู้แนะนำหรือตัวแทนเวลาจะจำลองผลตอบแทนของกองทุนรวมนั้นถึงมักใช้ที่ 4%-5% ต่อปี

- เพราะหากใช้ที่ 3% ต่อปี จะเพียงพอสำหรับเบี้ย Target Premium ที่ต้องจ่ายทุกปีตลอดอายุสัญญาสุขภาพเท่านั้น จะยังไม่สามารถหยุดชำระเบี้ยหลังเกษียณได้

- แต่ถ้าหากใช้ 4%-5% ก็จะสามารถจำลองว่าจ่ายเบี้ยเพียง 20-30 ปี และหยุดชำระเบี้ยได้ ซึ่งการเลือกพอร์ตกองทุนรวมผลตอบแทนที่ 5% ต่อปี คงที่ตลอดชีวิตนั้น มีความเสี่ยงสูงในตอนหลังเกษียณ เพราะมีโอกาสที่กองทุนรวมจะติดลบกว่า -10% ในบางปีได้ จึงเสี่ยงที่จะไม่ได้ประกันสุขภาพถึงอายุ 85 ปี เพราะเงินในพอร์ตกองทุนรวมหมดลงเสียก่อน

- ซึ่งตัวแทนที่ดีจะชี้แจ้งข้อนี้ และ แจ้งเพิ่มเติมว่า เป็นความเสี่ยงที่ต้องรับเพิ่มขึ้นจากการจ่ายเบี้ยรวมของประกัน UDR ที่น้อยกว่าเบี้ยรวมของประกันสุขภาพ PPR

- นอกจากนี้เพื่อเป็นการตรอกย้ำว่า Target Premium จ่ายทุกปี แต่ไม่ได้การันตีว่าจะได้ความคุ้มครองจนถึงอายุ 85 ปี จะสามารถดูได้ ในเอกสารเสนอขายของทุกบริษัทประกันที่ขายประกันแบบ UDR

- ซึ่งทาง กลต. และ คปภ. จะมีการบังคับว่าให้แสดงผลการจำลองผลตอบแทนทั้งแบบ -1% +2% และ +5% ต่อปี ให้ดูประกอบด้วย ซึ่งจะทำให้เห็นได้ชัดเจนว่าหากผลตอบแทนต่ำกว่า +3% ต่อปี กรมธรรม์จะไม่เหลือเงินในกองทุนรวมที่จะจ่ายค่าประกันภัยได้จนถึงอายุ 85 ปี แม้จะจ่ายเบี้ยทุกปีก็ตาม

- ที่สำคัญหากเปลี่ยนการจำลองจากงวดชำระเบี้ยจาก รายปี มาเป็น รายเดือน โดยนำ Target Premium มาหาร 12 เดือน ผลการจำลองที่ได้ก็จะยิ่งเห็นชัดเจนว่าอายุของกรมธรรม์สั้นลงอย่างมาก เพราะเป็นการทยอยให้เงินก้อนเล็กเติบโต ไม่ใช่ให้เงินก้อนใหญ่กว่าเติบโตแบบจ่ายรายปี จึงทำให้ผลตอบแทนคาดการณ์แบบรายเดือน จะต่ำกว่าแบบรายปี อายุกรมธรรม์จึงสั้นลงตามไปด้วย

- ดังนั้นหาก UDR ต้องการจ่ายเบี้ยรายเดือน ก็จำเป็นต้องเพิ่มเงินต่อเดือนมากขึ้น ไม่ต่างอะไรกับแบบ PPR ที่เบี้ยรวมของงวดชำระรายเดือนจะสูงกว่า เบี้ยงวดชำระรายปี

- ดังนั้นจึงต้องระวังคำโฆษณาอย่าง "จ่ายรายเดือนได้ไม่คิดเงินเพิ่มขึ้นจากจ่ายแบบรายปี" ของประกันควบการลงทุนดี ๆ เพราะผลการจำลองอายุกรมธรรม์ที่ได้ระหว่างรายปีและรายเดือน แตกต่างกันชัดเจน แม้เบี้ยต่อปีจะเท่ากันก็ตาม

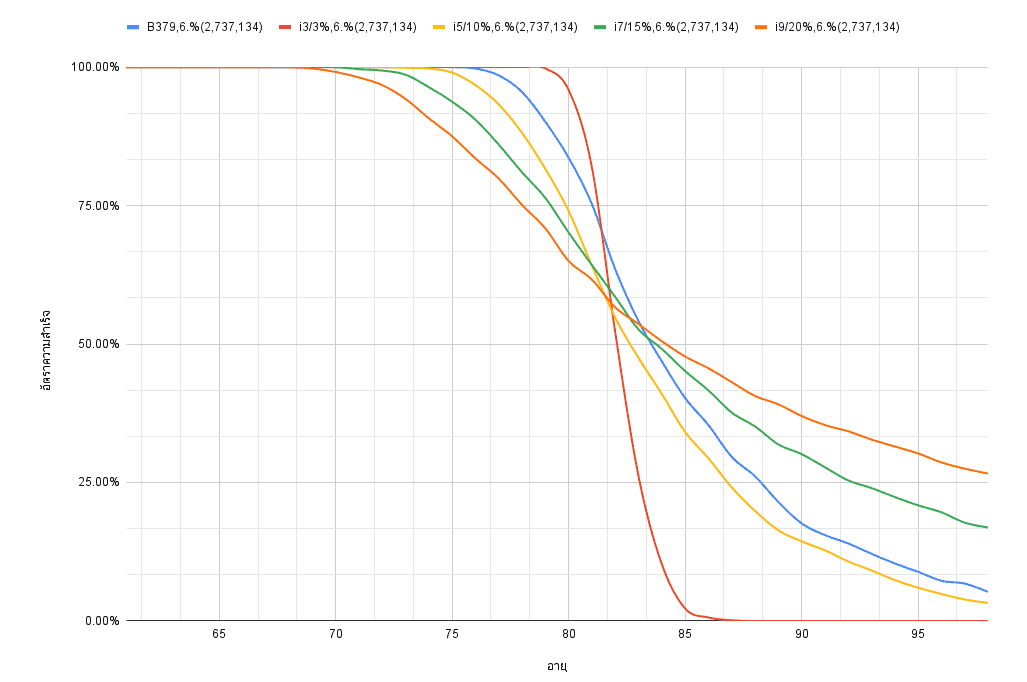

อัตราความสำเร็จของกองทุนในการจ่ายค่าประกันสุขภาพ ที่ไม่เคยได้เห็นประกอบการขาย

- เครื่องมือการจำลองของบริษัทประกันนั้น จะมีข้อจำกัดสำคัญคือการจำลองได้เพียงอัตราผลตอบแทนคาดหวังคงที่เท่ากันตลอดชีพเท่านั้นไม่ว่าจะเป็นก่อนเกษียณหรือหลังเกษียณก็ตาม

- รวมไปถึงไม่สามารถนำค่าความแปรปรวนมาจำลองให้เห็นถึงโอกาสที่จะสำเร็จ (Success Rate) ของแผนการลงทุนที่เลือกได้

- ซึ่งในกราฟด้านล่างนี้ จะเป็นตัวอย่าง Success Rate ของ วิธีการลงทุนแต่ละแบบจะมีโอกาสจ่ายเบี้ยประกันสุขภาพได้สำเร็จกี่เปอร์เซ็นตั้งแต่อายุ 60-98 ปี ด้วยเงินลงทุนจำนวน 2,737,134 บ. ผ่านการสุ่มจำลองทั้งหมด 1,000 เคส

- ซึ่งจะแบ่งการลงทุนแบบ

- เน้นปรับความเสี่ยงตามช่วงอายุ Time Segmentation เส้นสีฟ้า B379

- เน้นเสี่ยงต่ำ ผลตอบแทน 3% ค่าความแปรปรวน 3% เส้นสีแดง i3/3%

- เน้นเสี่ยงกลาง ผลตอบแทน 5% ค่าความแปรปรวน 10% เส้นสีเหลือง i5/10%

- เน้นเสี่ยงสูง ผลตอบแทน 7% ค่าความแปรปรวน 15% เส้นสีเขียว i7/15%

- เน้นเสี่ยงสูงมาก ผลตอบแทน 9% ค่าความแปรปรวน 20% เส้นสีส้ม i9/20%

กราฟแสดงโอกาสสำเร็จในการจ่ายค่าประกันสุขภาพแต่ละอายุด้วยกองทุนรวมผลตอบแทนต่างๆ จากการสุ่มจำลอง 1,000 ครั้ง

- จากกราฟจะเห็นได้ว่า แบบเสี่ยงต่ำ เส้นสีแดง i3/3% (ผลตอบแทน 3%ต่อปี ค่าความแปรปรวน 3%ต่อปี) จะมีโอกาสสำเร็จ 100% เกือบถึงอายุ 80 ปีแต่หลังจากนั้น % ความสำเร็จ ก็จะลดลงอย่างรวดเร็ว ในขณะที่แบบเสี่ยงสูงมาก เส้นสีส้ม i9/20% (ผลตอบแทน 9%ต่อปี ค่าความแปรปรวน 20%ต่อปี) นั้นโอกาสสำเร็จ 100% จะไม่ถึงอายุ 70 ปี และลดลงเรื่อยๆ ซึ่งเป็นไปตามค่าความแปรปรวนของการลงทุนความเสี่ยงที่สูงมากกว่า

- สิ่งที่น่ากลัวคือ โปรแกรมจากบริษัทประกันนั้น ไม่ได้แสดงให้เห็นถึงโอกาสความสำเร็จนี้ แต่เน้นเพียงใช้ผลตอบแทนคงที่ทุกปีให้ดู ทั้งๆ ที่ในความเป็นจริง หากคำนวณแล้วโอกาสที่จะสำเร็จอาจน้อยมาก และมูลค่ากรมธรรม์จะหมดลงอย่างรวดเร็วโดยเฉพาะกับกองทุนความเสี่ยงปานกลางถึงสูง

- ดังนั้นโดยปกติแล้วถ้าเพื่อความแม่นยำจริงๆ จึงมักใช้กองทุนแบบความเสี่ยงต่ำแปรปรวนน้อย เพื่อให้คาดการณ์ได้อย่างมั่นใจว่ากองทุนรวมจะจ่ายเบี้ยได้ถึงอายุที่ต้องการได้ 90%-100% จริงๆ

- และพยายามหลีกเลี่ยงกองทุนความเสี่ยงสูงที่มีความแปรปรวนมาก เพราะยิ่งมากก็ยิ่งคลาดเคลื่อนจากการจำลองผลตอบแทนคงที่ไปพอสมควร

- จึงทำให้บริษัทประกัน จริง ๆ ก็อยากจะใช้ที่ 3% ต่อปี ในบทขาย แต่ติดตรงที่จะไม่สามารถหยุดจ่ายเบี้ย Target Premium ทุก ๆ ปี ตลอดอายุสัญญาได้ ซึ่งทำให้หลังเกษียณจะยังต้องจ่ายเบี้ยประกันอยู่

- ด้วยเหตุนี้เองจึงทำให้บทขาย ต้องเขยิบผลตอบแทนและชุดความเชื่อมาที่ 4%-5% ต่อปี กับ ความเสี่ยงและค่าแปรปรวนที่เพิ่มขึ้น

- จากนั้นค่อยหักล้างความเสี่ยงที่มากขึ้นด้วยบทขายต่อมา อย่างเช่น

- บริหารกองทุนด้วยบริษัทหรือผู้จัดการกองทุนมืออาชีพ มีชื่อเสียงระดับโลก และกระจายความเสี่ยงโดยลงทุนทั่วโลก

- นำสถิติย้อนหลังมากางให้ดูว่าลงทุนนานเกิน 15-20 ปี อย่างไรก็ไม่ขาดทุน (แต่ไม่ได้บอกว่าสถิตินี้ จะเป็นในรูปแบบที่ลงทุนยาวไม่ได้มีการขายกองทุนนำเงินออกมาเลย ในขณะที่แบบประกัน UDR จะมีการขายกองทุนออกมาจ่ายค่าประกันภัยต่างๆ ในทุกเดือน)

- นำสถิติย้อนหลังกองทุนหุ้นดัชนี 15-20 ปี มาให้ดูว่าได้ผลตอบแทนเฉลี่ยที่ 10% ต่อปี เพื่อให้เชื่อว่าในอนาคตอย่างไรแล้วจะได้เกินผลตอบแทนคงที่จำลอง 5% ต่อปี อย่างแน่นอน ทั้งๆ ที่กองทุนดัชนีนั้นมีช่วงปีที่ติดลบได้มากกว่า -50% ได้ ซึ่งเป็นความจริงที่ต้องลุ้นและระวังว่าจะไม่เกิดขึ้นในตอนเกษียณ เพราะนอกจากพอร์ตกองทุนจะลดลงไปอย่างมากแล้ว ยังจะถูกบังคับให้ขายออกมาจ่ายค่าการประกันภัย COR ที่สูงหลักแสนหรือเกือบแสนซ้ำเติมลงไปอีก

ผลตอบแทนคาดหวังคงที่ 5% ต่อปี ≠ ผลตอบแทนเฉลี่ย 5% ต่อปี

- ปัญหาที่สำคัญที่สุด คือ ชุดความเชื่อที่ว่าผลตอบแทนเฉลี่ยระยะยาวที่ 5%ขึ้นไปต่อปีนั้น จะได้ผลลัพธ์เท่ากันหรือดีกว่า ผลตอบแทนคาดหวังคงที่ 5%ต่อปี ที่ใช้ในการเครื่องมือการจำลองของบริษัทประกันอย่างแน่นอน ซึ่งจริงๆ แล้วไม่ได้เป็นความจริงเสมอไป ดังตารางการจำลองนำค่าแปรปรวนมาร่วมคิดด้วยดังต่อไปนี้

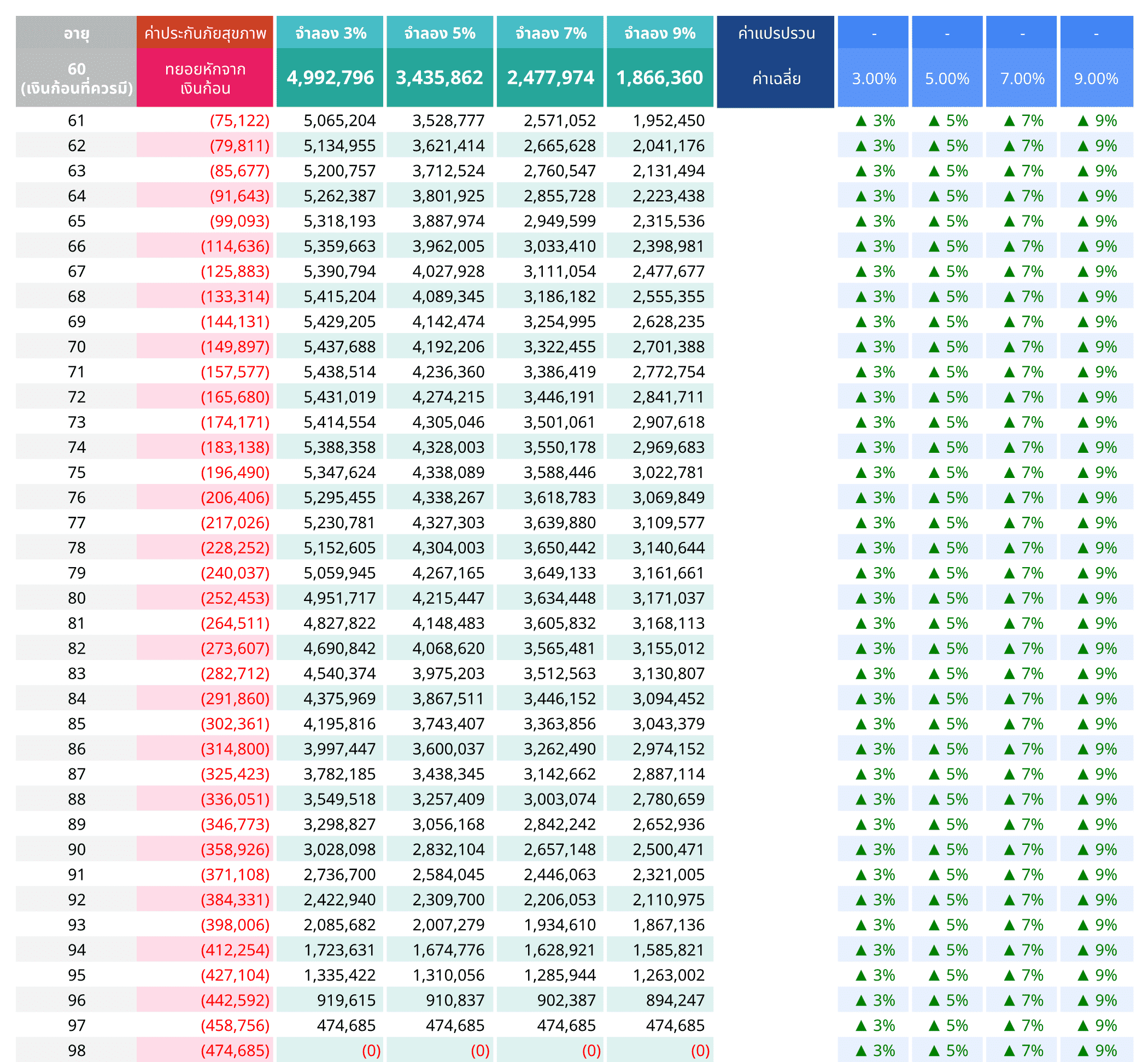

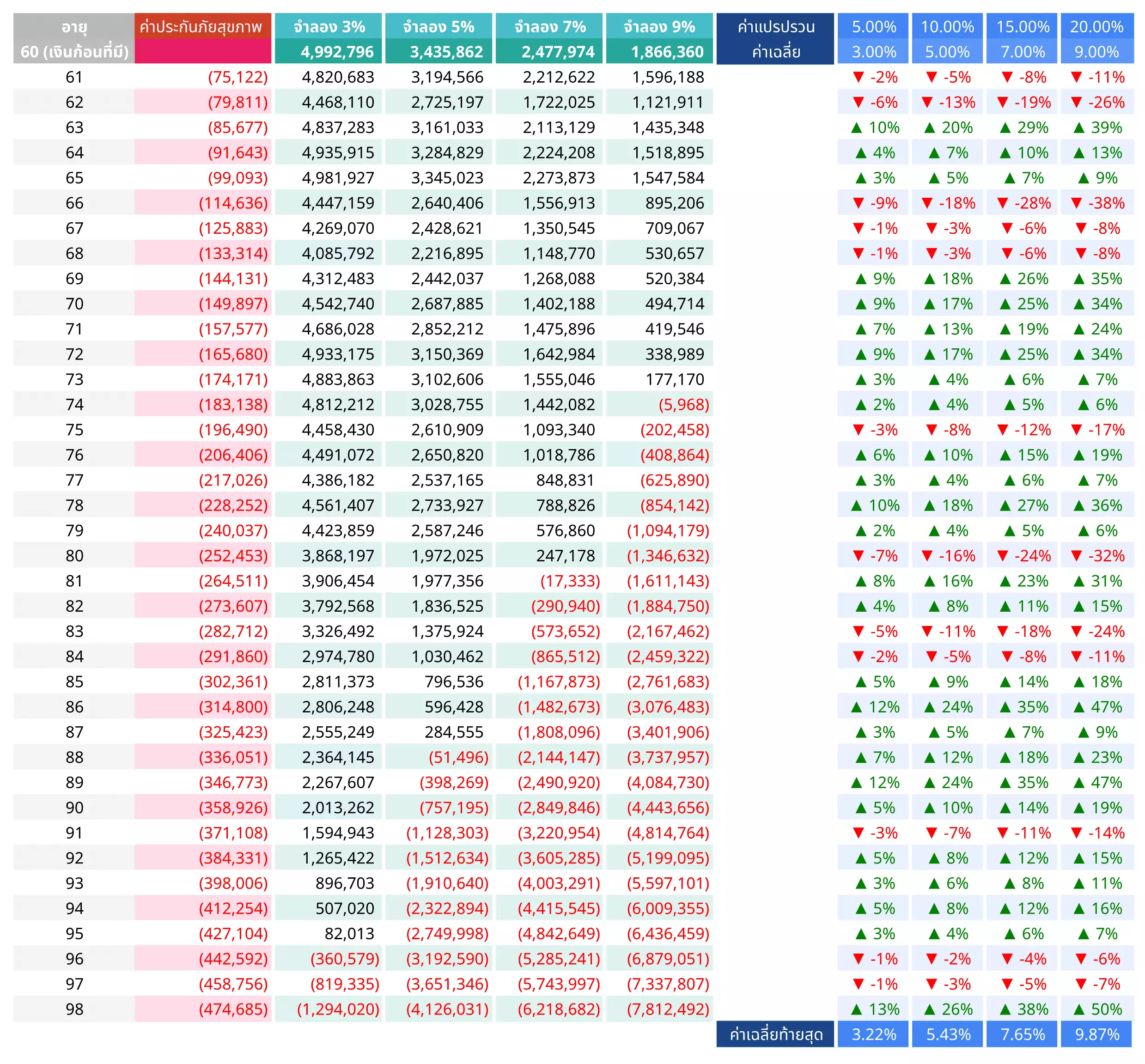

ตารางจำลองหาเงินก้อนที่พอดี

สำหรับจ่ายค่าประกันสุขภาพตามผลตอบแทนคาดหวัง "คงที่ทุกปี" แบบต่างๆ

- จากตาราง จะคำนวณย้อนกลับจนได้เงินก้อนที่ควรมีไว้จ่ายค่าประกันสุขภาพได้ถึงอายุ 98 ปีพอดี ผ่านการคำนวณด้วยผลตอบแทนคาดการณ์คงที่ที่ 3% 5% 7% และ 9% ต่อปี ดังนี้คือ [4,992,796] [3,435,862] [2,477,974] และ [1,866,360] ตามลำดับ

ตารางจำลองนำเงินก้อนไปใช้

จ่ายค่าประกันสุขภาพตามผลตอบแทนที่มีค่าความแปรปรวน ทำให้ผลตอบแทน "ไม่ได้คงที่ทุกปี" แบบต่างๆ

- แต่เมื่อนำเงินก้อนจากตารางแรก ไปจำลองใช้งานจริงๆ ในตารางที่สองที่คิดค่าแปรปรวนร่วมด้วยแล้ว จะเห็นได้อย่างชัดเจนว่าพอร์ตคาดหวังคงที่ 3% ต่อปี ที่แปรปรวนน้อยที่สุด และได้ผลตอบแทนเฉลี่ยที่ 3.22% ต่อปีนั้น เงินก้อนก็ยังไม่เพียงพอต่อค่าประกันสุขภาพจนถึงอายุ 98 ปี

- หรือแม้ผลตอบแทนเฉลี่ยต่อปีจะอยู่ที่ 5.43% ซึ่งสูงกว่า ผลตอบแทนคาดหวังคงที่ 5% ต่อปี แต่สุดท้ายในกรณีนี้ เงินก้อนจำนวน 3,435,862 ก็เพียงพอที่จะจ่ายค่าประกันสุขภาพถึงอายุ 87 ปีเท่านั้น จากที่คำนวณว่าจะถึงอายุ 98 ปี

- อย่างไรก็ตาม บทขายจากบริษัทอาจบอกว่าแม้การจำลองจะเน้นคงที่ 5% ต่อปี แต่เวลาลงทุนจริงจะสามารถเน้นพอร์ตที่เสี่ยงสูงกว่า 5% ต่อปีได้ เช่น เน้นหุ้นสัดส่วนที่สูงคาดหวังผลตอบแทน 9% ต่อปี เพราะระยะยาวแล้วจะทำให้เงินก้อนนี้เติบโตได้เพียงพอแน่นอน ซึ่งบทขายนี้ก็ไม่ได้เป็นจริงเสมอไปอีกเช่นกันดังตารางด้านล่างนี้

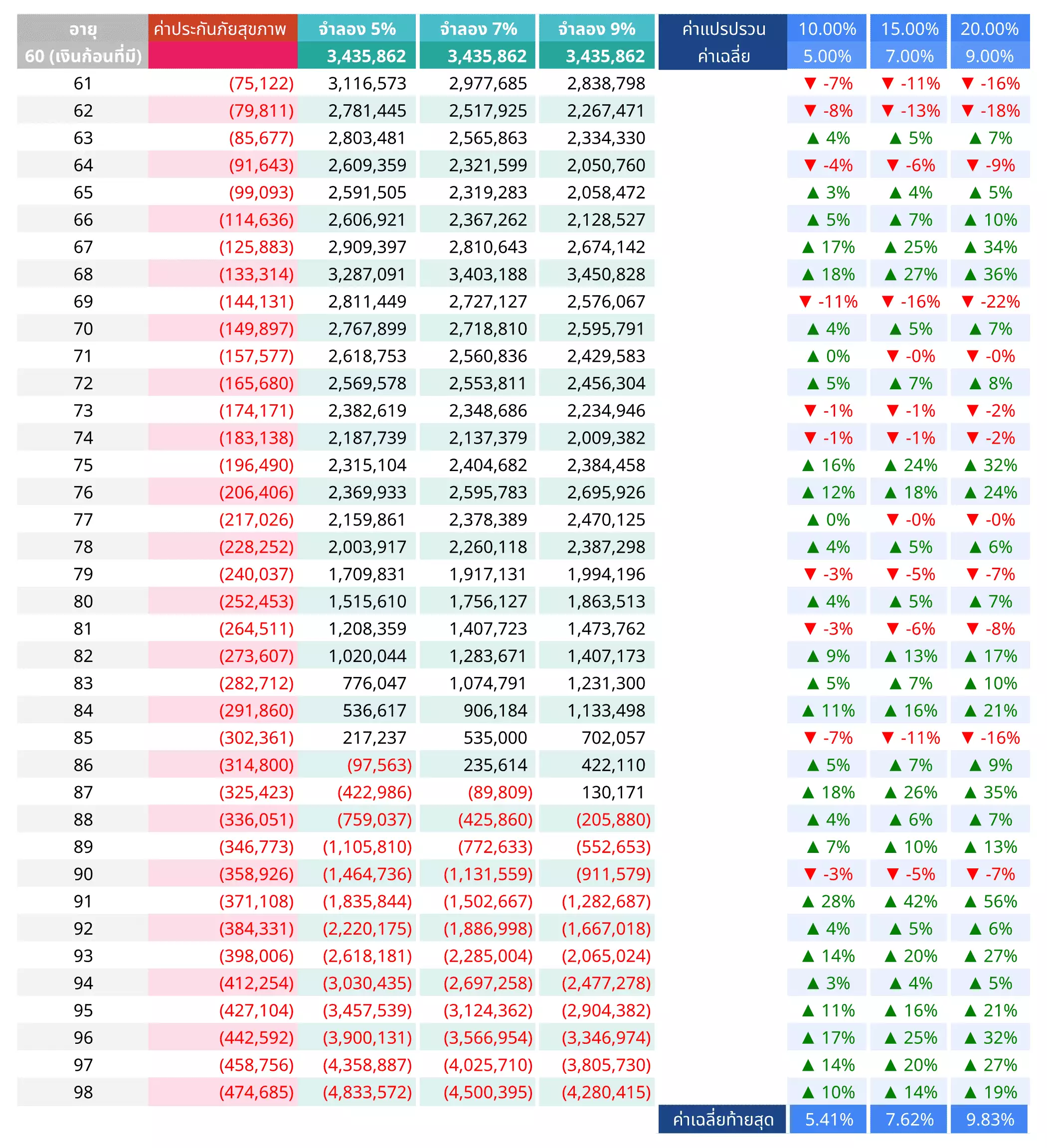

ตารางจำลองเงินก้อนจำนวนเท่ากัน

จ่ายค่าประกันสุขภาพตามผลตอบแทนต่างๆ ที่มีค่าแปรปรวน

- จากตารางที่สาม เงินก้อนจำนวน 3,435,862 บ. ที่ได้จากการคำนวณหาเงินก้อนของผลตอบแทนคาดหวังคงที่ 5% ต่อปีนั้น ก็ยังไม่เพียงพอที่จะจ่ายค่าประกันสุขภาพได้ถึงอายุ 98 ปี ทั้งแบบพอร์ตที่ผลตอบแทนเฉลี่ยสุดท้ายที่ 5.41% 7.62% และ 9.83% ซึ่งสูงกว่า ผลตอบแทนคาดหวังคงที่ 5% ทั้งหมด

- ดังนั้นการจำลองสุ่มเคสต่างๆ อย่างน้อย 1,000 เคส เพื่อดูว่าจะมีโอกาส Success Rate สำเร็จ 100% ทุกเคสถึงอายุเท่าใดและโอกาสสำเร็จเริ่มลดลงตอนไหน จึงสำคัญอย่างมาก ไม่ใช่แค่เพียงการยกตัวอย่าง 1 เคสที่ดีที่สุดที่ปราศจากค่าแปรปรวนมาให้พิจารณาพร้อมสถิติชุดเก่า และชุดความเชื่อตามบทขายเท่านั้น

- และนี้คือ ความจริงที่เรียกว่า Sequence Risk ที่จะเกิดขึ้นเมื่อมีการขายกองทุนออกมาใช้จ่ายในระหว่างปี โดยเฉพาะปีที่ตลาดเป็นขาลงและติดลบสูงตั้งแต่ปีแรก ๆ ที่หยุดจ่ายเบี้ย (จากในตารางจะเป็นอายุ 61-62 ปี) ซึ่งจะทำให้เงินในกองทุนลดลงไปอย่างมาก ต่อให้ปีต่อมาตลาดจะเด้งขึ้นกลับมา เงินในกองทุนก็อาจจะไม่ได้กลับมาเท่ากับที่ขาดทุนไปแล้ว

- ดังนั้นการใช้พอร์ตการลงทุนความเสี่ยงสูงที่มีความแปรปรวนมาก ยิ่งจะได้รับผลกระทบจาก Sequence Risk สูง จึงทำให้ใน ตอนเกษียณ หรือ ตอนหยุดชำระเบี้ยของประกัน UDR (ที่ไส้ในค่าประกันภัย COR ยังเก็บจากมูลค่าในกรมธรรม์ทุกปี) มักจะจำเป็นจะต้องใช้กองทุนที่มีความเสี่ยงต่ำเป็นหลักเพื่อลดปัญหา Sequence Risk นี้

▍สรุป : การจำลองในสิ่งที่ไม่การันตีและมีค่าความแปรปรวนนั้น ควรจำลองให้เห็นครบทุกด้าน มากกว่าจะเพียงนำชุดสถิติย้อนหลังจากการลงทุนด้วยเครื่องมือการเงินหนึ่ง มาอ้างอิงใช้กับเครื่องมือการเงินหนึ่งที่มีความแตกต่างกัน แล้วสร้างให้เกิดชุดความเชื่อขึ้นมาว่าเป็นไปได้ แต่ไม่ได้บอกว่าเป็นไปได้กี่ % ซึ่งอันตรายอย่างมากโดยเฉพาะในตลาดขาลงตอนเกษียณ

▍ข้อสังเกตุ : บทขายมักเน้นให้ดูที่ตัวเลขจากผลตอบแทนคาดกาณ์คงที่เป็นหลัก และพยายามหลีกเลี่ยงที่จะทำให้เห็นว่า เบี้ย UDR หรือเงินลงทุนของคุณที่จ่ายไปปีแรก ๆ นั้น จะโดน Sequence Risk เล่นงานได้อย่างไรบ้าง

ประกันสุขภาพ UDR vs ประกันสุขภาพ PPR+กองทุน

- ระหว่างทำประกันสุขภาพ UDR vs ทำประกันสุขภาพ PPR + กองทุนรวมลดหย่อนภาษี (RMF/SSF) อะไรจะดีกว่ากัน และแตกต่างกันอย่างไร

- เพื่อให้เห็นภาพชัดเจนขึ้นจะจึงขออธิบายที่มาดังต่อไปนี้

- ความยุ่งยากอย่างหนึ่งของ PPR+กองทุนรวม คือ การที่จะต้องคำนวณหาว่าต้องลงทุนเท่าใดดี และเบี้ย PPR ก็ทยอยปรับขึ้นเป็นเบี้ยไม่คงที่ ทำให้วางแผนยาก

- บริษัทประกันเห็นปัญหานี้จึงสร้าง Target Premium ขึ้นมา เพื่อให้ได้เบี้ยคงที่ และในเบี้ยนั้นจะไว้ทั้งจ่ายค่าประกันภัยและทั้งแบ่งไปลงทุนอัตโนมัติ

- โดยโครงสร้างคือ Target Premium ที่จ่ายไปแต่ละปีนั้น จะถูกหักค่าใช้จ่ายและค่าการประกันภัยก่อน ที่เหลือจึงค่อยนำไปลงทุน

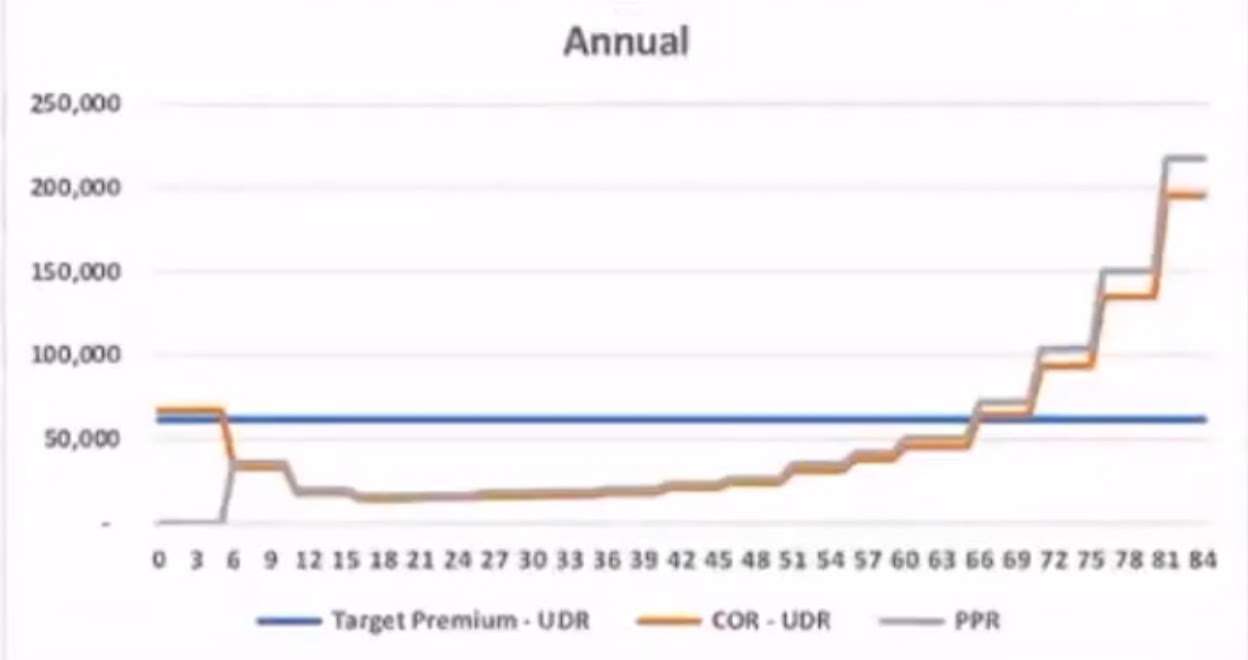

- ทั้งนี้ค่าการประกันภัยของ UDR ที่เรียกว่า COR จะปรับเพิ่มตามอายุไม่ได้คงที่ และมีค่าใกล้เคียงกับเบี้ย PPR ดังกราฟด้านล่าง

- จากกราฟเปรียบเทียบค่า COR ของ UDR และเบี้ย PPR จะเห็นได้ว่า

- ไส้ในของประกันสุขภาพ UDR มีค่าการประกันภัย COR ที่ปรับเพิ่มขึ้นตามอายุเช่นเดียวกับเบี้ย PPR

- จึงทำให้ในตอนแรก ๆ เบี้ย Target Premium ของ UDR จะสูงกว่าค่าการประกันภัย COR เพื่อที่จะเหลือเงินนำไปลงทุนให้เติบโตมาจ่ายค่า COR ที่ปรับตัวสูงมากขึ้นในอนาคตได้

- เพราะเหตุใดค่า COR ของ UDR ถึงน้อยกว่าค่าเบี้ย PPR ในระยะยาว

- ที่เป็นแบบนี้เพราะฝั่ง UDR จะได้คิดค่าดำเนินการประกันภัย (Operation) ที่สูงไว้ตั้งแต่ตอน 4-6 ปีแรกเรียบร้อยแล้ว และภายหลังจะไม่ได้เก็บค่า Operation ส่วนนี้อีก จะเก็บเฉพาะค่า COR อย่างเดียวเท่านั้น

- ในขณะที่ฝั่ง PPR จะทยอยเก็บค่า Operation จากเบี้ยในสัดส่วนที่ไม่มากนัก แต่เก็บทุกปีรวมถึงเก็บค่า COR ไปด้วย

- ทำให้เบี้ยฝั่ง UDR จะสูงกว่า PPR อย่างมากในตอนแรก แต่พอระยะเวลาผ่านไป UDR จะเก็บเฉพาะ COR อย่างเดียว ไม่ได้เก็บทั้ง ค่า Operation + COR แบบในฝั่ง PPR

- จึงเป็นสาเหตุว่า COR ของ UDR ดูน้อยกว่าเบี้ย PPR ในระยะยาวนั้นเอง

เบี้ยรวม UDR ไม่ได้น้อยกว่า เบี้ยรวม PPR เสมอไป

- จากตารางจะแสดงให้เห็นว่าเบี้ยรวม UDR ไม่ได้น้อยกว่า PPR เสมอไป เช่น หากอายุเริ่มทำประกันที่อายุ 75 ปี เบี้ยรวม UDR จะสูงกว่าเบี้ยรวม PPR เพราะ UDR จะต้องเสียค่า Operation ที่ค่อนข้างสูงมากในช่วงปีแรก ๆ

- จากปัญหาการถูกหักค่า Operation ที่สูงในปีแรกๆ นี้เอง ทำให้การเลือก PPR+กองทุนรวม ดูน่าสนใจมากขึ้น เพราะจะเหลือเงินลงทุนในปีแรกๆ ได้มากกว่า

- แต่ก็ต้องยอมรับว่าเบี้ย PPR ช่วงอายุท้ายๆ ของสัญญานั้นสูงกว่าค่า COR ของ UDR อย่างมาก

- และต้องยอมรับว่าจะไม่มีโปรแกรมที่คำนวณให้ว่าควรจ่ายเบี้ยเท่าใดและลงทุนเท่าไรดี เหมือนแบบ UDR ผ่านทาง Target Premium

- กับไม่มีระบบการขายกองทุนออกมาจ่ายค่า COR ให้อัตโนมัติแบบ UDR

- รวมถึงค่าธรรมเนียมของกองทุนรวม ที่ภายใน UDR จะมีราคาถูกกว่าในบางกองทุน

- ทั้งนี้จะสามารถเปรียบเทียบระหว่าง UDR กับการใช้ PPR+กองทุนรวม ได้ดังตารางต่อไปนี้

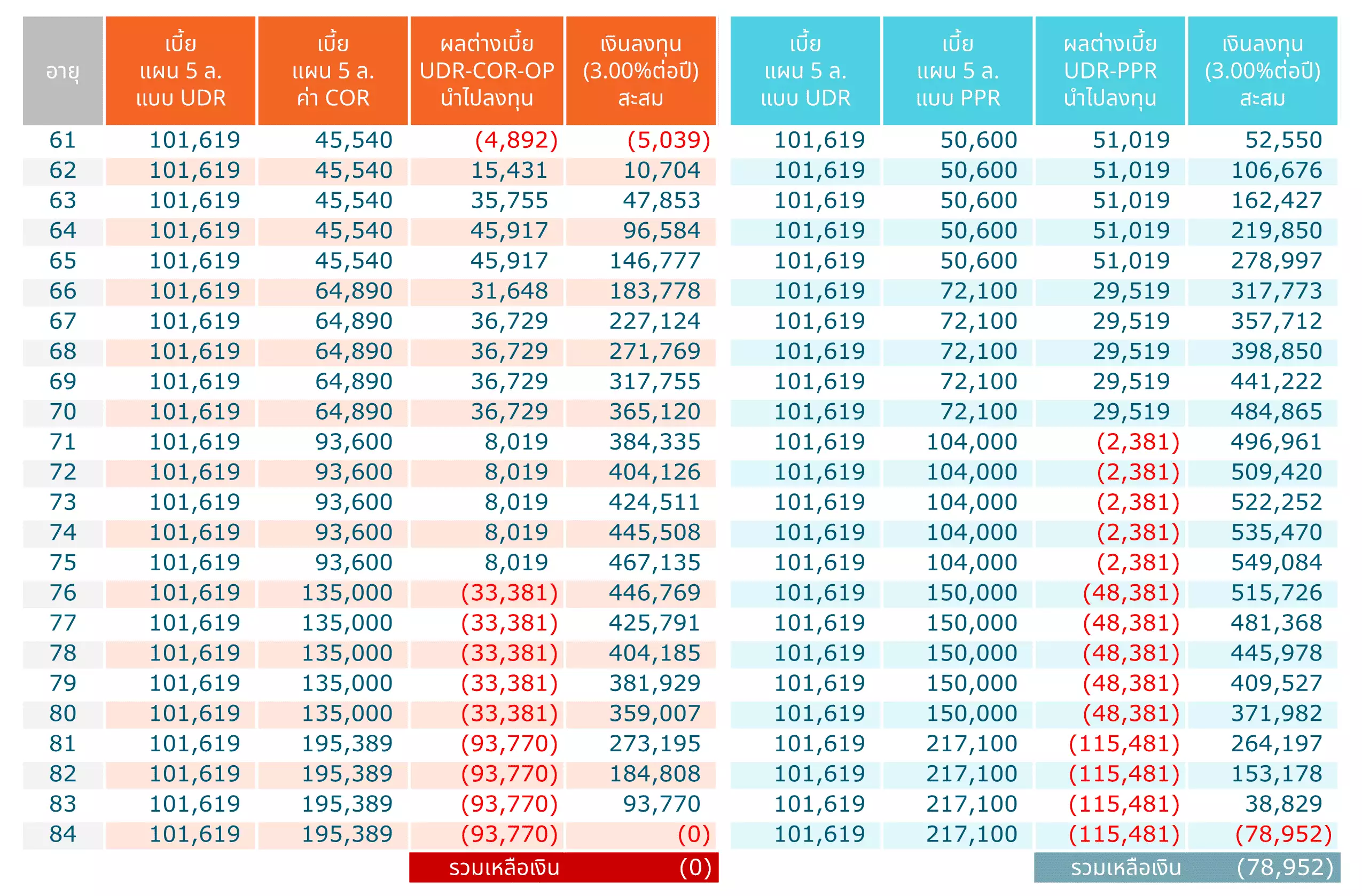

ตารางเปรียบเทียบ UDR และ PPR+กองทุนรวม

ที่ผลตอบแทนคาดหวังคงที่ 3% ต่อปี

- จากตารางในฝั่งคอลัมป์สีส้ม จะเห็นได้ว่า เบี้ย UDR ที่ 101,619 บ. ที่คงที่เท่ากันทุกปีนั้น ไส้ในถูกนำไปใช้จ่ายอะไรบ้างและเหลือเท่าไร

- เช่น ตอนอายุ 61 ปี เบี้ย UDR ที่ 101,619 บ. จะถูกนำไปหักค่า COR ที่ 45,450 บ. และเมื่อนำไปหักค่าดำเนินการ Operation (OP) แล้วจะเหลือ ติดลบที่ -4,892 บ. ซึ่งเมื่อคิดผลตอบแทนที่ 3% ต่อปี จึงทำให้ติดลบมากกว่าเดิมเป็น -5,039 บ.

- แต่พออายุ 62-65 ค่า Operation ลดลง และค่า COR ยังไม่สูงมาก จึงทำให้เหลือเงินที่จะนำไปลงทุนมากขึ้นในแต่ละปี คือ 15,431 35,755 45,917 45,917 และทำให้มูลค่ากองทุนในกรมธรรม์สูงขึ้นเป็น 146,777 บ.

- ซึ่งมูลค่ากองทุนในกรมธรรม์จะสูงขึ้นเรื่อย ๆ เป็น 467,135 บ. ตอนอายุ 75 ปี เพื่อนำมูลค่ากองทุนส่วนนี้มาช่วยจ่ายค่า COR ตั้งแต่อายุ 76 ปีขึ้นไป ที่ค่า COR จำนวน 135,000 บ. ได้สูงกว่า เบี้ย UDR จำนวน 101,619 บ. ไปแล้ว

- แต่ด้วยมูลค่ากองทุนที่สะสมไว้ (จากการคาดหวังผลตอบแทน 3% คงที่ทุกปี) รวมกับเบี้ย UDR ที่จ่ายทุกปี จึงทำให้สามารถจ่ายค่า COR ของอายุ 84 ปี ได้สำเร็จ และมีประกันสุขภาพ UDR ถึงอายุครบ 85 ปีได้พอดี

- โดยกลไกของ UDR นี้ หากทำเลียนแบบใน คอลัมป์สีเขียวฟ้า จะพบว่า ตอนอายุ 61 หากนำเงินจำนวน 101,619 บ. ( เท่ากับเบี้ย UDR ) ไปจ่ายค่าเบี้ย PPR ที่ 50,600 บ. (ในขณะที่ COR ของ UDR อยู่ที่ 45,540 บ.) แล้วเงินที่เหลือจำนวน 51,019 บ. ให้นำไปลงทุนผลตอบแทนคาดหวัง 3% คงที่ทุกปี เช่นกัน (PPR ไม่ถูกหักค่า OP เพิ่มเพราะรวมใน PPR เรียบร้อย)

- จะได้เงินลงทุนสะสมที่โตขึ้น เพื่อไปช่วยจ่ายเบี้ย PPR ตอนอายุ 71 ปี ที่เงินจำนวน 101,619 บ. จะน้อยกว่าเบี้ย PPR ที่ 104,000 แล้ว

- เมื่อเปรียบเทียบมูลค่ากองทุนสะสมสุดท้ายระหว่าง คอลัมป์สีส้ม กับ คอลัมป์สีเขียวฟ้า จะเห็นว่า ด้วยเงินจำนวน 101,619 บ. ที่เท่ากันทุกปี และผลตอบแทนคาดหวัง 3% คงที่ทุกปีที่เท่ากัน แบบ UDR จะได้ผลลัพธ์สุดท้ายไม่ติดลบเหมือนกับของ PPR

- เว้นแต่หากเงินลงทุนฝั่ง PPR เป็นการลงทุนในกองทุน RMF จะทำให้เงินลงทุนจำนวนรวม 402,690 บ. มีโอกาสได้เงินคืนภาษีมากถึง 140,941 บ. หากฐานภาษีที่ 35%

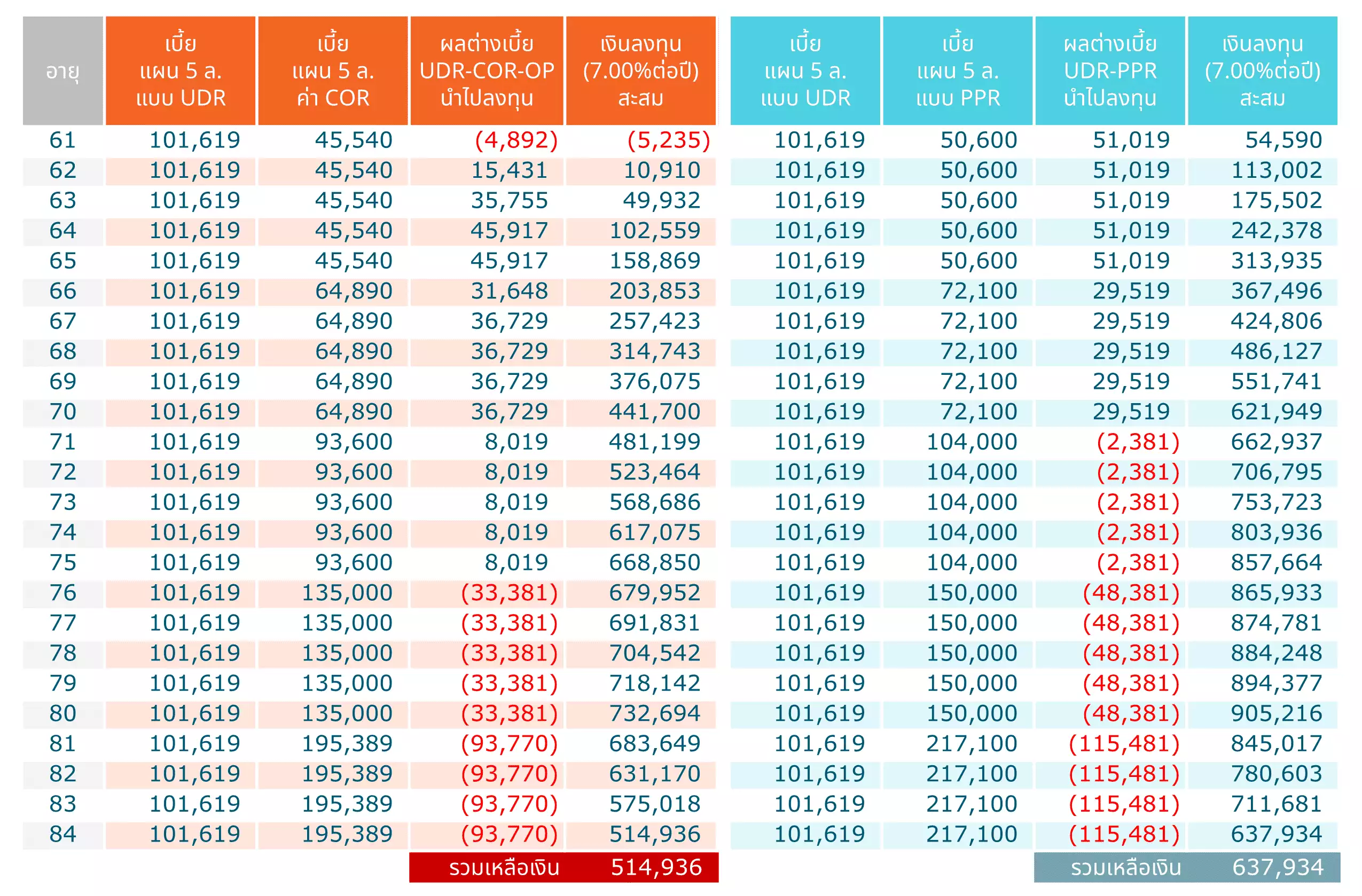

- รวมไปถึงหากเปลี่ยนผลตอบแทนคาดหวังคงที่เป็น 7% ต่อปี ดังตารางด้านล่างนี้ ผลลัพธ์สุดท้ายของ PPR + กองทุนรวม จะได้มากกว่า UDR ด้วยเพราะเงินลงทุนที่มากกว่าในปีแรก ๆ จึงทำให้เงินเติบโตได้มากกว่านั่นเอง

ตารางเปรียบเทียบ UDR และ PPR+กองทุนรวม

ที่ผลตอบแทนคาดหวังคงที่ 7% ต่อปี

- จากตารางการเปรียบเทียบวิธี UDR และวิธี PPR+กองทุนรวม ทั้ง 2 ตาราง จะเห็นได้ว่า

- สามารถทำ PPR+กองทุนรวม เพื่อเลียนแบบ UDR ได้ แต่ก็แลกมาด้วยค่าเบี้ย PPR ที่สูงกว่าค่า COR ของ UDR

- เนื่องจากค่า COR ของ UDR ที่น้อยกว่า PPR อย่างมากในตอนสูงอายุ จึงทำให้การเลือกพอร์ตกองทุนเสี่ยงต่ำ (3%ต่อปี) ตัว UDR เอง ก็ยังอยู่รอดได้ครบอายุสัญญา แม้ในปีแรกๆ จะเหลือเงินลงทุนน้อยกว่า PPR+กองทุนรวม ก็ตาม

- เพราะเงินที่เหลือไปลงทุนได้มากกว่าของ PPR+กองทุนรวม ในปีแรกๆ นั้น ไม่สามารถจะเติบโตด้วยพอร์ตกองทุนเสี่ยงต่ำ (3%ต่อปี) ได้เกินกว่าส่วนต่างระหว่าง PPR และ COR ของ UDR ในทุกปีได้

- แต่กลับกัน หากเลือกพอร์ตลงทุนที่ให้ผลตอบแทนมากขึ้น (7%ต่อปี) จะเห็นได้ชัดเจนว่า ด้วยเงินลงทุนที่เหลือเยอะกว่าในปีแรกๆ จึงทำให้เงินสามารถเติบโตแซงส่วนต่างระหว่าง PPR กับ COR ของ UDR ได้ในที่สุด

- อย่างไรก็ตามจากตารางอายุจะเริ่มที่ 61 ปี จึงไม่ควรที่จะเสี่ยงกับพอร์ตลงทุนที่ให้ผลตอบแทนสูงเกินไปนัก เพราะสามารถถูกค่าแปรปรวนและ Sequence Risk เล่นงานได้

- ดังนั้น PPR+กองทุนรวม จึงดูน่าสนใจมากขึ้นหากทำตั้งแต่อายุยังไม่เกษียณ ที่เบี้ย PPR ยังไม่สูงมาก และมีระยะเวลาที่นานพอที่พอร์ตเสี่ยงสูงจะทำงานได้โดยปลอดภัยมากกว่าตอนเกษียณ

- รวมไปถึงจะสามารถเลือกกองลดหย่อนภาษีอย่าง RMF/SSF ได้ ในขณะที่ UDR จะลดหย่อนได้เฉพาะค่า COR ข้างในเท่านั้น และต้องไม่เกิน 25,000 บ. ในส่วนวงเงินลดหย่อนภาษีส่วนประกัน 100,000 บ.

▍สรุป : PPR + กองทุนรวม + การคำนวณเอง นั้นสามารถทำให้คล้ายกับ UDR ได้ และอาจดูน่าสนใจกว่า ในวัยที่ยังไม่เกษียณและต้องการอิสระในการจัดพอร์ตกองทุนที่ลดหย่อนภาษีได้ แต่ถ้าเป็นในวัยเกษียณและไม่ต้องการที่จะวางแผนลงทุนที่เสี่ยงหรือซับซ้อนมากขึ้นอีกแล้ว การเลือก UDR จะดูน่าสนใจมากขึ้นทันที เพราะแม้จะเสียค่า Operation มากกว่าในตอนต้น แต่ก็ได้ส่วนลดค่า COR ที่ถูกกว่าเบี้ย PPR แล้วยังทำให้พอร์ตลงทุนความเสี่ยงต่ำมีโอกาสที่จะคุ้มครองยาวถึงอายุครบสัญญาได้อีกด้วย (อย่างไรก็ตามควรกันเงินไว้เพิ่มขึ้นประมาณ 10% ของจำนวนเบี้ย UDR ที่ต้องจ่ายทั้งหมด เพื่อใช้ลดความเสี่ยงที่จะเกิดขึ้นจากค่าแปรปรวนได้)

▍ข้อสังเกตุ : การซื้อประกันสุขภาพ UDR ในวัยเกษียณ ที่เป็นสัญญาเพิ่มเติมที่ต้องแนบกับสัญญหลักประกันชีวิต Unit-Linked นั้น จะเป็นอีกต้นทุนหนึ่งที่เบี้ยจะสูงกว่าประกันชีวตตลอดชีพทุนชีวิต 50,000 แบบปกติ รวมถึงจำเป็นต้องมีสุขภาพที่แข็งแรงจึงจะสามารถทำประกันได้

วางแผนเกษียณด้วย UDR หรือ PPR+กองทุนรวม แบบใดดี

สิ่งสำคัญของการวางแผนเกษียณด้านสุขภาพ คือ การที่มีเงินเพียงพอที่จะจ่ายเบี้ยประกันหลังเกษียณได้ให้มีความปลอดภัยที่สุด โดยเฉพาะช่วงอายุที่มีโอกาสสูงที่จะอายุยืนถึงอย่างมากคือช่วง 61-80 ปี

จึงเป็นที่มาของ บทขายที่ว่า ชำระเบี้ย 20 ปี คุ้มครองยาวถึงอายุ 85 ปี ในประกันสุขภาพแบบ UDR และการอ้างถึงผลตอบแทนคาดกาณ์คงที่ 5% ต่อปี และสถิติย้อนหลังและชุดความเชื่อที่ได้เปิดเผยไปก่อนหน้า

อย่างไรก็ตามยังมีวิธีการวางแผนเกษียณแบบต่างๆ อีกดังต่อไปนี้

แบบที่ 1 ยอดฮิตนักขาย Unit Linked : UDR + ลงทุนเพิ่มเข้าไปในพอร์ต Unit-Linked ทุกปี

- เป็นวิธีที่ตัวแทนมักแนะนำกัน เพราะมีเครื่องมือจำลองจากบริษัทประกันมาให้ดูประกอบ

- แต่ด้วยข้อจำกัดของเครื่องมือที่เลือกผลตอบแทนคาดกาณ์คงที่ได้เพียงค่าเดียวตลอดชีวิต

- จึงทำให้ไม่ค่อยสะดวกในการวางแผนเกษียณนัก เพราะมีความคลาดเคลื่อนที่สูง

- รวมไปถึงหากต้องการหยุดชำระเพียง 20 ปี ก็จำเป็นต้องลงทุนเพิ่มเข้าไปในพอร์ต Unit Linked และจำเป็นต้องใช้ผลตอบแทนคาดการณ์คงที่ 5%ต่อปี (เป็นสาเหตุว่าทำไมจ่ายเบี้ยรวมเป็นแสน แต่กลับได้ประกันสุขภาพเหมาจ่ายเพียง 1 ล้านเท่านั้น)

- โดยจะสามารถลงทุนเพิ่มได้ 2 ทาง คือ

- 1. ลงทุนเพิ่มโดยตรงในกรมธรรม์แบบประจำทุกปี หรือแบบครั้งคราว ซึ่งแบบนี้มักจะเสียค่า Operation พอๆ กับ Front-end Fee ของการซื้อกองทุนรวมแบบปกติ

- 2. เพิ่มทุนชีวิตขั้นต่ำสุดในส่วนประกันชีวิตมากขึ้นอีก ซึ่งจะทำให้เหลือเงินที่จะเติบโตได้มากขึ้นอีก แต่วิธีนี้จะเสียค่า Operation สูงเหมือนจ่ายเบี้ยตามปกติ และได้ค่าคอมมิชชันมากวิธีที่ 1 (โปรดระวังตัวแทนที่แนะนำวิธีนี้ทั้งๆ ที่คุณไม่ต้องการทุนชีวิตขั้นต่ำเพิ่มแล้ว)

- อย่างไรก็ตามในส่วนที่ลงทุนเพิ่มนั้น จะไม่สามารถนำมาลดหย่อนภาษีได้

- และส่วนใหญ่เงินที่ลงทุนเพิ่มจะต้องยึดตามพอร์ตการลงทุนเดียวกันกับตัว Unit-Linked เท่านั้น

แบบที่ 2 วิธีที่ควรแนะนำ : UDR + ลงทุนในกองทุนรวมภายนอก Unit-Linked

- วิธีนี้จะเน้นให้กองทุนภายในกรมธรรม์ให้มีความแปรปรวนน้อย โดยยึดผลตอบแทนขึ้นต่ำที่ประมาณ 3%ต่อปี

- ให้เพียงจ่ายเบี้ยคงที่ Target Premium ทุกๆ ปี แล้วกรมธรรม์มีโอกาสสูงที่จะอยู่รอดถึงครบอายุสัญญาสุขภาพได้

- จากนั้นจึงวางแผนในกองทุนรวมภายนอกกรมธรรม์ที่สามารถเปรปรวนได้มากเพื่อผลตอบแทนที่สูงและลดหย่อนภาษีได้ในช่วงก่อนเกษียณ โดยช่วงหลังเกษียณจึงค่อยปรับลดความเสี่ยงลงมาได้

- ซึ่งแผนการลงทุนนี้นะเน้นให้เงินเติบโตขึ้นมาและสามารถวนจ่าย Target Premium ในช่วงเกษียณหลังอายุ 60 ปีได้เอง

- นอกจากนี้วิธีนี้ยังสามารถประยุกต์ใช้กับวิธีการลงทุนด้วยวิธี Time-based Segmentation ในตอนเกษียณได้อีกด้วย

- การทำแบบนี้จึงเสมือนทำให้ UDR เป็นประกันสุขภาพแบบเบี้ยคงที่ให้ได้จริงๆ ก่อน จากนั้นจึงค่อยวางแผนการลงทุนภายนอกมาจ่ายเบี้ยคงที่นี้เองให้ได้ในตอนเกษียณ

- ทำให้วิธีแบบที่ 2 นี้ จะแตกต่างกับวิธีแบบที่ 1 อย่างชัดเจน เพราะวิธีแบบที่ 1 จะนำจุดประสงค์การลงทุนทุกอย่าง มาอัดลงในพอร์ตการลงทุนเดียวกันทั้งหมด

- ส่งผลให้วิธีที่ 2 นี้ จึงดูค่อนข้างสมเหตุสมผลกว่ามาก แต่ก็ไม่ได้รับความนิยมในหมู่นักขายนัก เพราะต้องสร้างเครื่องมือจำลองการลงทุนภายนอกขึ้นมาเองเพราะบริษัทไม่มีให้ และยังได้ค่าคอมมิชชันที่ลดลงอีก

แบบที่ 3 อิสระไร้ขบวนท่าบังคับ : PPR + ลงทุนในกองทุนรวมภายนอก

- วิธีนี้ส่วนเบี้ยประกันสุขภาพ PPR กับ กองทุนรวมจะแยกหน้าที่กันชัดเจน คือในส่วนเบี้ยจะมั่นใจได้ว่าถ้าจ่ายเบี้ยครบจบแน่นอน ไม่ต้องลุ้นการลงทุนใดๆ อีก แล้วปล่อยหน้าที่หาเงินมาจ่ายเบี้ยที่ไม่คงที่นี้ให้เป็นหน้าที่ของกองทุนรวมไป

- ทำให้กองทุนรวมจึงมีอิสระสามารถวางแผนสำหรับเบี้ยตอนเกษียณหลังอายุ 60 ปีได้อย่างเต็มที่ ไม่ว่าจะด้วยขบวนท่าเทคนิคใดๆ ก็ตาม

- อย่างไรก็ตามวิธีนี้ตัวแทนจะได้ค่าคอมมิชชันที่น้อยที่สุด แม้จะเริ่มได้เยอะขึ้นในภายหลังตามเบี้ยที่ปรับเพิ่มขึ้นตามอายุก็ตาม แต่โดยส่วนใหญ่แล้ว ผู้ทำประกันมักไม่ได้เตรียมเงินไว้จ่ายเบี้ยตอนสูงอายุไว้ด้วย จึงมักจะยกเลิกไปอย่างน่าเสียดาย

- แต่ถ้าสามารถวางแผนเพิ่มโอกาสที่ผู้ทำประกันจะจ่ายเบี้ยหลังเกษียณได้แล้ว ย่อมทำให้ตัวแทนเหมือนมีพอร์ตบำนาญของตนเองเพิ่มขึ้นมาสะสมเรื่อยๆ ตามจำนวนของผู้ทำประกัน

- วิธีที่ 3 นี้จึงมีข้อจำกัดคล้ายกับวิธีที่ 2 คือ ตัวแทนต้องสร้างเครื่องมือเพื่อจำลองการลงทุนขึ้นมาเอง ว่าแต่ละปีผู้ทำประกันควรลงทุนเท่าใด และโอกาสความสำเร็จมีขนาดไหน หากปีนี้ไม่ได้ลงทุน ปีหน้าต้องลงทุนเพิ่มอย่างไร เพื่อให้มั่นใจได้ว่าเงินลงทุนนี้จะเติบโตขึ้นมาวนจ่ายเบี้ย PPR ตอนเกษียณได้เอง

แบบที่ 4 อิสระแบบโอกาสสำเร็จสูง : PPR + ลงทุนในกองทุนรวมภายนอก + ประกันบำนาญ

- วิธีนี้เป็นวิธีที่เพิ่มโอกาสสำเร็จของวิธีที่ 3 ให้สูงมากขึ้น ผ่านการใช้ประกันบำนาญเข้าช่วย

- จึงเป็นวิธีที่สามารถช่วยแก้ไขจุดอ่อน ของทุกวิธีที่เน้นใช้กองทุนรวมมาจ่ายเบี้ยประกันสุขภาพตอนเกษียณได้

- ซึ่งจะมีตัวอย่างรายละเอียดเพิ่มเติมในปุ่มด้านล่างนี้

▍สรุป : การแก้ไขปัญหาเบี้ยประกันสุขภาพหลังเกษียณนั้นมีได้มากกว่า 1 วิธี ซึ่งการจะเลือกวิธีใดนั้น ควรต้องเลือกด้วยความเข้าใจทั้งข้อดีและข้อจำกัดและรูปแบบที่มาของแนวคิดการแก้ปัญหารวมถึงเข้าใจธรรมชาติของเครื่องมือที่เลือกใช้ มากกว่าจะเน้นเชื่อเพียงที่ตัวบุคคล ตามบทขายและชุดความเชื่อที่บริษัทประกันสร้างขึ้นมาเท่านั้น

▍ข้อสังเกตุ : สิ่งสำคัญที่ต้องพิจารณาก่อนว่าจะใช้ UDR หรือ PPR ก็คือ คุณสมบัติของประกันสุขภาพนั้นๆ ว่าตรงกับความต้องการหรือไม่ โดยหากเลือกได้แล้วจึงค่อยมาพิจารณาหาวิธีแก้ไขปัญหาเบี้ยประกันในตอนเกษียณต่อไปภายหลัง เพราะไม่ว่า UDR หรือ PPR ก็สามารถบริหารเบี้ยตอนเกษียณได้เช่นเดียวกัน แต่คุณสมบัติของแบบประกันสุขภาพที่เลือกนั้นยากจะแก้ไขภายหลังได้แล้ว

บทสรุป

- ควรทำประกันสุขภาพ UDR หรือ PPR ดีกว่ากัน

- ปัจจุบันหลายบริษัทจะมีแบบประกันสุขภาพแบบเดียวกัน ที่สามารถเลือกได้ทั้ง UDR และ PPR แต่บางบริษัทก็มีเฉพาะ PPR เท่านั้น ซึ่งก็สามารถวางแผนจัดการเบี้ยตอนเกษียณได้ทั้งคู่

- ดังนั้นโดยส่วนตัวแอนนี่มองว่า ถ้าต้องการวางแผนแก้ไขปัญหาเบี้ยประกันเฉพาะพอร์ตในกองทุนรวมภายนอก รวมถึงต้องการลดหย่อนภาษีส่วนนี้ได้อย่างเต็มที่ จะแนะนำให้ทำ PPR มากกว่า UDR

- แต่ถ้าต้องการบังคับให้ตนเองเตรียมเบี้ยสุขภาพสำหรับเกษียณล่วงหน้าในรูปแบบของ Target Premium และไม่ได้คาดหวังผลตอบแทนจากประกัน UDR ที่สูง แต่พร้อมกระจายความเสี่ยงไปยังกองทุนรวมภายนอก ประกันสุขภาพ UDR เป็นอีกหนึ่งทางเลือกที่น่าสนใจในกรณีนี้

- ซึ่งทั้ง 2 แบบ สิ่งที่จะขาดไม่ได้เลย คือ การที่สามารถวางแผนจำลองเชิงตัวเลขออกมาให้เห็นภาพได้อย่างชัดเจน รวมถึงการคำนวณโอกาสที่จะสำเร็จ ประกอบการตัดสินใจเลือกใช้ในแต่ละแผนได้อย่างไม่ยุ่งยากได้

การวางแผนเกษียณอย่างจริงจัง

เริ่มขึ้น..เมื่อ

เข้าใจธรรมชาติของเครื่องมือทางการเงิน