เรียน ท่านที่

- เห็นว่า..การถือเงินสดหรือมีเงินฝากในธนาคารจำนวนมากเพื่อทยอยใช้ในวัยเกษียณนั้น มีความเสี่ยงสูงที่จะสูญเสียเงินทั้งหมดเพราะถูกมิจฉาชีพที่ระบาดอย่างหนักหลอก หรือ มีความเสี่ยงที่เงินจะหมดก่อนครบอายุขัยได้

- ต้องการ..ใช้เงินให้น้อยที่สุด ในการสร้างรายได้ประจำ "ปลอดภาษี" "ปลอดความเสี่ยงด้านการลงทุน" ในตอนเกษียณ และ ไม่ต้องดูแล จัดการ บริหาร เพื่อรักษารายได้ประจำนี้ไว้

- ต้องการ..ใช้เครื่องมือการเงินประกันบำนาญ สำหรับการสร้างรายได้ประจำรูปแบบนี้

- ต้องการ..ได้ผลตอบแทนทั้งในรูปแบบบำนาญและเงินคืนภาษี ด้วยสิทธิลดหย่อนภาษีส่วนประกันบำนาญที่ได้สิทธิสูงสุด 300,000 บ. (สิทธิประกันบำนาญไม่เกิน 200,000 (15% ของรายได้) และสิทธิประกันชีวิต 100,000)

- ไม่ต้องการ..ถูกหักภาษี 15% จากดอกเบี้ย เงินฝากธนาคาร หรือจากหุ้นกู้

- และ ไม่ต้องการ..พลาดเลือกแบบประกันบำนาญที่ราคาสูงกว่าอีกแบบหนึ่งโดยไม่ทราบเหตุผล เพียงเพราะไม่สามารถมีเครื่องมือที่จะเปรียบเทียบแบบประกันบำนาญได้

ปัญหาของการเลือกประกันบำนาญ

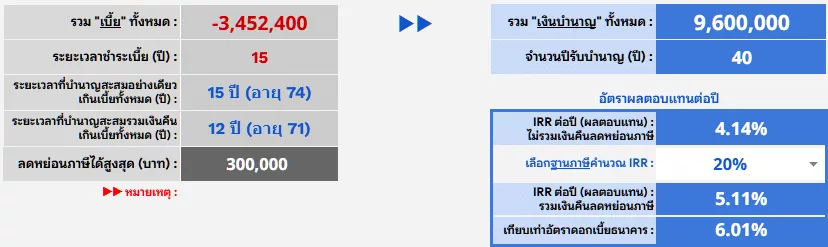

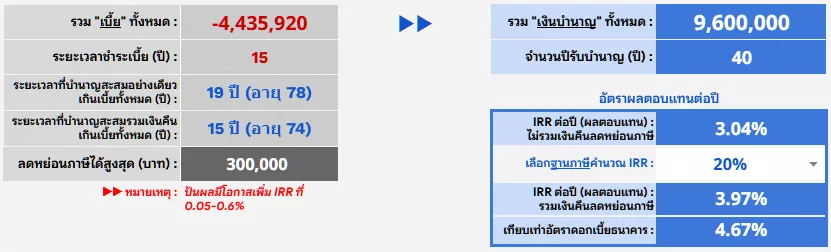

ตัวอย่าง ชายอายุ 45 ปี ต้องการจ่ายเบี้ยถึงอายุครบ 60 ปี (ประกันบำนาญส่วนใหญ่อายุรับทำประกันสุดท้ายคืออายุ 55 ปี) และ รับบำนาญเดือนละ 20,000 บ. ตั้งแต่อายุ 60-99 ปี โดยกำลังพิจารณาเลือกแบบประกันบำนาญ 2 แบบที่สามารถตอบโจทย์นี้ได้

ซึ่งเมื่อพิจารณาเบี้ยประกันรวมทั้งสัญญาพบว่า ประกันบำนาญแบบที่ 1 จะมีเบี้ยรวมน้อยกว่าแบบที่ 2 ถึง 982,520 บ. หรือกว่า 1 ล้านบาท ดังรูปต่อไปนี้

ประกันบำนาญแบบที่ 1 : IRR 4.14% , IRR รวมเงินคืนภาษี 5.11% (ฐานภาษี 20%) โดยเทียบเท่าอัตราดอกเบี้ยธนาคารหรือหุ้นกู้ที่ให้ผลตอบแทน 6.01% (ดอกเบี้ยถูกหักภาษี 15%)

ประกันบำนาญแบบที่ 2 : IRR 3.04% (ยังไม่รวมปันผล) , IRR รวมเงินคืนภาษี 3.97% (ฐานภาษี 20%) โดยเทียบเท่าอัตราดอกเบี้ยธนาคารหรือหุ้นกู้ที่ให้ผลตอบแทน 4.67% (ดอกเบี้ยถูกหักภาษี 15%)

ซึ่งปัญหาที่ไม่ทราบว่าราคาสูงกว่าถึงขนาดนี้เป็นเพราะ ประกันบำนาญเป็นหนึ่งในแบบประกันที่การเปรียบเทียบทำได้ค่อนข้างยากมาก ทั้งในบริษัทเดียวกันและต่างบริษัท

เช่น จากตัวอย่างประกันบำนาญแบบที่ 2 จะมีการให้ปันผลจากการลงทุน (ไม่การันตี) มาให้เพิ่ม เพื่อมาใช้เพิ่มบำนาญตอนเกษียณให้ด้วย ร่วมถึงหากก่อนเกษียณ หรือ ตอนเกษียณแล้วอายุสั้น ประกันบำนาญแบบที่ 2 จะได้เบี้ยประกันทั้งหมดคืนหักบำนาญที่ได้รับไปแล้ว หรือไม่มีช่วงอายุ RED-ZONE ที่หากจากไปช่วงนี้จะขาดทุนเบี้ยที่จ่าย หรือ เรียกว่า "เดิมพันผลตอบแทนที่เพิ่มขึ้นกับเงินปันผลแต่ไม่ขาดทุน"

ในขณะที่ประกันบำนาญแบบที่ 1 จะไม่มีปันผล และหากอายุสั้นเงินที่จะได้คืนจะน้อยกว่าเบี้ยที่จ่ายไปทั้งหมด หรือมีช่วงอายุ RED-ZONE ที่จะขาดทุน ตอนอายุ 54-73 ที่เสียชีวิตแล้วจะขาดทุน หรือ เรียกว่า "เดิมพันเอาผลตอบแทนสูงด้วยมีโอกาสขาดทุน"

โดยการเปรียบเทียบได้ยากแบบนี้เอง เกิดจากที่.. แต่ละบริษัทประกันรับความเสี่ยงการลงทุนในเรื่องอัตราดอกเบี้ย "ระยะสั้น/ระยะยาว" ได้แตกต่างกัน บริษัทประกันจึง "ไม่ต้องการ" ให้เปรียบเทียบเฉพาะผลตอบแทน ผ่านการเพิ่มฟีเจอร์พิเศษเข้ามา ให้แต่ละประกันบำนาญแตกต่างกันไป

ซึ่งถ้าผู้ที่จะทำประกันบำนาญไม่ทราบว่า "ประกันบำนาญมีกี่แบบ แต่ละรูปแบบเหมาะสมกับวัตถุประสงค์ใด" และไม่ได้ทราบวิธีการตั้งโจทย์เพื่อคำนวณเปรียบเทียบแล้ว จะทำให้อันตรายอย่างมาก โดยเฉพาะเมื่อบำนาญที่ต้องการต่อเดือนสูงกว่า 10,000 บ. ขึ้นไป

รวมถึงประกันบำนาญนั้น ตัวแทนหรือผู้แนะนำจะไม่ได้ต้องประสานงานหลังการขายมากนัก (เว้นแต่ในกรณีทำเรื่องขอปรับลดหรือเพิ่มทุนประกัน กับ กรณีเสียชีวิต) เพราะประกันบำนาญจะคล้ายกับประกันสะสมทรัพย์ที่ทุกอย่างเป็นไปตามสัญญา โดยไม่จำเป็นต้องมีการตีความหรือพิจารณาเพิ่มเติมเหมือนแบบประกันสุขภาพหรือประกันชีวิต

ดังนั้นการเลือกซื้อประกันบำนาญเพียงเพราะ เชื่อใจ อยากขอบคุณตัวแทน และตัวแทนแนะนำให้ซื้อของบริษัทตัวแทนโดยไม่ได้เปรียบเทียบกับบริษัทอื่นเลย อาจทำให้ท่านได้ประกันบำนาญที่ราคาแพงกว่าที่ควรจะเป็นกว่าหลักล้านบาทขึ้นไปได้ไม่ยาก

อย่างไรก็ตามทุกบริษัทประกันเองก็ไม่สามารถแข่งขันกันเฉพาะที่ผลตอบแทนประกันบำนาญตรง ๆ ได้ จึงต้องอาศัย Connection ความสัมพันธ์ของตัวแทนกับผู้ทำประกันในการขายแบบไม่ต้องเปรียบเทียบ และ การออกแบบประกันบำนาญให้มีจุดเด่นอื่น ๆ ที่นอกเหนือจากผลตอบแทนขึ้นมา

โดยบริษัทที่รับความเสี่ยงอัตราดอกเบี้ยได้น้อยกว่า หรือ ให้ผลตอบแทนที่น้อยกว่า มักจะออกแบบประกันบำนาญที่เน้นการตลาดเพื่อตอบข้อโต้แย้งของประกันบำนาญ แทนเรื่องของผลตอบแทน เช่น..

- บางแบบเน้นที่.. มั่นใจได้ว่าจะไม่มีทางขาดทุนเบี้ยที่จ่ายแน่นอน หากอายุสั้น

- บางแบบเน้นที่.. หากจากไปก่อนครบสัญญา จะมีมรดกให้กว่า 8 เท่าของเงินบำนาญ

- บางแบบเน้นที่.. หากอยู่ครบสัญญาได้เงินก้อนกว่า 4 เท่าของเงินบำนาญงวดสุดท้าย

- บางแบบเน้นที่.. มีเงินคืนให้ระหว่างสัญญาก่อนเกษียณ ทั้งเงินคืนระหว่างปี หรือเงินบำเหน็จตอนเกษียณ

- บางแบบเน้นที่.. มีเงินบำนาญเพิ่มพิเศษให้ตามผลตอบแทนการลงทุนที่เสี่ยงมากขึ้น โดยเฉพาะหากเริ่มทำประกันบำนาญตั้งแต่อายุน้อย

- บางแบบเน้นที่.. มีความยืดหยุ่นให้เลือกได้ว่าจะจ่ายเบี้ยสั้นหรือจ่ายเบี้ยยาวจนถึงเกษียณ (ซึ่งระยะเวลาการจ่ายที่แตกต่างกันย่อมได้ผลตอบแทนที่แตกต่างกัน)

ด้วยคุณสมบัติพิเศษเหล่านี้ร่วมกับความซับซ้อนในการเปรียบเทียบ จึงเป็นสาเหตุสำคัญที่ทำให้ผู้ทำประกันบำนาญอาจเผลอหลุดออกจากจุดประสงค์การทำประกันบำนาญของตนเอง และอาจทำให้พลาดแบบประกันบำนาญบางตัวไปอย่างน่าเสียดาย

(ด้วยอัตราดอกเบี้ยนโยบายที่เปลี่ยนแปลงบ่อยครั้ง ทำให้แบบประกันบำนาญส่วนใหญ่มักมีอายุเปิดรับสมัครไม่ถึง 10 ปี ก็จำเป็นต้องปิดรับสมัครลง และเปิดแบบใหม่ที่สอดคล้องกับนโยบายดอกเบี้ยขึ้นมาแทน)

จากปัญหาความยากในการเปรียบเทียบแบบประกันบำนาญนี้เอง การใช้โปรแกรมคำนวณอย่าง Excel หรือ Google Sheet เข้าช่วยจึงเป็นสิ่งจำเป็นอย่างมาก

รวมถึงการเลือกประกันบำนาญไม่ใช่เพียงแค่ทราบว่าแบบประกันบำนาญใดให้ผลตอบแทนที่ดีที่สุดเท่านั้น แต่ยังต้องให้ตอบโจทย์การวางแผนเกษียณ เพื่อสามารถใช้ประกันบำนาญ วางแผนค่าใช้จ่ายส่วน NEEDs กับ เบี้ยประกันสุขภาพ ตอนเกษียณ ได้

จึงจะจำเป็นต้องเลือกแบบประกันบำนาญที่ตอบโจทย์วางแผนเกษียณต่อไปนี้ได้

1. เปรียบเทียบประกันบำนาญแต่ละแบบ หากต้องการเงินบำนาญ เดือนละ XX,XXX บ. เท่ากัน แบบใดจะให้บำนาญนานที่สุด และใช้เบี้ยน้อยที่สุด

2. เปรียบเทียบประกันบำนาญแต่ละแบบ หากต้องจ่ายเบี้ย ปีละ XXX,XXX บ. เท่ากัน แบบใดจะให้บำนาญมากที่สุด

3. เปรียบเทียบประกันบำนาญแต่ละแบบ หากต้องการนำมาช่วยจ่ายเบี้ยประกันสุขภาพที่เลือก ในสัดส่วนที่กำหนด ประกันบำนาญแบบใดจะประหยัดเบี้ยที่สุด

4. เปรียบเทียบประกันบำนาญแต่ละแบบ หากต้องกำหนดโจทย์ข้อ 1 ร่วมกับข้อ 3 หรือ ข้อ 2 ร่วมกับข้อ 3 ประกันบำนาญแบบใดจะมีเบี้ยน้อยที่สุด

ซึ่งโจทย์ทั้ง 4 ข้อนี้ จะช่วยให้สามารถคัดเลือกแบบประกันบำนาญได้ชัดเจนขึ้นอย่างมาก และมากกว่าวิธีการเปรียบเทียบประกันบำนาญโดยปกติแบบในปัจจุบัน

ที่ผู้สมัครทำประกันติดต่อตัวแทนเพื่อขอใบเสนอเบี้ยประกัน แล้วนำใบเสนอเบี้ยแบบประกันบำนาญกว่า 10 แบบ มาเปรียบเทียบและคำนวณตามโจทย์ดังกล่าวเอง ซึ่งหากมีการเปลี่ยนทุนประกันหรือเบี้ยที่ต้องการจ่ายก็จะต้องมาขอใบเสนอเบี้ยใหม่อีกครั้ง สุดท้ายจึงต้องใช้เวลาหลายวันในการรวบรวมข้อมูลที่พร้อมคำนวณเปรียบเทียบแบบประกันบำนาญเองได้

จากปัญหาทั้งหมดที่กล่าวมา ทาง Release your Risk จึงได้พัฒนาเครื่องมือใน Google Sheet เพื่อคำนวณเปรียบเทียบแบบประกันบำนาญขึ้นมา พร้อมนำข้อมูลของแบบประกันบำนาญต่าง ๆ มาใส่ในเครื่องมือนี้ รวมไปถึงเบี้ยประกันบำนาญ และเบี้ยประกันสุขภาพแบบต่าง ๆ

เพื่อท่านสามารถเปรียบเทียบประกันบำนาญตามโจทย์ 4 ข้อหลักนี้ได้อย่างรวดเร็ว เพียงแค่คลิกเลือก ทั้งยังสามารถคีย์ข้อมูลแบบประกันบำนาญ และประกันสุขภาพที่ต้องการเพิ่มเองได้อีกด้วย

โดยคุณสมบัติและวิธีการทำงานทั้งหมดของเครื่องมือเปรียบเทียบประกันบำนาญจะมีรายละเอียดดังต่อไปนี้...

วิธีเลือกแบบประกันบำนาญผ่านเครื่องมือคำนวณ

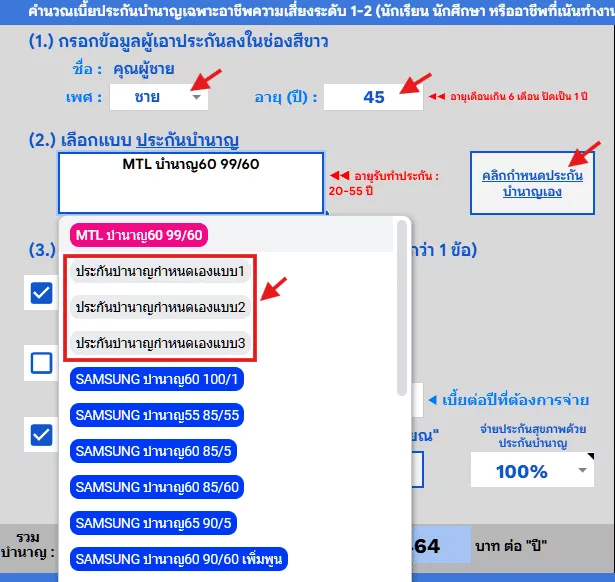

1. ระบุ : เพศ อายุ เลือกแบบประกันบำนาญ

ส่วนนี้ สำหรับตั้งค่า "เพศ" "อายุ" ของผู้จะทำประกันบำนาญ และสำหรับทำการเลือกแบบประกันบำนาญที่ต้องการ โดยปัจจุบันจะมีของ AIA BLA MTL PHILLIP RABBIT SAMSUNG ซึ่งตัวเลขหลังคำว่า บำนาญ เช่น บำนาญ60 จะหมายถึงเริ่มรับบำนาญตั้งแต่อายุ 60 ปี

อย่างไรก็ตามหากแบบประกันบำนาญที่ต้องการ ไม่ปรากฏให้เลือก จะยังสามารถเลือก "ประกันบำนาญแบบกำหนดเองแบบ 1-3" ได้ จากนั้นคลิกที่ปุ่ม "คลิกกำหนดประกันบำนาญเอง"

2. ระบุ : แบบประกันบำนาญที่กำหนดเอง (หากไม่มีแบบประกันบำนาญที่ต้องการให้เลือก)

หน้านี้ สำหรับตั้งค่าของประกันบำนาญที่ต้องการเอง โดยจะต้องได้ข้อมูลจากใบเสนอเบี้ยของ "เพศ" "อายุ" และข้อมูลอย่างน้อยในข้อ 1-7 และ สามารถเลือกกรอกข้อมูลได้ทั้งหมด 3 แบบประกันบำนาญ (ไม่จำเป็นต้องกรอกข้อมูลทุกแบบ) เมื่อกรอกเรียบร้อย ให้ทำการคลิกที่ปุ่ม "คลิกกลับไปหน้าคำนวณเบี้ย" เพื่อทำขั้นตอนต่อไป

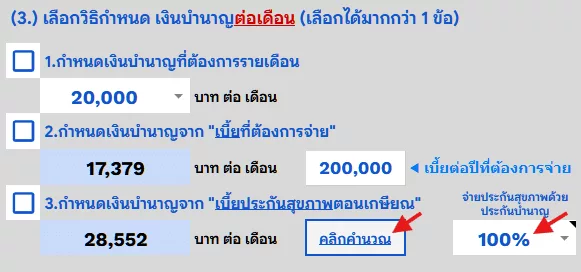

วิธีเลือกบำนาญต่อเดือนที่ต้องการผ่านเครื่องมือคำนวณ

ส่วนนี้จะสามารถพิมพ์หรือเลือกเงินบำนาญต่อเดือนที่ต้องการลงในช่องที่ลูกกศรสีแดงชี้

วิธีเลือกเบี้ยต่อปีที่ต้องการจ่ายผ่านเครื่องมือคำนวณ

ส่วนนี้จะสามารถกรอกเงินที่ต้องการจ่ายเบี้ยประกันบำนาญต่อปีที่ต้องการ เพื่อคำนวณว่าจะได้เงินบำนาญต่อเดือนเท่าใด

วิธีเลือกประกันสุขภาพที่จะใช้ประกันบำนาญจ่ายเบี้ยผ่านเครื่องมือคำนวณ

1. ระบุ : สัดส่วนที่บำนาญจะช่วยจ่ายเบี้ยสุขภาพ

ส่วนนี้จะต้องเลือกก่อนว่าจะเงินบำนาญจากประกันบำนาญมาช่วยจ่ายเบี้ยประกันสุขภาพกี่ % (หากมีการวางแผนนำกองทุนรวมมาช่วยจ่ายเบี้ยประกันสุขภาพด้วย) เมื่อเลือก % ได้เรียบร้อยจึงกดปุ่ม คลิกคำนวณ เพื่อไปยังหน้าเลือกประกันสุขภาพ

สามารถพิจารณาสัดส่วนของประกันบำนาญที่เหมาะสมในการช่วยจ่ายเบี้ยประกันสุขภาพร่วมกับกองทุนรวมได้ที่ บทความการวางแผนเกษียณส่วนเบี้ยประกันสุขภาพ

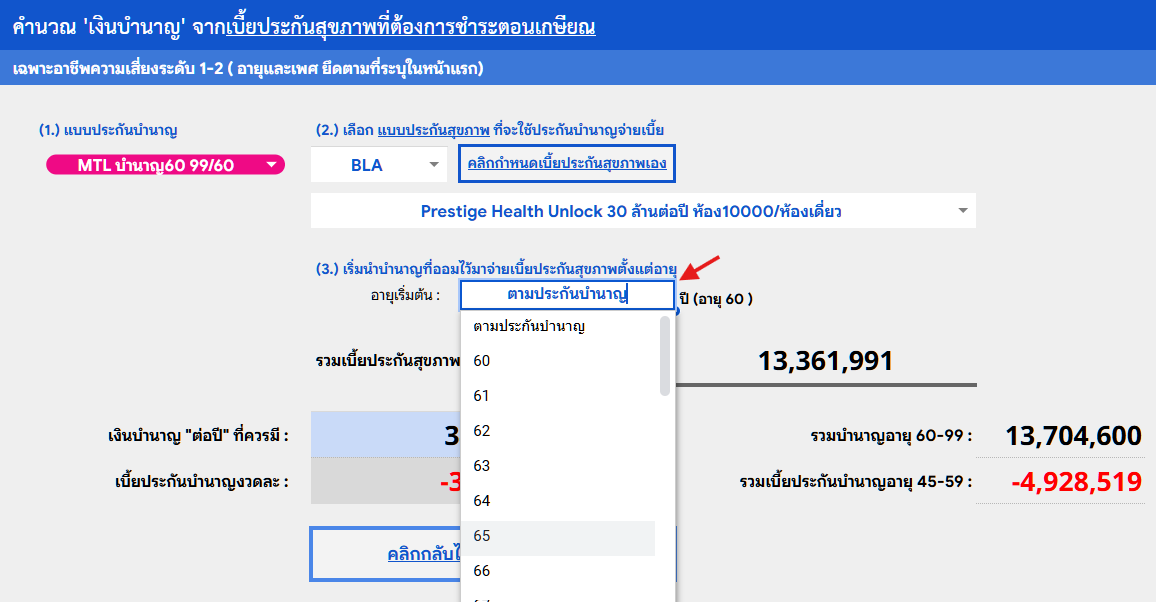

2. ระบุ : เลือกแบบประกันสุขภาพที่มีในเครื่องมือ

ในหน้านี้จะสามารถเลือกแบบประกันสุขภาพที่ต้องการ ผ่านการเลือก "บริษัทประกัน" และ "แบบประกันสุขภาพ" ที่ต้องการ

อย่างไรก็ตามหากแบบประกันสุขภาพที่ต้องการ ไม่ปรากฏให้เลือกจะสามารถทำตามขั้นตอนถัดไป เพื่อกำหนดแบบประกันสุขภาพเองได้

3. ระบุ : เลือกแบบประกันสุขภาพแบบกำหนดเอง (หากไม่มีแบบประกันสุขภาพที่ต้องการให้เลือก)

ในกรณีที่ไม่มีแบบประกันสุขภาพให้เลือก หรือ มีการวางแผนว่าจะมีการเปลี่ยนแผนประกันสุขภาพในอายุที่กำหนด (ซึ่งตารางเบี้ยจะแตกต่างไปจากเลือกแผนเดียวตลอดชีพ) จะสามารถเลือกไปที่ "CUSTOM" และคลิกปุ่ม "คลิกกำหนดเบี้ยประกันสุขภาพเอง" โดยจะสามารถกำหนดเองได้ถึง 3 แบบด้วยกัน

4. ระบุ : เบี้ยประกันสุขภาพแบบกำหนดเองตามต้องการ

นอกจากที่จะกำหนดเบี้ยประกันสุขภาพได้เองดังคอลัมป์ "ประกันสุขกำหนดเองแบบ1" แล้ว จะสามารถเลือกแบบประกันสุขภาพ 2 แผนที่ต้องการเปลี่ยนแผนในอายุที่ต้องการ และ Copy เบี้ยมาใช้ได้ เช่น ประกันสุขภาพเองแบบ2 ตอนอายุก่อน 64 ปี จะ Copy เบี้ยของประกันสุขภาพแผนหนึ่งมาใช้ และเมื่ออายุ 64 ปีเป็นต้นไป จะ Copy เบี้ยประกันสุขภาพแผนสองมาใช้

เมื่อได้กรอกข้อมูลเบี้ยประกันสุขภาพที่กำหนดเองเรียบร้อย จะสามารถคลิกที่ปุ่ม "คลิกกลับหน้าประกันสุขภาพ" เพื่อไปกำหนดค่าที่ต้องการต่อได้

5. ระบุ : อายุเริ่มต้นที่นำบำนาญจ่ายเบี้ยสุขภาพ

สามารถเปลี่ยนอายุเริ่มต้นที่จะนำบำนาญมาจ่ายเบี้ยสุขภาพได้ ทำให้แม้ตามแบบประกันบำนาญจะเริ่มรับบำนาญที่อายุ 60 ปี แต่จะเกษียณจริงที่อายุ 65 ปี จึงยังสามารถจ่ายเบี้ยสุขภาพอายุ 60-64 เองได้ แล้วจึงค่อยนำบำนาญที่ได้รับมาตั้งแต่อายุ 60-65 ปี มาเริ่มจ่ายเบี้ยประกันสุขภาพตั้งแต่อายุ 65 ปีเป็นต้นไปได้

โดยเมื่อคำนวณเงินบำนาญต่อปีที่ควรมีไว้จ่ายเบี้ยประกันสุขภาพเรียบร้อย จะสามารถคลิกปุ่ม "คลิกกลับไปหน้าคำนวณเบี้ย" เพื่อเข้าสู่ขั้นตอนเลือกโจทย์ที่จะใช้เปรียบเทียบประกันบำนาญต่อไป

วิธีเลือกโจทย์ที่ต้องการคำนวณเปรียบเทียบ ของเครื่องมือคำนวณ

จะสามารถติ๊กเลือกได้ว่า จะนำเงินบำนาญต่อเดือนที่ได้จากโจทย์ข้อใด มาใช้ในการคำนวณหาเบี้ยประกันรวมที่ต้องจ่ายของแบบประกันนี้

ในตัวอย่างนี้จะเลือก บำนาญต่อเดือนที่ต้องการเดือนละ 20,000 บ. ร่วมกับบำนาญเดือนละ 27,372 บ. ที่จะนำมาช่วยจ่ายเบี้ยประกันสุขภาพที่สัดส่วน 100% ของเบี้ยแบบประกันสุขภาพที่เลือก ตั้งแต่อายุ 60 - 98 ปี

การแสดงเบี้ยรวมและผลตอบแทน ของเครื่องมือคำนวณ

1. สรุปข้อมูลแบบประกันบำนาญ

ภายหลังจากที่กำหนดโจทย์เรียบร้อย จะสามารถทำการพิจารณาแบบประกันบำนาญที่เลือก ในแง่มุม เบี้ยกับจำนวนปีที่ต้องจ่าย บำนาญที่ได้ตลอดทั้งสัญญา ระยะเวลาที่บำนาญสะสมจะเกินเบี้ยที่จ่ายไป และอัตราผลตอบแทนต่อปี (IRR) ทั้งแบบไม่มีเงินคืนภาษีและมี รวมถึงเทียบกับดอกเบี้ยธนาคารที่ต้องถูกหักภาษี ในขณะที่ประกันบำนาญไม่ถูกหักภาษี

สรุปผลตัวอย่างที่ 1 :

- แสดงผลลัพธ์ของ แบบประกันบำนาญชายอายุ 45 ปี ที่จ่ายเบี้ยถึงอายุครบ 60 ปี รับบำนาญอายุ 60 - 99 ปี

- ได้ทุนประกันที่ 4,855,200 บ. โดยแบบประกันนี้ต้องมีการแถลงสุขภาพและอาจถูกขอตรวจสุขภาพได้หากทุนประกันสูงถึงเกณฑ์ตามระเบียบ เนื่องจากจะคุ้มครองชีวิตก่อนรับบำนาญที่ทุนประกันที่สูงกว่าเบี้ยที่จ่ายปีแรกในทันที

- เงินบำนาญต่อปีที่จะได้คือ 582,624 บ. โดยระหว่างรับำบนาญหากอายุสั้น แบบประกันนี้จะการันตีจ่ายบำนาญที่ 10 ปี (ตามตารางมูลค่าเงินปัจจุบัน) ทั้งนี้จะใช้เวลา 15 ปีที่บำนาญสะสมที่ได้จะเกินเบี้ยทั้งหมดที่จ่ายไป

- เบี้ยประกันบำนาญต่อปีอยู่ที่ 558,736 บ. จ่าย 15 ปี รวมเบี้ยทั้งหมดจำนวน 8,381,046 บ. แต่จะได้เงินบำนาญรวมทั้งหมดหากอายุยืนถึงอายุ 99 ปี ที่ 23,304,960 บ. คิดเป็น IRR ที่ 4.14% โดยไม่นับเงินคืนภาษีตามฐานภาษีที่เลือก

- แบบประกันนี้ไม่ได้ควบประกันชีวิตหรือควบประกันสะสมทรัพย์ เบี้ยที่จ่ายจึงสามารถลดหย่อนภาษีได้สูงสุดที่ 300,000 บ.

เมื่อพิจารณาแบบประกันบำนาญที่เลือกเรียบร้อย จะสามารถทำการเปลี่ยนแบบประกันบำนาญเป็นแบบอื่นได้ เพื่อเปรียบเทียบผลลัพธ์ที่ได้มีความแตกต่างกันอย่างไรในโจทย์แบบเดียวกัน

2. เปรียบเทียบแบบประกันบำนาญ

ทำการเปลี่ยนประกันบำนาญมาเป็นแบบจ่ายเบี้ย 1 ครั้ง เริ่มรับบำนาญอายุ 60-100 ปี

3. ปรับอายุสุดท้ายที่รับบำนาญให้เท่ากันได้

เพื่อให้สามารถทำการเปรียบเทียบประกันบำนาญที่จ่ายบำนาญได้ยาว (ถึงอายุ 100) กับแบบจ่ายบำนาญได้สั้น (ถึงอายุ 85-99 ปี) ได้อย่างยุติธรรม จะสามารถลดอายุสุดท้ายที่จะรับบำนาญจากอายุ 100 ปีตามที่แบบประกันบำนาญให้ มาเป็นอายุที่ต้องการได้ เช่น อายุ 99 ปีดังรูป สำหรับการเปรียบเทียบกับตัวอย่างที่ 1

สรุปผลตัวอย่างที่ 2 :

- แสดงผลลัพธ์ของ แบบประกันบำนาญชายอายุ 45 ปี ที่จ่ายเบี้ย 1 ครั้ง รับบำนาญอายุ 60 - 100 ปี (แต่ปรับเป็นรับบำนาญถึงอายุ 99 ปี เพื่อสำหรับการเปรียบเทียบกับแบบประกันบำนาญในตัวอย่างที่ 1)

- ได้ทุนประกันที่ 4,855,200 บ. โดยแบบประกันนี้ไม่ต้องมีการแถลงสุขภาพ เนื่องจากจะคุ้มครองชีวิตก่อนรับบำนาญที่ 110% ของเบี้ยประกันสะสมที่จ่ายไปเท่านั้น

- เงินบำนาญต่อปีที่จะได้คือ 582,624 บ. โดยระหว่างรับบำนาญหากอายุสั้น แบบประกันนี้จะคืนเงินที่มากที่สุดระหว่าง เงินการันตีจ่ายบำนาญที่ 15 ปี (ตามตารางมูลค่าเงินปัจจุบัน) หรือ เงินเบี้ยประกันทั้งหมดหักด้วยบำนาญที่จ่ายไปแล้ว ทั้งนี้จะใช้เวลา 12 ปีที่บำนาญสะสมที่ได้จะเกินเบี้ยทั้งหมดที่จ่ายไป

- จ่ายเบี้ย 1 ปี รวมเบี้ยทั้งหมดจำนวน 6,676,527 บ. แต่จะได้เงินบำนาญรวมทั้งหมดหากอายุยืนถึงอายุ 99 ปี ที่ 23,304,960 บ. คิดเป็น IRR ที่ 3.99% โดยไม่นับเงินคืนภาษีตามฐานภาษีที่เลือก

- แบบประกันนี้ไม่ได้ควบประกันชีวิตหรือควบประกันสะสมทรัพย์ เบี้ยที่จ่ายจึงสามารถลดหย่อนภาษีได้สูงสุดที่ 300,000 บ.

บางแบบประกันบำนาญ อาจจะต้องการพิจารณารายละเอียดตามระยะเวลาที่ชัดเจนมากยิ่งขึ้นกว่าเพียงข้อมูลสรุป จะสามารถคลิกปุ่ม "คลิกดูตาราง" เพื่อการพิจารณาที่ละเอียดมากยิ่งขึ้น ดังในขั้นตอนถัดไป

การแสดงผลผ่านตารางและกราฟ ของเครื่องมือคำนวณ

ในส่วนนี้จะทำให้เห็นภาพชัดเจนมากขึ้น และสามารถนำรายละเอียดนี้มาเปรียบเทียบระหว่างแบบประกันบำนาญที่ต้องการได้ ดังการเปรียบเทียบแบบประกันบำนาญ 2 ตัวอย่างต่อไปนี้

ตัวอย่างที่ 1 : แบบประกันบำนาญจ่ายเบี้ยถึงอายุครบ 60 ปี รับบำนาญอายุ 60-99 ปี โดยมีกราฟสีน้ำเงินตัดกับกราฟสีแดง แสดงจุดที่เงินบำนาญกับเงินคืนสะสมเกินเบี้ยทั้งหมดที่จ่ายไปตอนอายุ 72 ปี และกราฟสีเหลืองแสดงบำนาญคงเหลือสะสมหลังการนำไปจ่ายเบี้ยประกันสุขภาพและจ่ายบำนาญแต่ละปี (เบี้ยสุขภาพงวดสุดท้ายที่อายุ 98 ปี แต่รับบำนาญถึงอายุ 99 ปี)

ตัวอย่างที่ 2 : แบบประกันบำนาญจ่ายเบี้ย 1 ครั้ง รับบำนาญอายุ 60-100 ปี (แต่กำหนดเองให้ถึงอายุ 99 ปี) โดยมีกราฟสีน้ำเงินตัดกับกราฟสีแดง แสดงจุดที่เงินบำนาญกับเงินคืนสะสมเกินเบี้ยทั้งหมดที่จ่ายไปตอนอายุ 71 ปี และกราฟสีเหลืองแสดงบำนาญคงเหลือสะสมหลังการนำไปจ่ายเบี้ยประกันสุขภาพและจ่ายบำนาญแต่ละปี (เบี้ยสุขภาพงวดสุดท้ายที่อายุ 98 ปี แต่รับบำนาญถึงอายุ 99 ปี)

จากทั้ง 2 ตัวอย่างนี้ ผลลัพธ์สุดท้ายที่ได้ตอนอายุ 99 ปี มีความใกล้เคียงกัน โดยแบบประกันบำนาญในตัวอย่างที่ 1 จะต้องจ่ายเบี้ยสูงกว่าแบบประกันบำนาญตัวอย่างที่ 2 ถึง 1,704,519 บ.

แต่ตัวอย่างที่ 1 ก็จะได้รับเงินคืนภาษีกลับมาถึง 900,000 บ. เมื่อฐานภาษีอยู่ที่ 20% ในขณะที่ตัวอย่างที่ 2 ในเงินคืนภาษีกลับมาที่ 60,000 บ. เท่านั้น

ซึ่งหากฐานภาษีสูงถึง 35% เงินคืนภาษีที่ได้จะสูงถึง 1,575,000 บ. ทำให้ส่วนต่างเบี้ยรวมเงินคืนภาษีระหว่างทั้ง 2 ตัวอย่างจะแตกต่างกันที่ 189,519 บ. แต่ไม่ต้องจ่ายเงินก้อนในครั้งเดียวแบบตัวอย่างที่ 2

ตัวอย่างทั้ง 2 นี้ จึงทำให้เห็นวิธีการเปรียบเทียบประกันบำนาญในระดับตารางแจ้งรายละเอียดที่มากขึ้น ซึ่งจะเหมาะอย่างมากกับประกันบำนาญที่ให้บำนาญแบบทยอยเพิ่มขึ้นทุกปี ทุก 5 ปี หรือ ทุก 10 ปี

สรุปสิ่งที่ เครื่องมือคำนวณประกันบำนาญ สามารถทำได้

สรุปความสามารถของเครื่องมือคำนวณประกันบำนาญ เพื่อช่วยให้คุณได้ประกันบำนาญที่ตรงกับความต้องการที่สุด และประหยัดค่าเบี้ยประกันบำนาญให้ได้มากที่สุด ดังต่อไปนี้

แสดงผลลัพธ์การคำนวณแบบประกันบำนาญที่เลือก

- เบี้ยต่อปี จำนวนปีชำระเบี้ย เบี้ยรวมทั้งสัญญา

- บำนาญที่ได้รับต่อปี บำนาญที่ได้รับทั้งสัญญา

- ระยะเวลาที่บำนาญที่ได้รับสะสมเกินเบี้ยรวมทั้งสัญญา ทั้งแบบปกติ และแบบรวมเงินคืนตามฐานภาษี

- ผลตอบแทน IRR ต่อปี ทั้งแบบปกติ แบบรวมเงินคืนตามฐานภาษี และแบบเทียบกับดอกเบี้ย

- รูปแบบการได้เงินคืนหากจากไปก่อนรับบำนาญหรือจากไปช่วงรับบำนาญ

- การปรับอายุสุดท้ายที่ต้องการได้รับบำนาญ เพื่อเปรียบเทียบแบบประกันบำนาญที่รับบำนาญจนถึงอายุ 99 หรือ 100 ปี กับแบบประกันบำนาญที่รับบำนาญจนถึงอายุ 85 หรือ 90 ปีได้

- กราฟและตารางรายละเอียดแต่ละปี ที่ชำระเบี้ย ที่ได้รับเงิน และแต่ละปีที่ได้รับบำนาญ

- กราฟและตารางตารางรายละเอียด เมื่อนำบำนาญไปชำระเบี้ยประกันสุขภาพ

ช่วยประหยัดเวลา : ในการได้ข้อมูลเปรียบเทียบแต่ละประกันบำนาญที่ครบถ้วน เห็นภาพชัดเจน ได้หลายชั่วโมงจนถึงหลายวัน เมื่อเทียบกับหากต้องทยอยขอข้อมูลจากตัวแทนทีละแบบประกันบำนาญ และมาทำการผูกสูตรเพื่อคำนวณเปรียบเทียบเอง

วิธีคำนวณแบบ A ให้ได้บำนาญที่ต้องการ

- มีประกันบำนาญให้เลือกคำนวณกว่า 35 แผน

- หากไม่มีแบบประกันบำนาญที่ต้องการ สามารถใส่ข้อมูลแบบประกันบำนาญเองได้

- คำนวณผลลัพธ์แบบประกันบำนาญ จากบำนาญต่อเดือนที่ต้องการ (ค่าใช้จ่าย NEEDs)

- คำนวณผลลัพธ์แบบประกันบำนาญ จากเบี้ยต่อปีที่ต้องการจ่าย (เน้นลดหย่อนภาษี)

ช่วยประหยัดเบี้ยประกันบำนาญ : ได้กว่า 1,000,000 บ. ขึ้นไป โดยเฉพาะหากเน้นคัดเลือกแบบประกันบำนาญที่ให้ผลตอบแทนได้สูงสุดในปัจจุบัน หรือ ให้บำนาญได้มากที่สุดโดยจ่ายเบี้ยประกันบำนาญน้อยที่สุดในกรอบของสิทธิลดหย่อนภาษี

วิธีคำนวณแบบ B ให้ได้บำนาญสำหรับประกันสุขภาพที่ต้องการ

- มีประกันบำนาญให้เลือกคำนวณร่วมกว่า 35 แผน และประกันสุขภาพกว่า 174 แผน

- หากไม่มีแบบประกันสุขภาพที่ต้องการ สามารถใส่ข้อมูลประกันสุขภาพเองได้

- คำนวณผลลัพธ์แบบประกันบำนาญ จากแบบประกันสุขภาพที่ต้องการ

- ปรับสัดส่วน % ของเบี้ยประกันสุขภาพที่จะนำประกันบำนาญไปช่วยจ่ายเบี้ยได้ (โดยเฉพาะในกรณ๊ที่เน้นใช้กองทุนรวมจ่ายเบี้ยประกันสุขภาพเป็นหลัก)

- ปรับปีที่เริ่มต้นนำบำนาญที่สะสมไว้มาจ่ายเบี้ยประกันสุขภาพได้เอง

ช่วยประหยัดเบี้ยประกันสุขภาพ : ได้กว่า 5,000,000 บ. ขึ้นไป โดยเฉพาะหากเน้นที่ประกันสุขภาพเหมาจ่ายที่ครอบคลุมถึงอนาคต ร่วมกับแบบประกันบำนาญที่ให้ผลตอบแทนสูงสุดในปัจจุบัน

วิธีคำนวณแบบ A+B ร่วมกัน

- สามารถเลือกได้ว่าจะคำนวณผลลัพธ์ประกันบำนาญด้วยวิธี A หรือ B ก่อน เพื่อทยอยซื้อประกันบำนาญสะสมให้ได้ทีละเป้าหมาย

- หรือ สามารถคำนวณผลลัพธ์ทั้งวิธี A และ B รวมกัน เพื่อให้ได้เบี้ยที่ต้องชำระต่อปีควรเป็นเท่าใด หากต้องการให้เป้าหมายสำเร็จพร้อม ๆ กัน

- เช่น ชายอายุ 40 ปี ต้องการบำนาญ 60-99 ปี ปีละ 480,000 บ. และบำนาญครอบคลุมเบี้ยประกันสุขภาพเหมาจ่าย 30 ล้านบาท ค่าห้องเดี่ยวมาตรฐาน ปกติต้องใช้เงินรวมกันสูงถึง 33,727,584 บ. แต่เบี้ยประกันบำนาญรวมของแบบที่น้อยที่สุดจะอยู่ที่ 8,059,157 บ. เท่านั้น

ช่วยประหยัดเงิน : ได้สูงถึงหลัก 10,000,000 บ. ขึ้นไปได้ หากเน้นเรื่องการวางแผนเกษียณอย่างจริงจึง โดยใช้ประกันบำนาญที่ให้ผลตอบแทนสูง เพื่อให้ได้บำนาญครอบคลุมทั้งค่าใช้จ่าย NEEDs และ เบี้ยประกันสุขภาพตอนเกษียณ

โดยสรุปแล้ว ทั้งความเคล็ดลับความรู้ และ เครื่องมือคำนวณประกันบำนาญ จะสามารถช่วยให้ท่าน

- ประหยัดเงินได้ตั้งแต่ 1 ล้านบาทขึ้นไปในกรอบของสิทธิลดหย่อนภาษี และ

- ประหยัดได้กว่า 5 ล้านบาทในแง่ของเบี้ยประกันสุขภาพ รวมถึง

- ประหยัดได้ถึง 10 ล้านบาทขึ้นไปในแง่ของการวางแผนเกษียณส่วน NEEDs

ท่านคิดว่าค่าตัวของเคล็ดความรู้กับเครื่องมือคำนวณประกันบำนาญนี้ควรอยู่ที่เท่าใด ควรที่จะเป็น 1 แสนบาท (10% ของเงินขั้นต่ำที่ช่วยประหยัดได้) หรือควรจะเป็นที่ 1 หมื่นบาท (1% ของเงินขั้นต่ำที่ช่วยประหยัดได้)

แน่นอนว่าหากพิจารณาจากมูลค่าเงินที่เครื่องมือนี้ช่วยประหยัดได้แล้ว ราคาประมาณหลักหมื่นถึงหลักแสนบาทนี้ จะไม่ได้ถือว่าสูงจนเกินไปนัก

อย่างไรก็ตามทาง Release your Risk ไม่ได้ต้องการตั้งราคาในระดับนั้น เพราะต้องการให้เครื่องมือคำนวณนี้เข้าถึงได้ง่ายในวงกว้าง แต่ในขณะเดียวกันก็ยังต้องเป็นราคาที่ทำให้ทาง Release your Risk เอง ยังคงสามารถพัฒนาและอัพเดทเครื่องมือนี้ต่อไปได้

ดังนั้นทาง Release your Risk จึงตัดสินใจที่จะให้ราคาของเครื่องมือนี้อยู่ที่เพียง 0.1% ของเงินขั้นต่ำที่ควรช่วยประหยัดได้เท่านั้น ซึ่งเป็นราคาที่ทำให้ความรู้กับเครื่องมือคำนวณนี้สร้างผลลัพธ์ที่มากกว่าค่าตัวได้ถึงกว่า 100 เท่าขึ้นไป

หรือก็คือ ค่าตัวประมาณอยู่ที่หลักพันไม่ถึงหลักหมื่น ซึ่งจะเป็นราคาที่ใกล้เคียงกับคอร์สออนไลน์ด้านการวางแผนเกษียณอย่างในคอร์สออนไลน์เว็บ Skilllane (ส่วนใหญ่จะเน้นไปที่ด้านการลงทุนเป็นหลักมากกว่าการบูรณาการเครื่องมือการเงินลดหย่อนภาษีให้ทำงานร่วมกัน)

และที่สำคัญ ทางเราจะทำกลับกันกับทาง Skilllane คือ หากเป็นด้านความรู้ทางเราจะยังไม่ได้คิดราคาใด ๆ โดยพร้อมให้ความรู้รวมถึงเคล็ดลับการใช้งานของแต่ละเครื่องมือการเงินลดหย่อนภาษีแบบเจาะลึกสำหรับการวางแผนเกษียณผ่านเว็บไซต์อย่างเต็มที่

เพราะเราเชื่อว่าความรู้เหล่านี้จะมีราคาขึ้นมาได้ ก็ต่อเมื่อผู้ที่ได้รับความรู้เริ่มนำมาปฏิบัติจริงเท่านั้น ซึ่งการจะเริ่มปฏิบัตจริงได้หากเป็นคอร์สที่ให้เพียงความรู้ ก็จะยังมี GAP ช่องวางอีกมาก กว่าที่จะลงมือทำตามได้ โดยเฉพาะในด้านการคำนวณและการเข้าถึงข้อมูลผลิตภัณฑ์

ทำให้เป็นเหตุผลสำคัญที่ทางเราได้พัฒนาเครื่องมือคำนวณนี้ขึ้นมาพร้อมกับการให้ความรู้ควบคู่กันไป โดยจะเริ่มคิดค่าตัวทั้งค่าเคล็ดลับความรู้และค่าเครื่องมือคำนวณ เมื่อท่านตัดสินใจที่จะเริ่มลงมือนำความรู้ที่ได้มาคำนวณเพื่อลงมือปฏิบัติจริงแล้วเท่านั้น

และนี้คือค่าตัวทั้งของความรู้และเครื่องมือคำนวณที่ถูกแบ่งออกเป็น 3 รูปแบบ ตามความต้องการในการใช้งาน ดังต่อไปนี้

Type A

ได้สิทธิ์เข้าถึงไฟล์คำนวณส่วนประกันบำนาญ

2,500

บาท

ข้อมูลผลลัพธ์การคำนวณ

คำนวณแบบประกันบำนาญที่เลือก

อัพเกรดเป็น Type A+B เพียง 1,790 บ.

ฟรี เมื่อให้เราเป็นตัวแทน

ประกันชีวิตตลอดชีพทุนประกัน 5 แสนบาทขึ้นไป

หรือ

ประกันโรคร้ายเบี้ยคงที่ทุนประกัน 5 แสนบาทขึ้นไป

หรือ

ประกันชีวิตชั่วเวลาทุนประกัน 2.5 ล้านบาทขึ้นไป

Type B

ได้สิทธิ์เข้าถึงไฟล์คำนวณส่วนเบี้ยสุขภาพ

2,500

บาท

ข้อมูลผลลัพธ์การคำนวณ

คำนวณบำนาญสำหรับประกันสุขภาพที่เลือก

อัพเกรดเป็น Type A+B เพียง 1,790 บ.

ฟรี เมื่อให้เราเป็นตัวแทน

ประกันสุขภาพเหมาจ่ายเบี้ยประกัน 1 หมื่นบาทขึ้นไป

คุ้มค่าที่สุด

A+B

ได้สิทธิเข้าถึงไฟล์คำนวณทุกส่วน

5,000

3990

บาท

ข้อมูลผลลัพธ์การคำนวณ

คำนวณแบบประกันบำนาญที่เลือก

คำนวณบำนาญสำหรับประกันสุขภาพที่เลือก

เลือกวิธีคำนวณ Type A กับ B ทั้งแยกและรวมกัน

BONUS พิเศษ มูลค่า 10,000 บ.

ฟรี เมื่อให้เราเป็นตัวแทน

ประกันที่ระบุทั้งใน Type A และ B

พิเศษ แม้ทางเราจะไม่ได้เป็นตัวแทน ประกันชีวิต BLA ประกันโรคร้ายแรงเบี้ยคงที่ BLA หรือ ประกันสุขภาพเหมาจ่าย BLA ให้กับท่าน แต่หากท่านได้สมัครเข้าใช้งานเครื่องมือคำนวณประกันบำนาญแล้ว และภายใน 30 วันท่านตัดสินใจทำประกันบำนาญโดยให้ทางเราเป็นผู้แนะนำ ทางเราจะทำการคืนค่าเครื่องมือคำนวณให้กับท่าน

**ทั้งนี้ค่าเครื่องมือที่คืนจะไม่เกินค่าคอมมิชชันทางการตลาดที่ทางเราได้รับใน 15-30 วัน ภายหลังกรมธรรม์อนุมัติ

หรือก็คือ ทางเราไม่ได้คิดค่าเครื่องมือคำนวณหากท่านทำประกันบำนาญผ่านทางเราที่เป็นผู้แนะนำ หรือก็คือ ท่านได้ทั้งเคล็ดความรู้กับเครื่องมือคำนวณแบบฟรีไม่มีค่าใช้จ่ายซึ่งเป็นสิทธิพิเศษเฉพาะผู้ทำประกันบำนาญผ่านทางเราเท่านั้น ที่ตัวแทนหรือผู้แนะนำท่านอื่น ๆ อาจไม่ได้มีบริการส่วนนี้ให้

และยังไม่หมดทางเรายังมีโบนัสพิเศษเพิ่มให้ด้วยทั้งท่านที่ทำประกันบำนาญผ่านทางเรา และแม้ไม่ได้ทำประกันบำนาญผ่านทางเรา

BONUS พิเศษ

สำหรับท่านที่สมัครหรือได้สิทธิเข้าใช้งาน Type A+B

- ส่วนลด! ค่าเครื่องมือคำนวณกองทุนบำนาญสำหรับเป็นค่าใช้จ่ายส่วน WANTs ตอนเกษียณ มูลค่า 5,000 บ.

- ปลดล็อค! ตารางเปรียบเทียบ IRR แต่ละอายุของแบบประกันบำนาญที่เลือก เพื่อง่ายต่อการสังเกตว่า ประกันบำนาญแบบใดควรรีบทำตั้งแต่อายุยังไม่มาก มูลค่า 2,000 บ.

- ปลดล็อค! ตารางบันทึกสรุปประกันบำนาญที่ทำสะสมไว้ เพื่อช่วยให้สามารถตรวจสอบและติดตามเป้าหมายของบำนาญ ได้สะดวกมากยิ่งขึ้น มูลค่า 1,000 บ.

- อัพเกรด! เวอร์ชันเมื่อมีการเพิ่มเติมฟีเจอร์ต่าง ๆ ตลอดชีพ มูลค่า 2,000 บ. (เฉพาะผู้สนใจสมัคร 100 ท่านแรก ที่ทางเราไม่ได้เป็นตัวแทนหรือผู้แนะนำประกันบำนาญ)

- รวมมูลค่า BONUS ทั้งหมด : 10,000 บ.

..อยู่ระหว่างการดำเนินการ..