วิธีการรับเงินบำนาญนั้นไม่ว่าจะเป็นแนวทางใด สิ่งที่ควรคำนึง คือ เมื่ออายุมากขึ้นอาจเกิดการตัดสินใจที่ผิดพลาดหรือโดนหลอกได้ โดยเฉพาะในกรณีการขายหน่วยลงทุนเพื่อนำมาใช้เป็นเงินบำนาญ

ซึ่งการจะตัดสินใจว่าจะขายกองทุนรวมเพื่อเป็นบำนาญต่อเดือนเท่าไรดีนั้น จะจำเป็นต้องเข้าใจถึงรูปแบบการใช้เงินตอนเกษียณให้เรียบร้อยก่อนดังต่อไปนี้

รูปแบบการใช้เงินบำนาญ NEEDS/WANTs

การใช้เงินบำนาญจะสามารถแบ่งออกได้เป็น 2 ส่วนใหญ่ คือ

Needs : จำเป็น ยืดหยุ่นได้ยาก เหมาะกับ ใช้ประกันบำนาญที่ต้องการความแน่นอน

Wants : เพิ่มความสะดวกสบาย ยืดหยุ่นตามเงินเฟ้อได้ง่ายเหมาะกับ ใช้กองทุนรวมที่มีความผันผวน

เมื่อแบ่งตามนี้ จะเห็นได้ว่าคำถามที่ตามมาคือ ควรเลือกประกันบำนาญแบบใด และ ควรนำเงินออกจากกองทุนรวมมาเป็นบำนาญอย่างไร

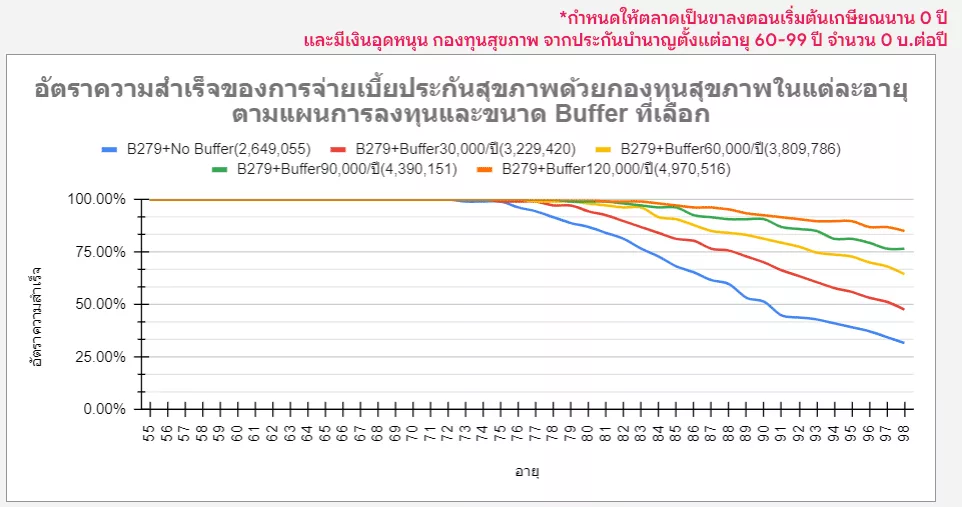

ซึ่งในบทความนี้จะเน้นบำนาญจากกองทุนรวมเป็นหลัก เพราะอัตราการอยู่รอด (อัตราความสำเร็จ) ของกองทุนรวมจะลดลงเรื่อย ๆ ตามอายุที่มากขึ้น (เช่น อายุ 90 ปี อัตราการอยู่รอดของกองทุนอาจน้อยกว่า 50% ได้)

ทำให้แนวทางหนึ่งในการแก้ไขปัญหาอัตราการอยู่รอด คือ การเผื่อเงินมากขึ้นจากที่คำนวณในตอนแรก เช่น จากรูปด้านล่าง (แผนเกษียณส่วนเบี้ยประกันสุขภาพ) จะแนะนำให้มีเงินก้อนเมื่อตอนเกษียณที่ 2,649,055 บ. ซึ่งถ้าต้องการอัตราการอยู่รอดมากขึ้น จะต้องเผื่อเงินมากขึ้นจากเดิมเป็น 3,229,420 บ. (ที่ค่าเบี้ยประกันสุขภาพเท่าเดิม) ดังในกราฟการอยู่รอดด้านล่างนี้

ดังนั้นหากพิจารณาในทางกลับกัน ถ้าต้องการให้อัตราการอยู่รอดของกองทุนมากขึ้น อีกทางคือ ต้องลดบำนาญที่จะใช้ลง เช่น จากที่คำนวณว่าจะใช้ บำนาญปีละ 120,000 บ. ในตอนใช้จริงอาจปรับลดให้เหลือปีละ 90,000 บ. แทนนั่นเอง

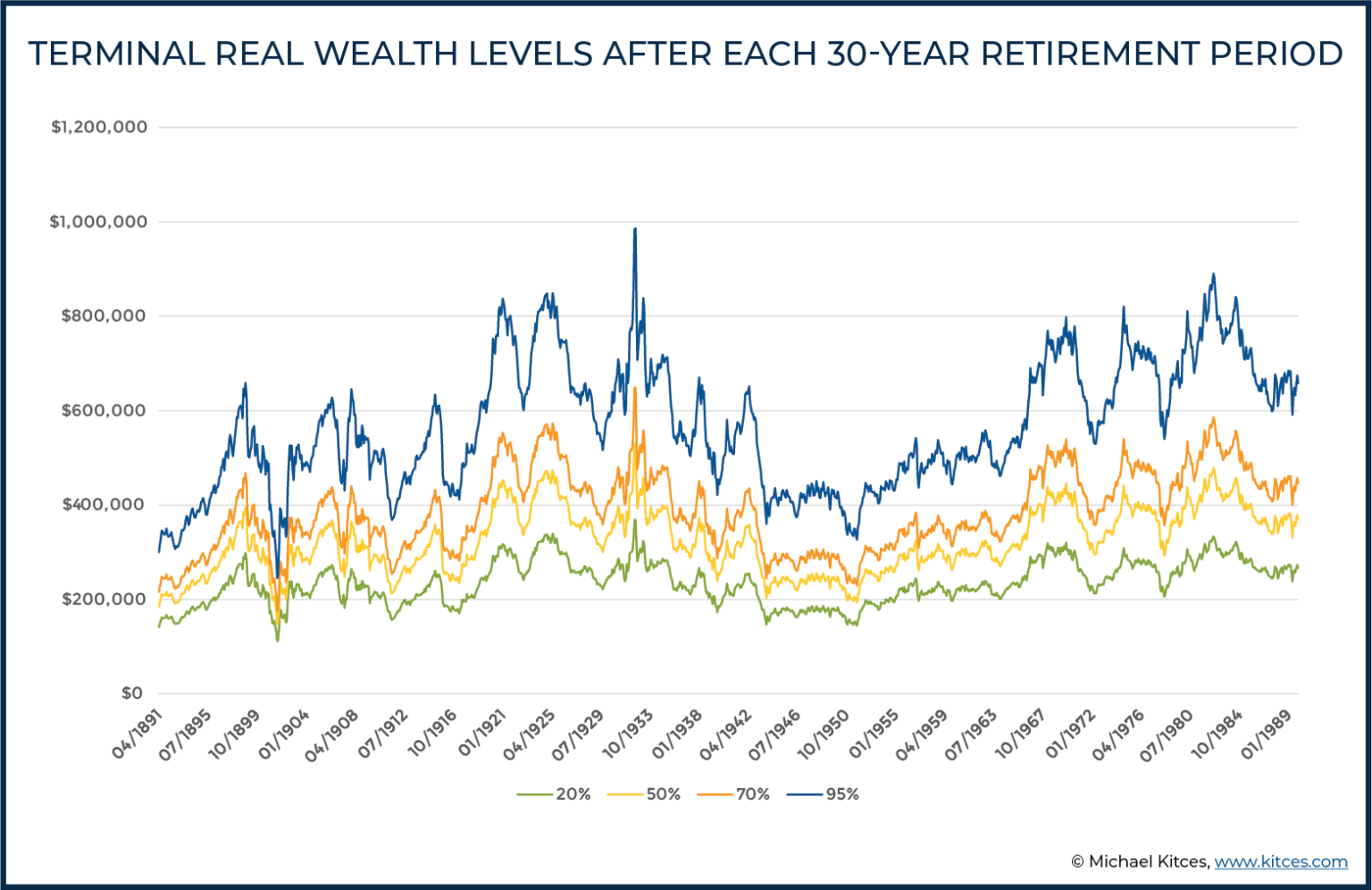

ซึ่งวิธีการปรับจำนวนเงินบำนาญขึ้นลงตามสถานการณ์ตลาด หรือ รับบำนาญไม่เท่ากันทุกปีนั้น ยังช่วยให้แม้อัตราการอยู่รอดของกองทุนรวมเพียง 50% แต่ก็ยังสามารถอยู่รอดได้ถึงอายุที่กำหนดได้ ดังตัวอย่างกราฟด้านล่างนี้

จากกราฟจะเป็นมูลค่าพอร์ตกองทุนตามอัตราการอยู่รอดแบบต่าง ๆ ตั้งแต่ 20% 50% 70% และ 95% ซึ่งแต่ละปีในทุกพอร์ตจะมีการให้เงินบำนาญที่แตกต่างกันไปในทุกปี เพื่อที่แต่ละพอร์ตจะยังสามารถคงอัตราความอยู่รอดของพอร์ตตนเองไว้เท่าเดิมได้

ซึ่งแน่นอนว่า พอร์ตที่มีอัตราความอยู่รอดสูง ก็จะยิ่งมีมูลค่าของพอร์ตที่มากขึ้นและมีโอกาสได้รับเงินบำนาญมากขึ้น ตามไปด้วย

อย่างไรก็ตาม แนวทางการปรับขึ้นลงของบำนาญตามสภาวะตลาดนั้น จะเหมาะกับเฉพาะแผนเกษียณที่มีประกันบำนาญรองรับค่าใช้จ่าย Needs อยู่เรียบร้อยแล้ว ทำให้การปรับลดบำนาญส่วน Wants ลงบางปีจะไม่ได้ส่งผลถึงคุณภาพชีวิตมากนัก

แต่ต้องยอมรับว่า การคำนวณบำนาญที่จะได้รับจากกองทุนใหม่ทุกปี เป็นปัญหาใหญ่ของวิธีนี้และไม่เหมาะสมกับตอนเกษียณจริง ๆ ที่ควรปรับให้เป็นอัตโนมัติ ให้มากที่สุด เพื่อป้องกันความผิดพลาดจากการตัดสินใจเมื่อสูงอายุได้

จึงทำให้แนวทางการรับบำนาญจากกองทุนรวม (ส่วน Wants กับ เงินเฟ้อ) ปัจจุบันจึงแบ่งออกเป็น 2 แนวทางดังต่อไปนี้

1. รับบำนาญจากกองทุนรวมแบบ "คงที่" ทุกปี ผ่านการขายกองทุนอัตโนมัติของประกัน Unit-Linked

วิธีการนี้จะเน้นใช้ประกัน Unit-Linked ที่สามารถสั่งขายกองทุนออกมาเป็นบำนาญเท่ากันทุกเดือนได้โดยอัตโนมัติ โดยแบ่งออกเป็น 2 แนวทางย่อยดังต่อไปนี้

(ในอนาคตแอพของ บล. หรือ บลจ. อาจสามารถตั้งขายกองทุนอัตโนมัติได้ ทำให้ไม่จำเป็นต้องพึ่งพา Unit-Linked)

1.1 วางแผนเกษียณโดยไม่ได้คำนวณเผื่อเงินเฟ้อ

วิธีการนี้ในแผนเกษียณจะยึดหลักการของ Retirement Spending Smile เป็นหลัก จึงจะไม่เน้นเผื่อเงินเฟ้อไว้ในแผนการคำนวณ

จึงทำให้จะได้บำนาญออกมาคงที่เท่ากันทุกปีอย่างแน่นอน ทั้งในส่วนประกันบำนาญ (ประกันบำนาญที่รับบำนาญคงที่ จะได้ผลตอบแทน IRR ต่อปี ที่สูงกว่า ประกันบำนาญแบบทยอยเพิ่มขึ้นทุกปีหรือทุก 5 ปี)

และในส่วนกองทุนรวม สามารถเน้นย้ายกองทุนรวม RMF ไปอยู่ในประกันควบการลงทุน Unit-Linked พอร์ตการลงทุนเสี่ยงต่่ำ แบบจ่ายเบี้ยครั้งเดียว (หากไม่เคยมีประกัน Unit-Linked มาก่อน)

จากนั้นจึงกำหนดให้ประกัน Unit-Linked ขายกองทุนออกมาเป็นบำนาญเท่ากันทุกเดือน ตามที่วางแผนไว้ และที่สำคัญวิธีรับบำนาญแบบนี้ จะห้ามใช้บำนาญที่ได้ทั้งหมด แต่ควรทำการออมเงินไว้ประมาณ 10%-20% ของบำนาญที่ได้รับ ไว้เผื่อสำหรับเงินเฟ้อในอนาคต

ทั้งนี้คุณสมบัติพิเศษของ Unit-Linked คือ เมื่อพอร์ตกองทุนใกล้จะหมด มีการแจ้งเตือนให้เติมเงินเข้าพอร์ต ซึ่งจังหวะการแจ้งเตือนนี้เอง ที่จะทำการย้ายเงินจากพอร์ตกองทุนรวมภายนอก (หรือ พอร์ตช่วงที่ 2 ของแผนเกษียณแบบ Time Segmentation) มาไว้ใน Unit-Linked เพื่อทำการตัดจ่ายบำนาญอัตโนมัติต่อไป

แนวทางวิธีนี้จึงมีความเป็นอัตโนมัติค่อนข้างสูงมาก และคาดหวังว่าเงินออมจากบำนาญ 10%-20% ต่อเดือน จะเพียงพอต่อเงินเฟ้อในอนาคตได้

1.2 วางแผนเกษียณโดยคำนวณเผื่อเงินเฟ้อ

แนวทางนี้จะคล้ายกับแนวทางข้อ 1.1 เพียงแต่จุดแตกต่างหลักอยู่ที่ ในตอนวางแผนเกษียณจะมีการกำหนดให้บำนาญที่ได้มีการเพิ่มตามเงินเฟ้อที่กำหนด และเพิ่มทุกกี่ปีไว้ด้วย

โดยยังคงให้ Unit-Linked จ่ายบำนาญออกมาเท่ากันทุกเดือนเหมือนกับข้อ 1.1 เพียงแต่บำนาญที่ได้ จะไม่มีการบังคับให้ต้องออมเงินร่วมด้วย เนื่องจากในพอร์ตกองทุนที่วางแผนไว้ จะมีการเตรียมเงินสำหรับเงินเฟ้อไว้ในพอร์ตด้วยแล้วนั่นเอง

ซึ่งแน่นอนว่าจะต้องเตรียมเงินมากกว่าข้อ 1.1 อย่างแน่นอน แต่ก็ช่วยให้สามารถใช้บำนาญได้อย่างสบายใจมากขึ้นได้ และถ้าในอนาคต (โดยเฉพาะอายุเกษียณช่วงที่ 2) บำนาญเกิดไม่พอใช้จ่ายจริง ๆ ก็จะสามารถสั่งให้ Unit-Linked ตัดจ่ายบำนาญที่เพิ่มขึ้นได้

โดยไม่ต้องกังวลว่าจะลดอัตราการอยู่รอดของกองทุนลงไปมาก เพราะว่าการเกษียณช่วงแรก ได้ใช้บำนาญน้อยกว่าที่วางแผนไว้มานานกว่า 10-15 ปี แล้วนั่นเอง

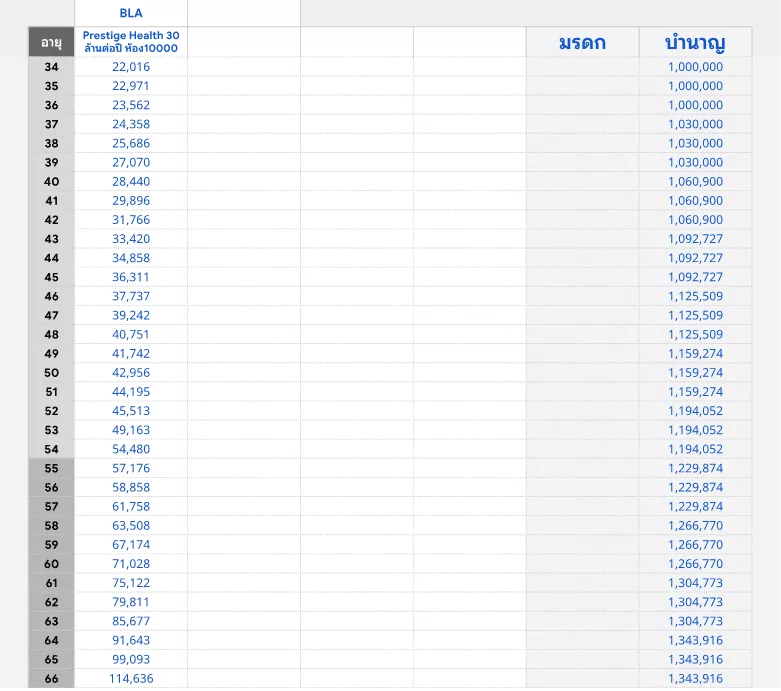

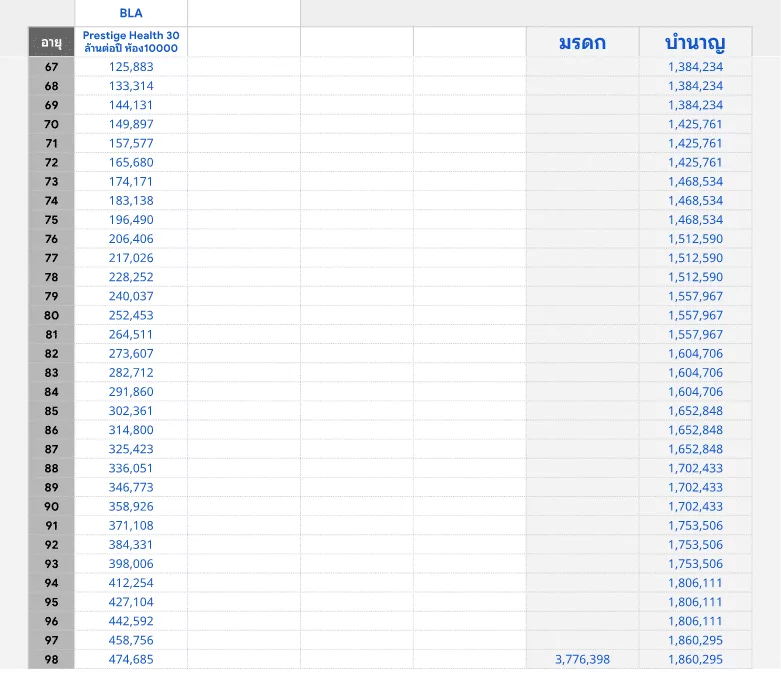

จากตารางวางแผนบำนาญ หากเกษียณตอนอายุ 55 ปี ก็จะเน้นรับบำนาญที่ปีละ 1,229,874 บ. เท่านั้น (ทั้งจากประกันบำนาญและกองทุนรวม) โดยจะไม่รับเพิ่มมากกว่านี้ และทำให้เหลือเงินในพอร์ตกองทุนเพิ่มขึ้น เพื่อรองรับกับเงินเฟ้อในอนาคตอีกกว่า 10 ปี ได้ หากสุดท้ายการใช้เงินจริง ๆ ไม่ได้เป็นตามหลักการ Retirement Spending Smile

2. รับบำนาญจากกองทุนรวมแบบ "เพิ่มขึ้น" ทุกปี ผ่านการขายกองทุนรวมเอง

แนวทางนี้จะคล้ายกับแนวทางข้อ 1.2 เพียงแต่ จะไม่ใช้ประกัน Unit-Linked เป็นเครื่องมือตัดจ่ายบำนาญจากกองทุนให้อัตโนมัติในทุกเดือน

แต่จะเน้นขายกองทุนออกมาเป็นบำนาญเอง ทั้งในรูปแบบรายเดือน หรือรายปี ตามตารางที่ได้วางแผนไว้ในตอนเกษียณ

จึงเป็นวิธีที่จิตใจต้องเข้มแข็งอย่างมาก และมีความเสี่ยงที่อาจห้ามใจตนเองจากเงินก้อนใหญ่ในพอร์ตเกษียณไม่ได้ แต่ก็เป็นวิธีที่มีโอกาสได้เช็คพอร์ตเกษียณบ่อยครั้ง และอาจมีการบริหารที่น่าสนใจมากขึ้นได้

สรุปควรเลือกแบบใด

การวางแผนเกษียณในปัจจุบัน จะไม่ได้มองเพียงว่าจะลงทุนอย่างไร แต่การหาทางถอนเงินออกมาใช้ก็เป็นเรื่องที่สำคัญอย่างมาก

ซึ่งวิธีที่ดีและปลอดภัยที่สุดในการรับบำนาญตอนเกษียณ ก็คือจะเหมือนกับของข้าราชการ ที่ทยอยจ่ายบำนาญออกมาเป็นเงินก้อนเล็กทีละเดือน ซึ่งเป็นเครื่องมือชั้นดีที่ช่วยตีกรอบความอยากความต้องการลงได้ นอกเหนือจากสภาพร่างกายที่ตีกรอบมากขึ้นตามอายุ

ดังนั้นการเลือกใช้แนวทางเครื่องมืออัตโนมัติทั้งจาก ประกันบำนาญ และ ประกัน Unit-Linked และลึมไปเลยว่ามีพอร์ตเกษียณเงินก้อนใหญ่อยู่ จึงเป็นหนึ่งแนวทางที่ทำให้การวางแผนเกษียณมีโอกาสสำเร็จได้มากที่สุด

โดยการจะเลือกแนวทางข้อ 1.1 หรือ 1.2 นั้น ก็จะขึ้นอยู่กับกำลังเงิน และวินัยการออมระหว่างก่อนเกษียณกับหลังเกษียณ ถ้าหากมั่นใจวินัยการออมหลังเกษียณมากกว่าข้อ 1.1 จะน่าสนใจ แต่ถ้าหากอยากใช้บำนาญอย่างสบายใจ และก่อนเกษียณมีกำลังมากพอ แนวทางข้อ 1.2 ก็จะน่าสนใจมากขึ้น

นอกเหนือจากการเลือกแนวทางการรับบำนาญแล้ว การพิจารณาลงลึกถึงวิธีการประยุกต์ใช้เครื่องมือการเงินร่วมกันในถอนเงินบำนาญมาใช้ก็เป็นเรื่องสำคัญไม่แพ้กันดังนี้

- แนวทางข้อ 1.1 หากตัดการออมออก จะสามารถนำมาประยุกต์ใช้ให้พอร์ตกองทุนช่วยประกันบำนาญจ่ายเบี้ยประกันสุขภาพโดยอัตโนมัติได้ ผ่านการกำหนดว่าให้เบี้ยประกันหักเงินจากบัญชีอัตโนมัติ และกำหนดว่าเงินบำนาญที่ได้รับจากทั้งประกันบำนาญและกองทุนรวม ให้เข้าบัญชีอัตโนมัตินี้

- ทำให้บัญชีจ่ายเบี้ยสุขภาพอัตโนมัตินี้ ควรแยกกับบัญชีบำนาญที่ไว้ใช้จ่ายอย่างชัดเจน และอาจต้องทำประกัน Unit-Linked และ ประกันบำนาญอย่างละ 2 ฉบับ เพื่อสามารถแยกบัญชีรับเงินที่ไว้จ่ายเบี้ย กับ ไว้ใช้เป็นบำนาญได้อย่างชัดเจน

- ประกันบำนาญ มักจะเป็นแบบจ่ายบำนาญรายปี ซึ่งมีข้อเสียสำคัญที่ทำให้เงินบำนาญปีนั้นอาจเผลอใช้หมดไปตั้งแต่ต้นปีได้ ซึ่งแนวทางแก้ไขมีทั้งทำประกันบำนาญ 12 ฉบับ 12 เดือน เพื่อให้ได้รับบำนาญจากประกันบำบาญในทุกเดือน หรือ มีการแยกบัญชีเงินบำนาญจากประกัน กับบัญชีเงินบำนาญไว้ใช้จ่ายอย่างชัดเจน โดยบัญชีเงินบำนาญจากประกัน จะทำการตั้งโอนไปยังบัญชีเงินบำนาญไว้ใช้จ่าย ทุกเดือนโดยอัตโนมัติ

- ประกัน Unit-Linked มีข้อจำกัดในเงื่อนไขที่ว่า จำเป็นต้องมีทุนชีวิตขั้นต่ำด้วยเสมอ ซึ่งทำให้ต้องมีการจ่ายค่าประกันภัยส่วนทุนชีวิตนี้ในทุกปี ทำให้การเผื่อเงินแบบข้อ 1.2 ยังช่วยจ่ายค่าส่วนนี้ได้ด้วย นอกจากนี้การเติมเงินเข้าในพอร์ตการลงทุนของ Unit-Linked จะมีการจำกัด คือ ต้องไม่เกิน 10 เท่าของเบี้ยประกันภัยชำระครั้งเดียว (หากเป็นประกัน Unit-Linked แบบชำระเบี้ยครั้งเดียว) และ ต้องไม่เกิน 120 ล้านบาทต่อปี

การวางแผนเก็บเงินและเกษียณอย่างจริงจัง เริ่มขึ้น เมื่อเข้าใจ..

วิธีใช้ธรรมชาติของเครื่องมือการเงินที่จำเป็นให้เกิดประโยชน์สูงสุด

"ตน (ในปัจจุบัน) จักเป็นที่พึ่งของตน (ในอนาคต)"