บทความนี้ได้นำวิธี Time Segmentation มาจำลองใช้จ่ายเบี้ยสุขภาพตอนเกษียณ ว่าอัตราความสำเร็จของกองทุนรวมจะมีได้มากน้อยเพียงใด และการวางแผนการลงทุนแบบ Time Segmentation มีข้อดีกว่าแบบปกติอย่างไรบ้าง

จากที่มาการวางแผนเกษียณโดยใช้ Time Segmentation กับ กองทุน Fund of Funds Asset Allocation ทั้งแบบเสี่ยงสูง กลาง ต่ำ และแบบ RMF Target Date ในบทความก่อนหน้านั้น

ทำให้ได้ผลลัพธ์ที่น่าสนใจดังนี้

- การลงทุนตอนอายุ 28 ปีนั้นจะใช้เงินลงทุนรวม 5 ปีที่ 549,088 บ. จากค่าเบี้ยประกันสุขภาพทั้งหมดตอนอายุ 55-98 ปี ที่ 10,551,094 บ. เท่านั้น (หรือใช้เงินเพียงประมาณ 5% ของเบี้ยทั้งหมดตอนเกษียณ)

ที่เป็นแบบนี้ได้เพราะ..

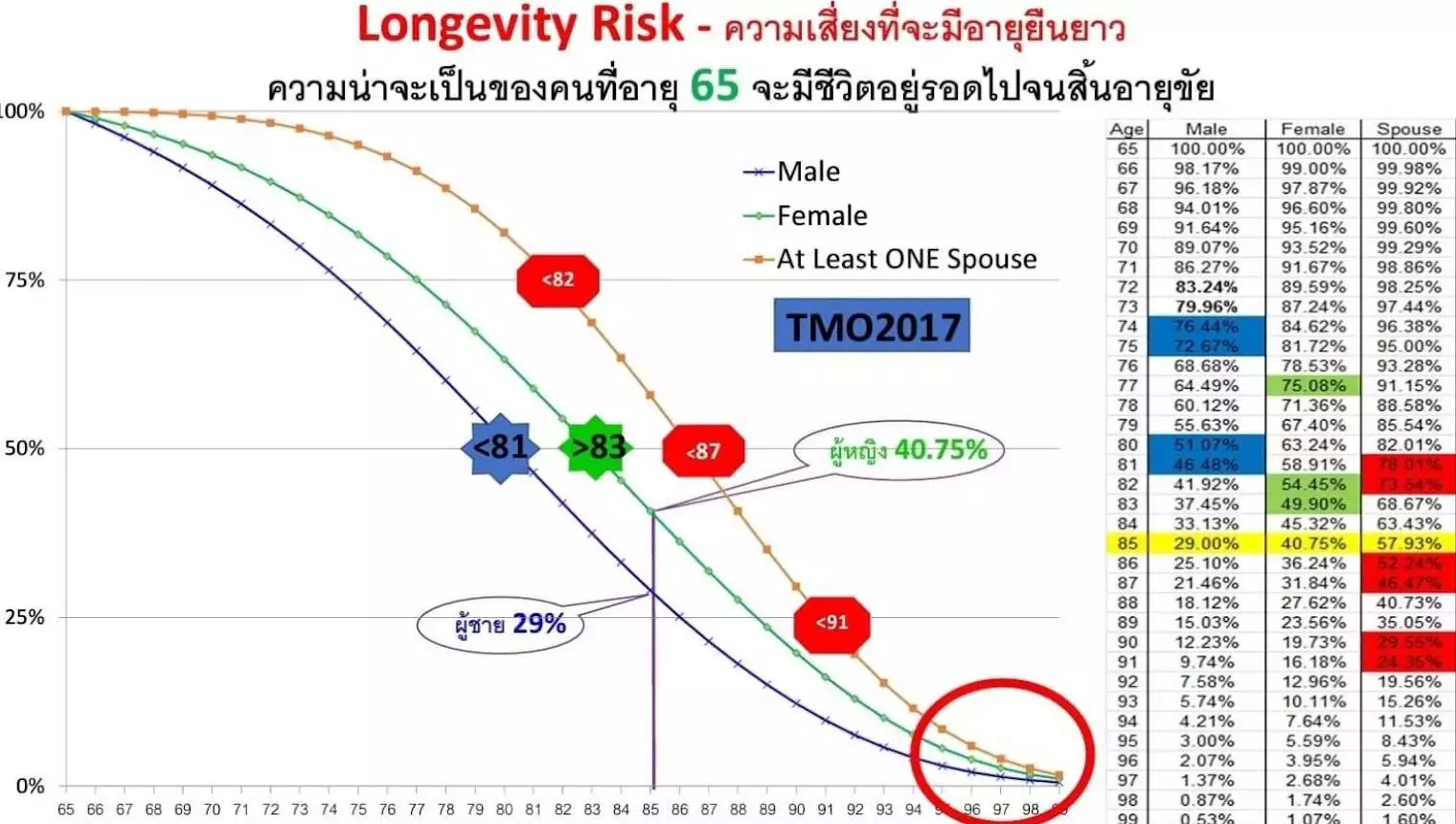

เงินมีเวลาในการเติบโตหลายสิบปี และโอกาสที่จะใช้เงินถึง 10,551,094 บ. นั้น ไม่ได้สูงถึง 100% (เนื่องด้วยอัตรามรณะที่มากขึ้นตามอายุ)

ดังนั้น การวางแผนกองทุนสุขภาพด้วยวิธี Time-Segmentation จึงอาศัยความจริงส่วนนี้ เป็นหนึ่งปัจจัยในการวางแผน และ ช่วยลดเงินที่ต้องเตรียมใช้เป็นกองทุนสุขภาพไว้จ่ายเบี้ยประกันลงได้อย่างมาก

1. การคำนวณหาเงินก้อนสำหรับกองทุนสุขภาพที่ต้องมีในตอนเกษียณ

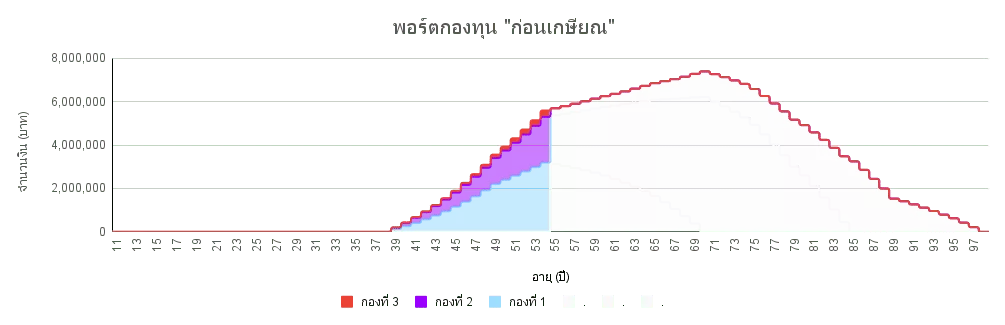

จุดเด่นสำคัญของวิธี Time Segmentation ในขั้นตอนนี้ คือ การที่สามารถตั้งค่าการจำลองคาดการณ์เงินก้อนตอนเกษียณแยกออกเป็น 3 กองที่แตกต่างกันตามระยะเวลาที่ต้องการใช้จ่ายได้ ซึ่งจะช่วยให้สามารถเลือกกองทุนรวมที่เหมาะสมในเงินแต่ละกองได้ง่ายมากขึ้น เพราะแต่ละกองมีหน้าที่ที่ชัดเจนไม่ต้องห่วงหน้าพะวงหลังแบบกองเดียวดูทุกช่วงเวลา

โดยในขั้นนี้จะประกอบไปด้วยขั้นตอนย่อยดังต่อไปนี้

ทำการกรอกเบี้ยประกันหลังเกษียณที่ต้องการชำระด้วยกองทุนสุขภาพ ทั้งแบบแยกค่าใช้จ่าย แบบเหมาจ่าย แบบโรคร้าย ทั้งหมดลงในตารางข้อมูล เพื่อเตรียมคำนวณว่าจะต้องเตรียมเงินก้อนไว้เท่าใดในตอนเกษียณ

โดยในส่วนโรคร้ายหากต้องการยกเลิกก่อนเกษียณ เนื่องจากมีการเก็บเงินไว้รับความเสี่ยงเองได้เรียบร้อยแล้วก็สามารถที่จะตัดส่วนนี้ออกไปได้

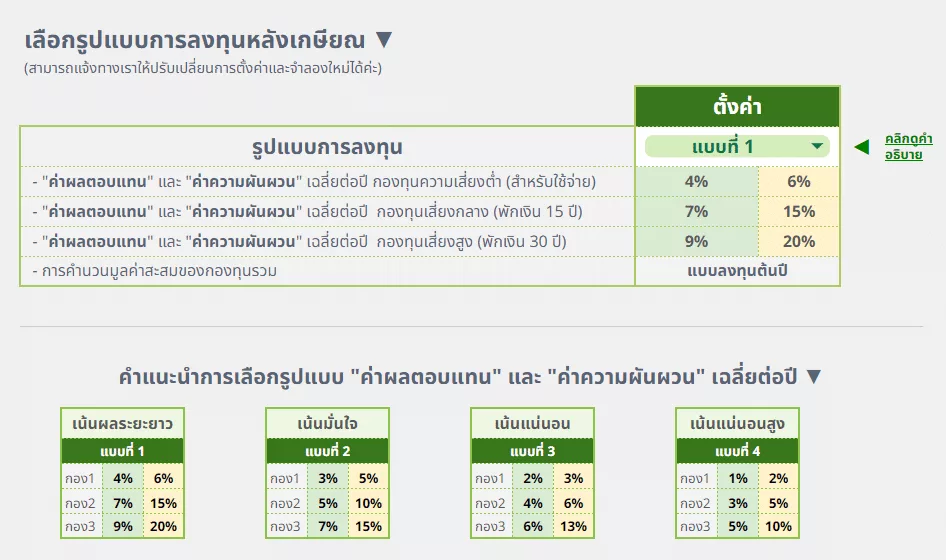

โดยสามารถเลือกรูปแบบการลงทุนได้ 4 แบบขึ้นอยู่กับความเสี่ยงที่สามารถรับได้ โดยค่าแนะนำเริ่มต้นจะเป็น "แบบที่1" ที่มีความเสี่ยงสูง เนื่องจากมีระยะเวลาในการเฉลี่ยความผันผวนออกไปได้นานกว่า 15+ ปี

การจำลองทั้งหมดจะเป็นการจำลองการลงทุนตอนต้นปี ตามธรรมชาติของการจัดสรรเงินตอนต้นปีหรือเวลาที่ได้รับโบนัส แต่หากเน้นลงทุนตอนปลายปี ก็สามารถปรับใช้แผนนี้โดยเลื่อนออกไป 1 ปี หรือเสมือนเป็นการลงทุนต้นปีของปีหน้านั่นเอง

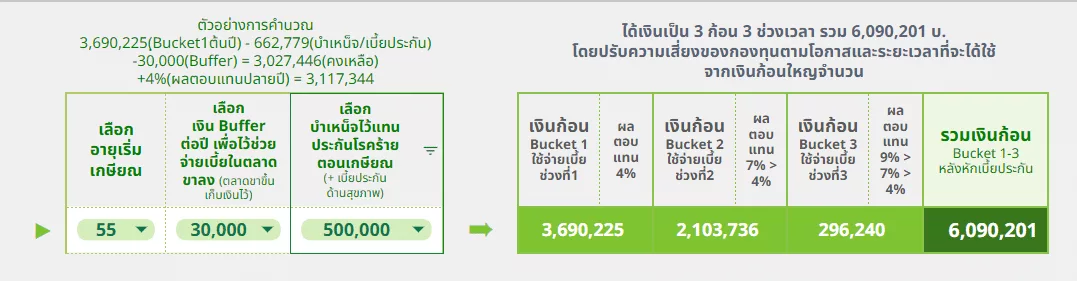

การคำนวนหาแผนเงินก้อนที่ต้องมีในตอนเกษียณผ่านวิธี Time Segmentation

อายุเริ่มเกษียณ คือ อายุที่ต้องการจ่ายเบี้ยประกันสุขด้วยกองทุนสุขภาพ ยิ่งวางแผนและเริ่มลงมือได้เร็วยิ่งใช้เงินน้อยลงเรื่อยๆ

เงินเผื่อความคลาดเคลื่อน หรือ Buffer ในตลาดขาลงนั้น จะเป็นเงินที่บวกเพิ่มเข้าไปในเบี้ยประกันสุขภาพแต่ละปี ก่อนการคำนวณหาเงินก้อนที่ควรมีในวันที่เกษียณ

การทำงานของเงินเผื่อความคลาดเคลื่อนจะเป็นดังนี้

- หากมีเบี้ยประกันที่ต้องจ่ายที่ 60,000 บ. แต่เมื่อคำนวณเผื่อคลาดเคลื่อนร่วมด้วย เบี้ยรวมเผื่อคลาดเคลื่อนจะอยู่ที่ 90,000 บ. (60,000 เบี้ยจริง + 30,000 เผื่อคลาดเคลื่อน)

- ส่งผลให้ หากในปีนั้นตลาดเป็นช่วงขาลง -20% เงิน 90,000 จะเหลือที่ 72,000 ซึ่งจะยังเพียงพอต่อการจ่ายเบี้ย

จริงที่ 60,000 บ. โดยไม่ไปกระทบกับเงินที่จะต้องจ่ายเบี้ยปีหน้า - การเผื่อเงินสำหรับความคลาดเคลื่อนจึงช่วยเพิ่มอัตราความสำเร็จและรองรับกับความผันผวนของตลาดได้สูงมากขึ้นนั่นเอง

บำเหน็จไว้แทนประกันโรคร้าย

- เนื่องจากเบี้ยประกันโรคร้ายแบบรับเป็นเงินก้อน และ เบี้ยประกันทุพพลภาพแบบรับเป็นเงินก้อน เบี้ยจะทยอยมีการปรับตัวสูงขึ้นมากตอนสูงอายุเพราะมีความเสี่ยงภัยที่สูงและเฉลี่ยภัยได้ยากขึ้น

- จึงทำให้ค่าเบี้ยรวมที่จ่ายไปจะเริ่มสะสมสูงขึ้นมากจนโตแซงเงินก้อนที่ต้องการไปในที่สุด

- ดังนั้นการตัดสินใจที่จะยกเลิกเบี้ยประกันเหล่านี้ในตอนเกษียณและเปลี่ยนมาตั้งเป้าหมายให้เงินลงทุนก่อนเกษียณได้เติบโตจนกลายมาเป็นบำเหน็จแทนที่เงินก้อนโรคร้าย/ทุพลภาพตอนเกษียณ ดูจะเป็นทางที่ประหยัดเงินได้อย่างน่าสนใจกว่า

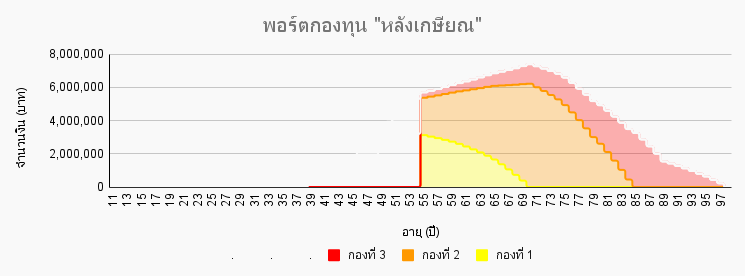

เมื่อกำหนดเงื่อนไขเรียบร้อย ก็จะนำทั้งเงื่อนไขที่เลือก เบี้ยประกันตอนเกษียณ บำเหน็จที่ต้องการ และรูปแบบการลงทุนที่เลือก มาคิดย้อนกลับด้วยวิธี Time Segmentation ที่แบ่งเงินออกเป็น 3 ช่วงระยะเวลาการใช้งาน ก็จะทำให้ทราบว่าต้องมีเงินก้อนของทั้ง 3 กอง ในวันที่เกษียณเป็นเงินจำนวนเท่าใด

2. การทดสอบหาอัตราความสำเร็จหรือความอยู่รอดของเงินก้อนที่คำนวณได้มา ในแต่ละอายุหลังเกษียณ

จุดเด่นสำคัญของวิธี Time Segmentation ในขั้นตอนนี้ คือ การที่ได้เห็นผลชัดเจนจากการทดสอบว่า การแยกออกเป็น 3 กอง 3 หน้าที่นั้น ได้เพิ่มอัตราความสำเร็จของเงินก้อนตอนเกษียณได้อย่างไร และดีกว่าแบบกองเดียวในแง่มุมใดบ้าง

โดยในขั้นนี้จะประกอบไปด้วยขั้นตอนย่อยดังต่อไปนี้

ภายหลังจากที่ได้เงินก้อนเรียบร้อยแล้ว ควรจะนำเงินก้อนนั้นไปทดสอบตามค่าความผันผวนของกองทุนว่าจะมีอัตราความสำเร็จ หรือ กองทุนสามารถอยู่รอดได้ถึงอายุที่ต้องการได้กี่เปอร์เซ็นต์ ดังวิธีต่อไปนี้

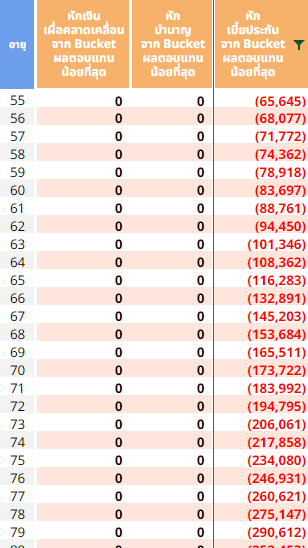

โดยนำเงินก้อนที่ได้มา ทดลองหักค่าใช้จ่ายที่เกิดขึ้นในแต่ละปี ซึ่งจะเน้นหักจากกองทุนผสมเสี่ยงต่ำที่สุดก่อน (หรือกองที่มีผลตอบแทนคาดการณ์ต่ำที่สุด)

หากเงินกอง 1 หมดเมื่อใด ก็จะเปลี่ยนให้เงินกอง 2 มาทำหน้าที่แทน และเมื่อกอง 2 หมด ก็จะเป็นกอง 3 มาทำหน้าที่แทนตามลำดับ

โดยจะต้องมีการสับเปลี่ยนค่าความเสี่ยงของกองทุนผสมให้สอดคล้องกับการใช้จ่ายเสมอ คือ กองทุนผสมที่กำลังใช้จ่ายต้องเสี่ยงต่ำสุด กองที่เป็นแผนสำรองต่อมาจะเสี่ยงปานกลาง และกองสำรองท้ายสุดจะสามารถเสี่ยงสูงได้

และสิ่งสำคัญต่อมาของการจำลอง คือ การกำหนดว่าจะให้เกิดความโชคร้ายตลาดกลายเป็นช่วงขาลงตอนเกษียณพอดีกี่ปีติดต่อกัน หรือผลตอบแทนการลงทุนติดลบติดต่อกันกี่ปี (เช่น 3 ปี แม้โอกาสจะน้อยมาก) เพื่อที่จะทดสอบดูว่าแผนที่เตรียมไว้สามารถทนต่อตลาดขาลงตอนเกษียณได้เพียงใด

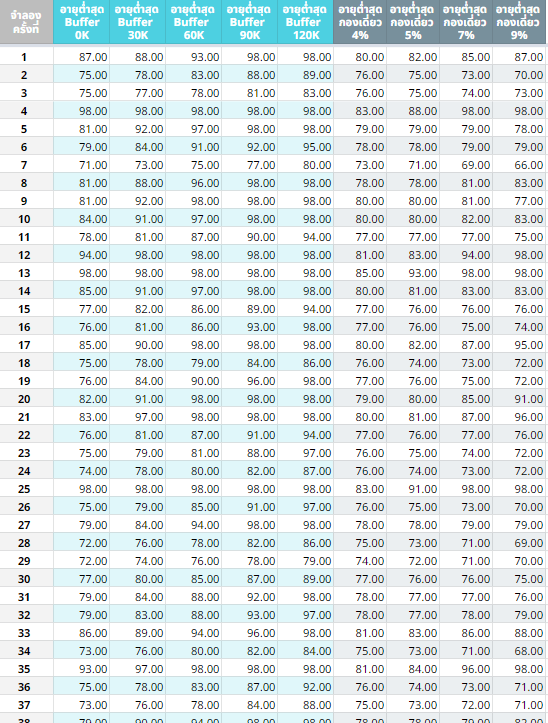

การทดสอบหาอัตราความสำเร็จของแผนที่ได้ในแต่ละอายุหลังเกษียณ

โดยจะทำการสุ่มค่าผลตอบแทนของกองทุนผสมความเสี่ยงต่างๆ ตามค่าความผันผวนของกองทุนนั้นๆ ในแต่ละปี เพื่อจะดูว่าเงินก้อนที่วางแผนมาจะสามารถอยู่รอดได้ถึงอายุใด

**จะสังเกตเห็นว่า 3 ปีแรกจะติดลบ เนื่องจากเงื่อนไขการจำลองระบุว่าเป็นตลาดขาลงติดกัน 3 ปี

การทดสอบหาอัตราความสำเร็จของแผนที่ได้ในแต่ละอายุหลังเกษียณ

จากนั้นทำการบันทึกค่าอายุต่ำสุดที่กองทุนสามารถอยู่รอดได้จากการจำลองแต่ละครั้งว่าเป็นเท่าใด เช่น จากตารางด้านบน การจำลองครั้งที่ 1 แบบ Time Segmentation 0 Buffer เงินก้อนจะอยู่รอดได้ถึงอายุ 87 ปี ในขณะที่ 120K Buffer จะอยู่รอดได้ถึงอายุ 98 ปี และส่วนการลงแบบปกติที่ผลคาดหวังผลตอบแทน 4% ต่อปี จะอยู่รอดได้ถึงอายุ 80 ปี เป็นต้น

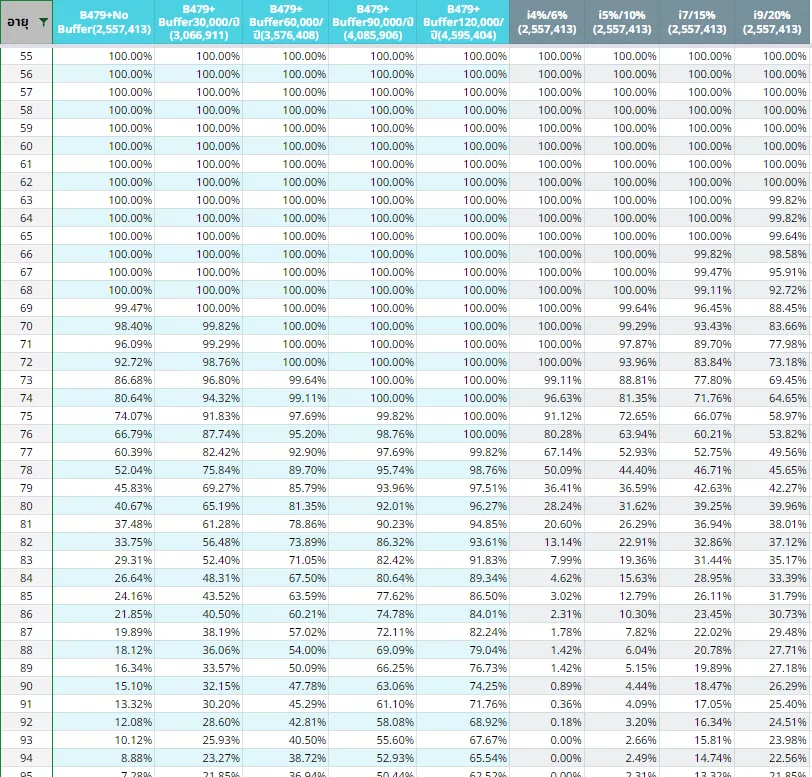

เพื่อจะมาสำรวจดูว่าจากจำนวนครั้งทั้งหมดของการจำลองสุ่มผลตอบแทน อายุใดบ้างที่ทุกครั้งการจำลองเงินก้อนในกองทุนจะสามารถอยู่รอดได้ถึง 100% และช่วงอายุเท่าใดที่เริ่มลดลงต่ำว่า 100%

จากตารางจะเห็นได้ว่าอายุ 63 ปี จะเป็นอายุที่การจำลองทุกครั้ง อัตราความอยู่รอดของเงินก้อนในกองทุนจะไม่ครบ 100% ในทุกครั้งการจำลองเป็นอายุแรก ในส่วนของการลงทุนแบบปกติที่คาดหวังผลตอบแทน 9% ต่อปี เนื่องจากมีความผันผวนสูงที่สุด

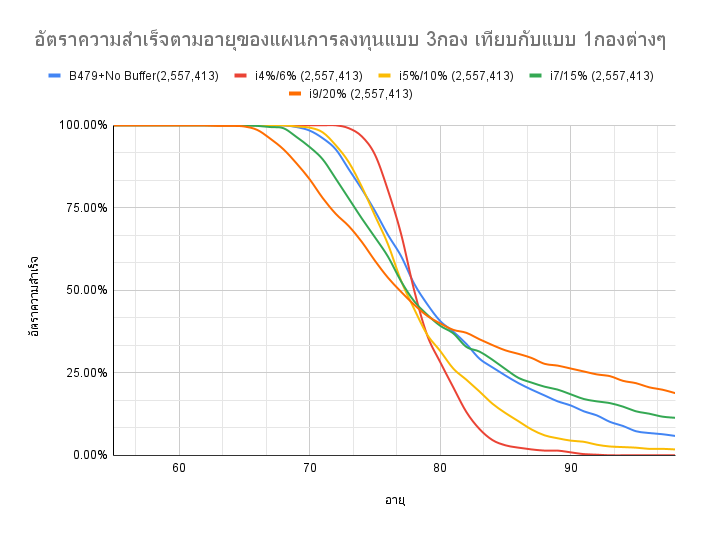

จากนั้นจึงนำ % การอยู่รอดของแต่ละอายุที่ได้มา นำมา Plot เป็นกราฟ เพื่อให้เห็นภาพแนวโน้มที่ชัดเจนและเปรียบเทียบระหว่างวิธีการลงทุนแต่ละแบบได้ง่ายมากขึ้น

การทดสอบหาอัตราความสำเร็จของแผนที่ได้ในแต่ละอายุหลังเกษียณ

เน้นเฉพาะกองทุนสุขภาพ ตลาดตอนเกษียณขาลง 3 ปี

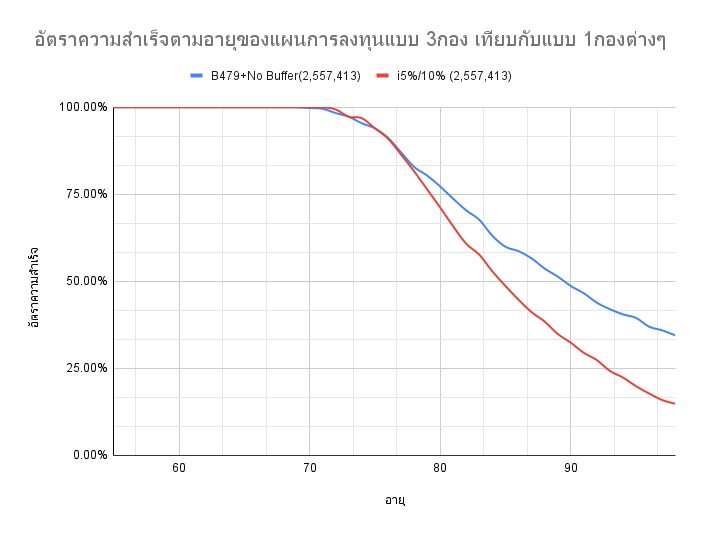

เมื่อนำข้อมูลที่บันทึกมา Plot กราฟกองทุนแบบต่าง ๆ ด้วยเงินก้อน(วันที่เกษียณ) 2,557,413 บ. เท่ากัน (จากเงินที่ต้องใช้จริงกว่า 10 ล้านบาท) ตลอดอายุการเกษียณเฉพาะกองทุนสุขภาพจะพบว่า

แบบ Time Segmentation (ฺB479) จะสามารถทนต่อสภาวะขาลงของตลาดตอนเกษียณได้ดีกว่ากองทุนแบบ 1 กอง ทั้งแบบเสี่ยงสูง i9/20% (ผลตอบแทน 9%ต่อปี ผันผวน 20%ต่อปี) และแบบปานกลางค่อนข้างสูง i7/15% หรือคือ อายุน้อยสุดที่ยังคงอัตราสำเร็จได้ 100% B479 จะได้อายุที่มากกว่ากองทุนแบบ 1 กองทั้งสองแบบ

ในขณะที่ B479 จะมีอัตราความสำเร็จที่ใกล้เคียงกับแบบ 1 กอง i5/10% แต่อัตรสำเร็จจะลดลงช้ากว่าเพราะยังมีกองที่เสี่ยงสูงอยู่ทั้งกอง2 และกอง3

ในส่วนแบบ 1 กอง i4/6% ที่เสี่ยงต่ำสุดนั้น แม้อัตราสำเร็จ 100% จะมีอายุที่มากที่สุด แต่พอเงินหมดอัตราความสำเร็จก็ลดลงเร็วที่สุดเช่นกัน โดยหากมีการให้กองทุนจ่ายบำนาญด้วย ก็จะยิ่งเห็นภาพชัดเจนว่าแบบ B479 3กอง นั้น มีจุดเด่นที่ชัดเจนกว่าแบบกองเดียวจริงๆ

จากกราฟอัตราความสำเร็จที่ได้นั้นแม้จะดูน้อยลงมาก ในช่วงอายุตั้งแต่ 80 ปีขึ้นไป แต่ควรต้องนำไปเปรียบเทียบกับความเสี่ยงที่จะมีอายุยืนยาวถึง จากอัตรามรณะประเทศไทยปี 2017 ด้านล่างนี้ร่วมด้วย

จากรูปจะพบว่า กราฟ Longevity Risk มีความคล้ายคลึงกันกับกราฟอัตราสำเร็จด้านบน โดยเฉพาะในส่วนของคู่สมรส (Spouse)

อย่างไรก็ตามกองทุนแบบ Time Segmentation ก็ดูไม่แตกต่างกับกองทุนแบบ 1 กอง i5/10% เท่าใดนัก แล้วแบบนี้จะคุ้มค่ากับความซับซ้อนในการคำนวณและการลงทุนหรือไม่

คำถามนี้อาจจะต้องดูในการจำลองที่ไม่ได้เจาะจงว่าตลาดจะต้องโชคร้ายเป็นตลาดขาลงติดต่อกัน 3 ปีในตอนที่เกษียณ เพราะเงื่อนไขโชคร้ายนี้เพียงต้องการให้เห็นความอันตรายของกองทุน 1 กอง ทั้งแบบ i9/20% และ i7/15% เท่านั้น

โดยกองทุนแบบ Time Segmentation สามารถทนต่อตลาดขาลงตอนเกษียณได้พอ ๆ กับแบบ i5/10%

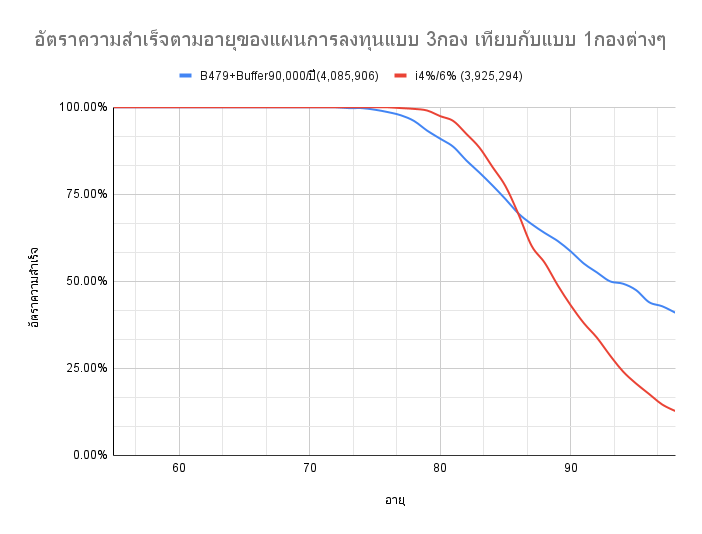

แต่ถ้าพิจารณาในแง่ของการสุ่มอิสระ และตัดเงื่อนไขตลาดขาลง 3 ปีซ้อนออกไปแล้ว ความแตกต่างของกอง Time Segmentation และ i5/10% ก็จะมีความชัดเจนมากขึ้นดังกราฟด้านล่างนี้

การที่ Time Segmentation มีกอง2 และกอง3 ที่มีความเสี่ยงสูงอยู่ด้วย ทำให้อัตราความสำเร็จช่วงสูงอายุมากกว่าแบบ i5/10% ในเงื่อนไขการสุ่มแบบอิสระ

จึงพอจะสรุปได้ว่า Time Segmentation ทนต่อตลาดขาลงได้พอ ๆ กับ i5/10% และเพิ่มอัตราความสำเร็จตอนสูงอายุได้ใกล้เคียงกับ i7/15% หรือน้อยกว่าไม่มากนัก

ซึ่งหากตีเป็นมูลค่าเงินออกมาแล้ว ก็ช่วยให้มีโอกาสประหยัดเงินจ่ายเบี้ยเพิ่มได้หลายล้านในตอนบั้นปลายชีวิตและคุ้มกับความซับซ้อนของ Time Segmentation ในที่สุด

การทดสอบหาอัตราความสำเร็จของแผนที่ได้ในแต่ละอายุหลังเกษียณ

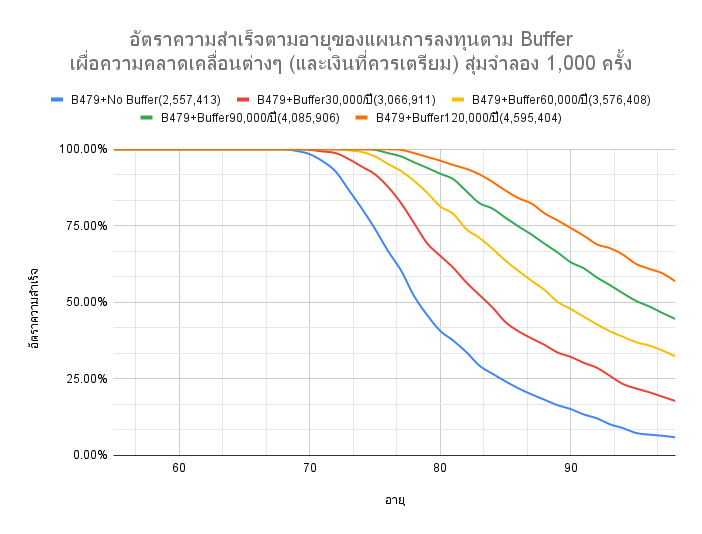

อย่างไรก็ตามหากอัตราสำเร็จยังดูน้อยเกินไป การตัดสินใจเพิ่มเงินก้อนโดยอาศัยเงินเผื่อความคลาดเคลื่อนแบบต่าง ๆ ก็จะช่วยยกระดับอัตราความสำเร็จได้สูงขึ้นอย่างมาก

และอาจดีกว่าการเน้นเพิ่มเงินก้อนโดยใช้กองทุนผสมเสี่ยงต่ำอย่างเดียวแบบ i4/6% ดังกราฟด้านล่างนี้ (เงื่อนไขตลาดแบบปกติ)

ถึงแม้แบบ Time Segmentation + Buffer อายุที่อัตราสำเร็จ 100% จะน้อยกว่าแบบ i4/6% แต่อัตราความสำเร็จในช่วงอายุ 85 ปีเป็นต้นไปก็ดูจะน่าสนใจกว่าอยู่พอสมควร

3. การคำนวณหาเงินที่ควรลงทุนแต่ละปีเพื่อให้ได้เงินก้อนที่ต้องการตอนเกษียณตามที่คำนวณไว้

จุดเด่นสำคัญของวิธี Time Segmentation ในขั้นตอนนี้ คือ การได้แยกการลงทุนออกเป็น 3 รูปแบบ 3 กอง (เช่นเดียวกับการลงทุนหลังเกษียณ) ที่แยกหน้าที่กันชัดเจน ทำให้การเลือกกองทุนและการแก้ไขปรับปรุงแผนการลงทุนมีความยืดหยุ่นมากกว่ากองเดียวพอสมควร

โดยภายหลังจากการคำนวณได้เงินก้อนตอนเกษียณมาเรียบร้อย ก็จะจำเป็นต้องเตรียมลงทุนก่อนเกษียณเพื่อให้ได้เงินก้อนทั้ง 3 กองตามที่ต้องการ

โดยกองที่ 1 จะมีความสำคัญมากที่สุด เพราะเป็นเงินก้อนที่ 1 ซึ่งมีโอกาสที่จะได้ใช้สูงที่สุด ทำให้ยิ่งใกล้เกษียณจำเป็นต้องทยอยลดความเสี่ยงลงมา ในขณะที่กอง 2 และกอง 3 จะมีเวลาเติบโตกว่า 15+ ปี ให้กลายเป็นเงินก้อนที่ 2 และที่ 3 ตามลำดับ ซึ่งสามารถจะคำนวณว่าควรลงทุนเท่าใดต่อปีได้ดังต่อไปนี้

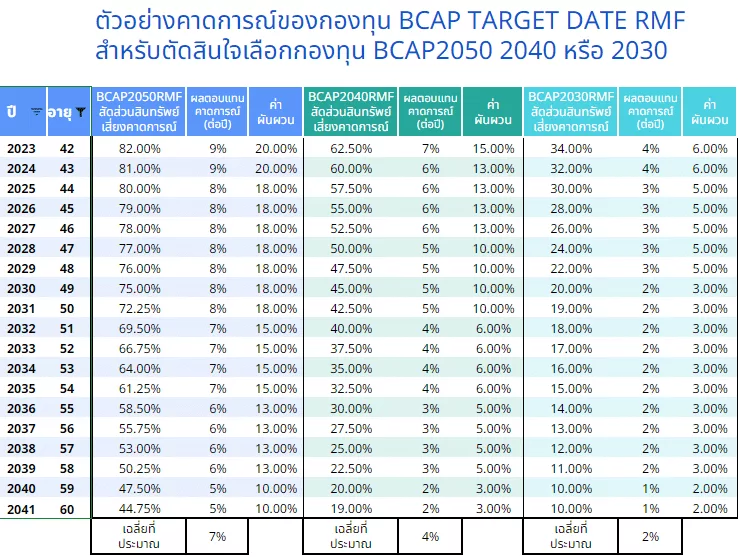

ผลตอบแทนคาดการณ์ของกองทุน Target Date สัดส่วนสินทรัพย์เสี่ยงจะเปลี่ยนไปตามปีที่เข้าซื้อกองทุน ซึ่งผู้ลงทุนจะสามารถเลือกได้ว่าจะเน้นที่ผลตอบแทนคาดการณ์เท่าใดดี ดังตารางด้านล่างนี้ (หากเหลือเวลาเติบโตน้อยกว่า 15 ปี ควรเลือกกองที่ความเสี่ยงน้อยลงอย่าง 2030 )

เนื่องจากปัจจุบันกอง Target Date RMF ที่มีการทยอยปรับสินทรัพย์เสี่ยงลงเรื่อย ๆ ทุกปีนั้นจะไม่ได้มีกองทุนหลายกองแบ่งย่อยตามปีที่ต้องการเกษียณอย่าง กอง2048RMF กอง2049RMF หรือ กอง2051RMF

แต่มักจะระบุปีที่ต้องการเกษียณแบบเว้นช่วง ห่างทีละ 10 ปี คือ กอง2030RMF กอง2040RMF และ กอง2050RMF

จึงทำให้ตอนที่วางแผนจริงจำเป็นต้องนำอายุที่เริ่มวางแผนลงทุนมาเทียบกับกอง Target Date ของปีที่ใกล้เคียงปีที่จะเกษียณ เพื่อใช้ผลตอบแทนคาดการณ์มาคำนวณว่าควรลงทุนปีละเท่าใดที่จะถึงเป้าหมายเงินก้อนที่ต้องการได้

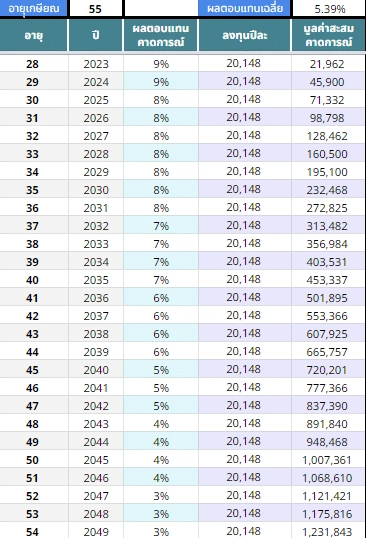

เช่น ในตารางด้านบนก็จะเป็นปีละ 20,148 บ. ตั้งแต่อายุ 28-54 ปี ซึ่งเงินจะทยอยเติบโตเรื่อย ๆ ตามผลตอบแทนคาดกาณ์ที่ลดลงทุกปีจนกระทั่งได้เงินก้อน 1,231,843 บ. ที่ต้องการในที่สุด

การทดสอบหาอัตราความสำเร็จของแผนที่ได้ในแต่ละอายุหลังเกษียณ

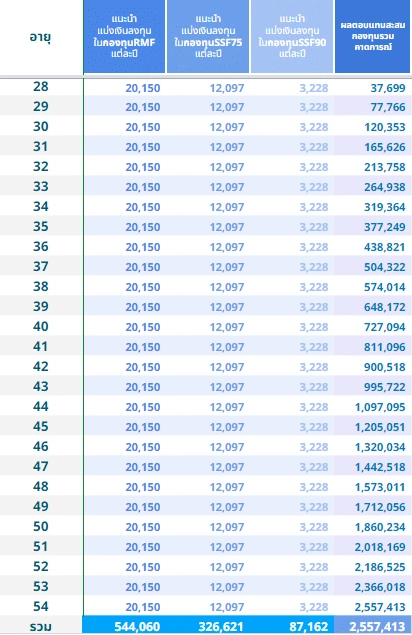

สำหรับกองทุน RMF75 (มีสินทรัพย์เสี่ยงไม่เกิน 75%) และกองทุน RMF90 (มีสินทรัพย์เสี่ยงไม่เกิน 90%) หรือจะเน้นเป็นกอง Thematic อุตสาหกรรมเดียวเลยได้ เนื่องจากมีระยะเวลากว่าจะได้เริ่มใช้งานที่นานหลาย 10 ปี ซึ่งลดความเสี่ยงลงได้อย่างมาก

โดยในส่วนกอง RMF75 และ RMF90 นั้น จะเรียบง่ายกว่ากอง Target Date RMF เพราะผลตอบแทนคาดการณ์จะเป็นแบบคงที่ จึงทำให้คำนวณหาเงินลงทุนต่อปี เพื่อให้ได้เป้าหมายเงินก้อนที่ต้องการของกอง 2 และกอง 3 ได้ไม่ซับซ้อนนัก

รวมถึงมีระยะเวลาให้เติบโตที่ยาวนานไปถึงช่วงเกษียณช่วงที่ 2 และ 3 จึงทำให้ลดความผันผวนของตลาดได้พอสมควร

เช่น ดังตัวอย่างในตารางด้านบน ที่มูลค่าสะสมรวมของทั้ง 3 กอง จะได้เท่ากับเงินก้อนที่ต้องการตอนเกษียณเป็นจำนวน 2,557,413 บ. สำหรับเป็นกองทุนสุขภาพในที่สุด

4. การคำนวณใหม่หากแผนลงทุนมีการเปลี่ยนแปลงจากแผนเดิม และ อัพเดทผลการลงทุนจริง

จุดเด่นสำคัญของวิธี Time Segmentation ในขั้นตอนนี้ คือ การสามารถคำนวณคาดการณ์ใหม่และปรับแผนการลงทุนใหม่ ให้สอดคล้องกับสถานการณ์รายได้ของปีนั้น ๆ ได้ รวมถึงสามารถแยกการปรับแผนออกเป็น 3 กองที่แตกต่างกันได้

เพราะการลงทุนจริง ๆ อาจไม่ได้เป็นการลงทุนเท่ากันทุกปีตามแผน โดยเฉพาะอย่างยิ่งกับการลงทุนลดหย่อนภาษี หรือ เมื่อต้องการพิชิตเป้าหมายที่ใหญ่ขึ้นเรื่อยๆ ในแต่ละปี

ดังนั้นการคอยติดตามและคำนวณยอดที่ยังขาดจากเป้าหมาย การติดตามการลงทุนที่เปลี่ยนไปในแต่ละปี การอัพเดทตามผลการลงทุนจริงควบคู่ไปด้วยจึงจำเป็นอย่างมาก

ตรงส่วนนี้ที่ปรึกษาการเงินจึงมักจะมีเครื่องมือในการติดตามความคืบหน้าของการลงทุนว่าเป็นอย่างไรบ้าง มีขาดมีเกินจากเป้าหมายเท่าใด และเนื่องจากว่า Time Segmentation จะเป็นแยกแบบ 3 กอง จึงทำให้จำเป็นต้องมีตารางบันทึกทั้งหมด 3 กองเช่นกัน

ข้อดีคือ สามารถแบ่งเป้าหมายเป็นเน้นพิชิต กอง2 และ กอง3 ที่ใช้เงินลงทุนน้อยกว่าก่อนได้ แล้วในปีต่อๆ ไป จึงค่อยมาเน้นในกอง1 อย่างเดียวเป็นหลักก็ได้เช่นกัน

จากตารางตอนอายุ 28-30 มีการลงทุนที่ 200,000 บ. 50,000 บ. และ 35,000 บ. ตามลำดับ

ทำให้ตอนอายุ 31 ระบบจะแนะนำว่าหากลงทุนแบบปีเดียวจะลงทุนอีก 22,844 บ. แบบ 5 ปี ปีละ 5,061 บ. และแบบจนถึงอายุ 54 ปี ปีละ 1,631 บ. เพื่อให้ถึงเป้าหมายเงินก้อนที่ 1,231,843 บ.

รวมถึงมีคอลัมป์ที่สรุปมูลค่าสะสมคาดการณ์ในแต่ละปี เทียบกับคอลัมป์มูลค่าสะสมจริงในตอนปลายปี (ตัวอย่าง ในตารางจะยังคิดผลตอบแทนคาดการณ์ Target Date RMF แบบเฉลี่ยเท่ากันอยู่)

โดยประโยชน์ของการเทียบกันระหว่างมูลค่าคาดการณ์และมูลค่าสะสม ทำให้หากผ่านไป 5-7 ปี มีแล้วมูลค่าสะสมทั้งสองที่แตกต่างกันมาก ก็สามารถอัพเดทมูลค่าสะสมคาดการณ์ใหม่ให้ใกล้เคียงกับมูลค่าสะสมจริงได้ เพื่อช่วยในการคำนวณเงินลงทุนที่ยังขาดจากเป้าหมายใหม่อีกครั้ง

หากมีการลงทุนเดิมอยู่แล้วจะเปลี่ยนมาใช้ Time Segmentation ได้อย่างไร

โดยสามารถแบ่งกรณีที่มีพอร์ตการลงทุนอยู่เรียบร้อยแล้ว แต่ต้องการวางแผนกองทุนสุขภาพร่วมด้วย ได้ดังต่อไปนี้

สามารถนำมาแทนกองทุน Target Date RMF ได้เลย เพียงแต่ต้องนำวิธีลดสัดส่วนสินทรัพย์เสี่ยงสูงของ กบข. หรือ PVD มาร่วมใช้ในแผนแทน โดยในส่วนเงินสบทบที่ได้มาสามารถใช้เป็นเงินบำเหน็จส่วนค่ารักษาฉุกเฉินได้

หากมีการลงทุนอยู่แล้วจะดำเนินการตามแผนอย่างไร

แนะนำให้ลงทุนใน PVD เท่าสัดส่วนเงินสมทบสูงสุดที่จะได้เท่านั้น โดยเน้นให้เงินส่วน PVD นี้เป็นบำเหน็จส่วนค่ารักษา หรือเพื่อไว้เติมเต็มเป้าหมายเงินก้อนในวันที่เกษียณได้

จากนั้นนำเงินที่เหลือในสิทธิลดหย่อนภาษีมาลงทุนใน Target Date RMF แทน เพื่อที่มีโอกาสได้รับผลตอบแทนมากขึ้นและเริ่มทำตามแผนส่วนกองทุนสุขภาพ/บำนาญได้ค่ะ

หากมีการลงทุนอยู่แล้วจะดำเนินการตามแผนอย่างไร

ในส่วนที่ลงทุนไปแล้วและพอร์ตเน้นเป็นเสี่ยงสูง จะสามารถกำหนดให้พอร์ตนี้ไว้เป็นบำเหน็จค่ารักษาแทนได้

หรือ หากสามารถทำตามเป้าหมายกองทุนสุขภาพบำนาญได้เรียบร้อยแล้ว ก็สามารถมาลงทุนเสี่ยงสูงที่พอร์ตนี้ต่อได้ เพื่อหวังให้เป็นบำเหน็จส่วนค่าความบันเทิงต่อไปค่ะ

หรือ หากมองว่าพอร์ตที่มีสามารถจัดอยู่ใน RMF75 หรือ RMF90 ได้ ก็สามารถจัดให้เป็นกอง2 และกอง3 ของแผนกองทุนสุขภาพบำนาญได้เช่นกันค่ะ

หากมีการลงทุนอยู่แล้วจะดำเนินการตามแผนอย่างไร

อาจเพราะยังไม่มีความจำเป็นต้องลดหย่อนภาษี จะสามารถเน้นไปที่กองทุนผสม Asset Allocation แบบไม่ต้องเป็น RMF แทนได้ เพียงแต่ในส่วนของกองผสมที่มาแทน Target Date RMF นั้น

ควรจะเลือกกองที่มีสินทรัพย์เสี่ยงสูง 90% จนกระทั่งเหลือระยะเวลาก่อนเกษียณอีกประมาณ 5-7 ปี ให้จับจังหวะที่เหมาะสมแล้วสับเปลี่ยนเป็นกองที่มีสินทรัพย์เสี่ยงสูงที่ 50% หรือน้อยกว่าแทน

เพื่อลดความผันผวนช่วงใกล้เกษียณ และจำลองเหมือนเป็น Target Date ได้เองค่ะ

หากมีการลงทุนอยู่แล้วจะดำเนินการตามแผนอย่างไร

ในกรณีจะเน้นทำตามแผนแบบ Lumpsum แต่เงินลงทุนเกินสิทธิลดหย่อนแล้ว และไม่ต้องการเปลี่ยนเป็นการลงราย 5 ปี

สิ่งที่สามารถทำได้จะคล้ายกับข้อ 4 คือ ย้ายเงินส่วนที่เกินสิทธินำไปลงทุนในกองทุนผสม Asset Allocation แบบไม่เป็น RMF แทน โดยแยกเป็นพอร์ตสำหรับเป้าหมายใหม่ออกมาจากเป้าหมายเดิมที่พยายามทำให้ไม่เกินสิทธลดหย่อน

เช่น เป้าหมายกองทุนสุขภาพเน้นอยู่ใน RMF ส่วนเป้าหมายบำเหน็จ และ/หรือเป้าหมายบำนาญ ให้แยกออกมาเป็นกองทุนรวมภายนอกแทน โดยการจัดการกองทุนในส่วนสินทรัพย์เสี่ยงจะยังเป็นแบบข้อ4 เช่นกัน

สรุป Time Segmentation ดีจริงหรือไม่

จากทั้งหมดที่กล่าวมาจะเห็นได้ว่า เบื้องหลังของวิธี Time Segmentation นั้นมีความซับซ้อนอยู่ เพื่อที่จะให้เบื้องหน้านั้นผู้ลงทุนสามารถที่จะลงทุนได้ง่ายที่สุด คือ

1. ลงทุนให้นานพอตามระยะเวลาของทั้ง 3 กอง ให้สอดคล้องกับการลดหย่อนภาษี

2. คอยติดตามผล พร้อมปรับเลือกเป้าหมายตามสถานการณ์และความต้องการที่เปลี่ยนไป

3. เงินที่ต้องใช้ให้นำมาจากกองที่เสี่ยงต่ำที่สุดเสมอ

สิ่งสำคัญที่สุดของการวางแผนกองทุนสุขภาพบำนาญ คือ การเปลี่ยนภาพเป้าหมายจากที่ไม่ชัดเจน ให้มีความชัดเจนมากขึ้น โดยชัดเจนจนขยายไปถึงเป้าหมายที่ใหญ่กว่าได้อีกด้วย

ซึ่งต้องเป็นเป้าหมายที่สอดคล้องกับความเสี่ยงที่จะอายุยืนยาว รวมถึงแนวทางการลดหย่อนภาษี จะไม่ใช่เพียงการเตรียมเงินที่มากจนเกินไปอย่างเดียวเท่านั้น

และด้วยสิทธิลดหย่อนภาษีทั้งด้านการลงทุนเพื่อการเกษียณและประกันบำนาญนั้นมีอยู่อย่างจำกัดเพียง 500,000 บ.ต่อปีเท่านั้น แต่ด้วยเงิน 500,000 บ.ต่อปีนี้ ก็มีโอกาสที่จะครอบคลุมทั้งประกันบำนาญสำหรับบำนาญส่วน Need และ กองทุนสุขภาพและบำนาญส่วน Want ได้ (ไม่นับรวมบำนาญส่วน Fun ที่ลงทุนเกินยอด 500,000 บ.ต่อปี นี้ได้)

หากมีการวางแผนปรับวิธีการให้เป็นไปในแนวทางเดียวกัน ที่สอดคล้องทั้งธรรมชาติของอายุบุคคลกับธรรมชาติของเครื่องมือการเงิน ก็ย่อมได้แผนเกษียณที่มีความสมบูรณ์และยืดหยุ่นในระดับหนึ่งขึ้นมาในที่สุด

และอย่างน้อยอาจช่วยให้ตอบคำถามนี้ได้ง่ายขึ้นว่า "จำเป็นต้องหาเงินอีกเท่าใดจึงจะหยุดได้"

อย่างไรก็ตามกองทุนรวมอาจไม่ได้เป็นทางออกที่ดีที่สุดเพียงอย่างเดียว สำหรับการวางแผนเกษียณ

คันหาคำตอบเพิ่มเติม ⇣