วิธีเลือก ประกันชีวิตและทุนชีวิต ผ่านมุมมอง ภาระ ของครอบครัวและตนเอง

ทุกแบบประกันชีวิตมีจุดดีจุดเด่นและข้อจำกัดที่แตกต่างกัน

บางแบบอาจเหมาะกับเพศหญิงมากกว่าชาย บางแบบน่าจะดีกว่าทุกแบบแต่ก็ไม่จริงในทุกช่วงอายุ บางแบบดูแล้วน่าจะสู้แบบอื่น ๆ ไม่ได้แต่เมื่ออายุถึงจุดหนึ่งกลับเป็นแบบที่ดีที่สุด บางแบบยิ่งเลือกทุนชีวิตสูงก็จะยิ่งได้ความคุ้มครองมากกว่า บางแบบต้องเข้าใจหลักการทำงานที่แท้จริงจึงสามารถทำให้เกิดความแน่นอนสมชื่อประกันชีวิต

ทั้งหมดนี้จึงจำเป็นอย่างยิ่งที่สมาชิกครอบครัวต้องเข้าใจถึงที่มาที่ไปของประกันชีวิตแบบต่าง ๆ รวมไปถึงการคำนวณเปรียบเทียบแต่ละแบบประกันชีวิต

เพื่อให้เห็นว่า แบบใดที่จะเหมาะกับความต้องการในอายุช่วงนั้น เพราะไม่มีประกันชีวิตแบบใดที่จะเหมาะที่สุดในทุกช่วงเวลาของชีวิต ด้วยเพราะความเสี่ยงของชีวิตจะแตกต่างกันไปตามอายุ เพศ และอาชีพ รวมถึงการนำเบี้ยไปใช้จ่ายค่าต่าง ๆ ที่แตกต่างกันไปในแต่ละแบบประกันชีวิต

สามารถอ่านบทความเจาะลึกโครงสร้างเบี้ยประกันชีวิตภายในนำไปใช้จ่ายค่าอะไรบ้างหรือลงทุนอะไรบ้าง ได้ที่บทความนี้ วิธีการเลือกแบบประกันชีวิตผ่านมุมมองโครงสร้างเบี้ยประกัน

รูปแบบของภาระที่ส่งผลต่อการเลือกแบบประกันชีวิต

ภาระต่าง ๆ ที่จะเกิดขึ้นกับทุกคนในครอบครัวเมื่อครั้น สมาชิกคนสำคัญของครอบครัวได้จากไป จะแบ่งออกเป็น 2 รูปแบบด้วยกันคือ

1. ภาระที่ติดตัวเฉพาะช่วงก่อนเกษียณ เช่น

- หนี้สินค่าผ่อนบ้าน ค่าผ่อนรถ

- หนี้สินทางธุรกิจ ดูแลกิจการ

- ค่าการศึกษาลูก ๆ

- ค่าใช้จ่ายช่วงปรับตัวของครอบครัว (ระยะ 3-5 ปี)

2. ภาระที่ติดตัวตลอดชีวิต เช่น

- ค่าใช้จ่ายสุดท้ายของชีวิต

- ค่ามรดกตกทอดให้คนที่ดูแลช่วงท้ายของชีวิต

- ค่าบำนาญ

จากภาระด้านบน สิ่งที่เป็นปัญหาสูงสุดคือหนี้ ที่เมื่อใดก็ตามหากเลือกที่จะรับมรดกก็จำเป็นจะต้องรับหนี้มาด้วย โดยที่หนี้จะถูกลดให้ไม่เกินมรดกที่ทายาทได้รับเท่านั้น

แต่ปัญหาของมรดก คือ มักไม่ได้อยู่ในรูปแบบเงินสด ที่มีสภาพคล่องสูงและสามารถหักลบกลบหนี้กันได้ง่าย ๆ อย่างไรก็ตามมรดกมักอยู่ในรูปแบบของสังหาริมทรัพย์ และอสังหาริมทรัพย์ มากกว่าเงินสด

โดยเฉพาะอสังหาริมทรัพย์ที่มีสภาพคล่องน้อยยากที่จะเปลี่ยนเป็นเงินสดได้ในทันที ทำให้หากเลือกที่จะรับมรดกแบบนี้ ก็ต้องพร้อมที่จะมีเงินสดมาชำระหนี้ให้เจ้าหนี้ หรือต้องเจรจาผ่อนพร้อมดอกเบี้ยต่อไป

หรือแม้แต่มรดกที่อยู่ในรูปแบบเงินสดฝากธนาคาร ก็ไม่สามารถเอาออกมาได้ง่ายนัก เพราะต้องจัดตั้งผู้จัดการมรดกให้เรียบร้อยก่อน เพื่อนำไปแจ้งแต่ละธนาคารในการนำเงินฝากออกมาชำระเจ้าหนี้ได้

ทั้งหมดนี้จึงเป็นปัญหาของสิ่งที่เรียกว่ามรดก ที่มักจะตามมาด้วยหนี้ที่ต้องคอยนำเงินสดของทายาทมาจัดการให้เรียบร้อยกว่าที่จะได้รับมรดกส่วนที่ไม่มีหนี้แล้วจริง ๆ เพราะ มรดกผู้ที่มีสิทธิคนแรกที่จะเข้าถึงได้จะไม่ใช่ทายาท แต่จะเป็นเจ้าหนี้ลำดับแรก

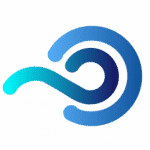

ดังนั้นเงินสดที่สามารถส่งต่อให้ทายาทโดยตรงไม่ต้องผ่านมรดกนั้นจึงจำเป็นอย่างมาก ซึ่งเครื่องมือการเงินอย่างประกันชีวิตจะสามารถจัดการส่วนนี้ได้ ทำให้การวางแผนด้านประกันชีวิตจึงเป็นสิ่งที่หลีกเลี่ยงได้ยากโดยเฉพาะหากมีภาระเกี่ยวกับหนี้และไม่ต้องการส่งต่อทั้งมรดกรวมหนี้ให้กับทายาท

อย่างไรก็ตามไม่ใช่ทุกแบบประกันชีวิตที่เป็นเครื่องมือการเงินที่เหมาะสมในการส่งต่อเงินสด เพราะบางแบบประกันชีวิตเจ้าหนี้อาจสามารถทวงเงินคืนส่วนทุนชีวืตกลับหมดเลยก็เป็นได้ ด้วยเพราะสาเหตุต่อไปนี้ ...

สิทธิเจ้าหนี้ สาเหตุสำคัญไม่ควรทำประกันสะสมทรัพย์ที่ยกผลประโยชน์ให้ลูก

เจ้าหนี้ของผู้ทำประกัน มีสิทธิทวงเงินได้เฉพาะ "ส่วนเบี้ยประกัน" จากผู้รับผลประโยชน์ได้เท่านั้น ซึ่งจำนวนจะแตกต่างในแต่ละแบบประกันชีวิต

แม้ประกันชีวิต จะเป็นสัญญาที่ตกลงกันว่า เงินทุนชีวิตจะต้องตกเป็นของผู้รับผลประโยชน์โดยตรง (ไม่ผ่านเจ้าหนี้) ตามที่ผู้ทำประกันได้ระบุไว้ในกรมธรรม์

แต่ตามกฏหมายแล้ว เจ้าหนี้ยังคงมีสิทธิในเบี้ยประกันชีวิตที่ผู้ทำประกัน (ผู้เสียชีวิต) ได้จ่ายให้บริษัทประกัน

โดยเจ้าหนี้จะสามารถทวงหนี้ของผู้เสียชีวิต จากผู้รับผลประโยชน์ตามกรมธรรม์ประกันชีวิตได้จากส่วนมูลค่าเบี้ยประกัน แต่ก็ยังมีข้อดีตรงที่ ผู้รับผลประโยชน์ได้ถือเงินกรมธรรม์ก่อนเจ้าหนี้

ดังนั้นประกันชีวิตแบบที่เน้นจ่ายเบี้ยน้อยแต่รับทุนความคุ้มครองสูง จะค่อนข้างได้เปรียบในประเด็นนี้พอสมควร เช่น

[ แบบประกันคุ้มครอง 2 พลัส และ Premier Linked ที่เน้นคุ้มครองสูงสุดแบบชั่วระยะเวลา ]

ในขณะที่แบบประกันชีวิตตลอดชีพอย่าง ห่วงรัก พรีเมียร์ ตลอดชีพสุดคุ้ม และ Prestige Life เจ้าหนี้จะสามารถทวงหนี้จากเบี้ยประกันได้มากกว่า

โดยเฉพาะหากทำประกันชีวิตตอนอายุมากแล้ว ที่เบี้ยรวมทั้งสัญญาอาจมากกว่าทุนความคุ้มครองได้ กลับกันถ้าทำประกันชีวิตให้ลูก ตั้งแต่ตอนอายุยังน้อย ๆ เจ้าหนี้ของลูกจะทวงคืนค่าเบี้ยของประกันชีวิตจากหลานได้น้อยมาก เมื่อเทียบกับทุนชีวิตที่หลานจะได้รับ

ซึ่งจะแตกต่างกับการทำประกันสะสมทรัพย์ยกประโยชน์ให้ลูก ที่ลูกมีโอกาสจะถูกทวงค่าเบี้ยคืนจำนวนมากจากเงินก้อนที่ได้รับ เพราะประกันสะสมทรัพย์ทุนชีวิตจะมีขนาดใกล้เคียงกับเบี้ยประกันมาก

นี้จึงเป็นสาเหตุสำคัญว่า หากต้องการบังคับออมเงินให้ลูก ให้เริ่มออมในประกันชีวิตตลอดชีพก่อนเป็นอันดับแรก แล้วที่เหลือจึงเริ่มพิจารณาออมในประกันสะสมทรัพย์ต่อ ๆ ไป

ด้วยเพราะประกันชีวิตมีหลายแบบ การจะเลือกแบบที่เหมาะสมจึงจำเป็นอย่างยิ่งที่ต้องพิจารณาภาระที่มีตามช่วงอายุต่าง ๆ ดังต่อไปนี้

มุมมองการเลือกแบบประกันชีวิตตามภาระอายุต่างๆ

เนื่องจากประกันชีวิตโดยเฉพาะแบบชั่วระยะเวลา จะมีเบี้ยประกันที่ค่อนข้างน้อยแต่ได้เงินคุ้มครองก้อนใหญ่มากหลายเท่า ซึ่งเสี่ยงทำให้เกิดการทุจริตประกันภัย รวมไปถึงผิด พรบ.ป้องกันการฟอกเงิน ได้

ส่งผลให้การเลือกทุนชีวิตใด ๆ ก็ตาม ทางฝ่ายพิจารณารับประกันจะมีการตรวจสอบดูถึงความเหมาะสมและสอดคล้องกับรายได้ต่อปี ตามช่วงอายุต่าง ดังรูปต่อไปนี้ร่วมด้วย

ดังนั้นหากมีการเลือกทุนชีวิตที่สูงกว่ารายได้ต่อปีอย่างมาก รวมไปถึงสัดส่วนของเบี้ยประกันรวมเกิน 20% ของรายได้ต่อปี ก็มีโอกาสที่ทางฝ่ายพิจารณาจะสอบถามข้อมูลเพิ่มเติ่ม รวมถึงแหล่งที่มาของรายได้ และหลักทรัพย์ที่มีในปัจจุบัน เพื่อให้เป็นไปตาม พรบ.ป้องกันการฟอกเงิน

อย่างไรก็ตามหากพิจารณาตามช่วงอายุ จะเห็นได้ว่ายิ่งอายุน้อยยิ่งมีโอกาสที่จะทำทุนชีวิตที่สูงได้มากกว่าตอนมีอายุมากแล้ว ด้วยเพราะความจำเป็นของประกันชีวิตที่ต้องการคุ้มครองช่วงวัยที่กำลังสร้างฐานะเป็นพิเศษ

นอกจากนี้ยังสามารถพิจารณามุมมมองอื่น ๆ ในการเลือกทุนประกันชีวิตได้ดังต่อไปนี้

มุมมองรับผิดชอบค่าใช้จ่ายช่วงสุดท้ายชีวิต

(ความรับผิดชอบพื้นฐาน)

เช่น ค่าโรงพยาบาลช่วงท้ายของชีวิต ค่าการจัดงานฌาปณกิจ ค่าแรงดูแลงานต่าง ๆ ซึ่งปัจจุบันหากค้นหาตามเว็บไซต์จะค้นพบว่ามีการจัดแพ็คเกจไว้ และมีค่าใช้จ่ายรวมประมาณตั้งแต่ 100,000 - 700,000 บาท เป็นต้นไป ขึ้นอยู่กับสถานที่ เวลาและความจุ

ส่วนนี้จึงเหมาะอย่างมากที่จะทำ ประกันชีวิตแบบตลอดชีพ ให้เป็นงบจัดการส่วนนี้ที่แน่นอนตลอดชีวิต ข้อดีคือ แผนตลอดชีพนี้หากยิ่งวางแผนค่าใช้จ่ายในส่วนนี้ตอนอายุยังน้อย เบี้ยประกันจะยิ่งประหยัดมาก เพราะความเสี่ยงค่อนข้างน้อยถึงน้อยมาก

รวมถึงประกันชีวิตแบบนี้ ยังเหมาะเป็นสัญญาหลักให้กับสัญญาเพิ่มเติมประกันสุขภาพ ประกันอุบัติเหตุ ประกันโรคร้าย และประกันชดเชยรายได้ ได้อีกด้วย เพราะมีอายุสัญญายาวถึงอายุ 99 ปีนั้นเอง

โดยผู้ปกครองยังสามารถวางแผนออมเงินสำหรับให้เป็นแหล่งเงินกู้ก่อร่างสร้างตัวของลูก ๆ ในอนาคต ผ่านประกันชีวิตตลอดชีพนี้ได้อีกด้วย ซึ่งเป็นสิทธิพิเศษของลูก ๆ ที่ผู้ปกครองเข้าใจเครื่องมือการเงินประกันชีวิตตลอดชีพได้เร็วพอและรีบทำประกันชีวิตตลอดชีพนี้ให้กับลูก ๆ ตั้งแต่อายุยังน้อยช่วงอายุ 11 ปีขึ้นไป ซึ่งทำให้เบี้ยรวมน้อยกว่าทุนความคุ้มครองชีวิตได้มากกว่า 5+ เท่า!! ( กรณี BLA Prestige Life 99/5 )

มุมมองภาระช่วงอายุ 20-29 ปี

(ความรับผิดชอบต่อบุพพการี)

เป็นเงินที่เป็นเป้าหมายในอนาคตจะสามารถสะสมได้เมื่อสร้างฐานะสำเร็จ โดยส่วนใหญ่มักจะเริ่มทำประกันชีวิตลักษณะนี้เมื่อเริ่มทำงาน

เรียกว่าเป็นการตั้งเป้าหมายเตรียมเงินก้อนให้บุพพการีล่วงหน้า โดยหากมีเรื่องไม่คาดคิดเกิดขึ้นก่อน อย่างไรก็ตามเป้าหมายส่วนตัวนี้ก็ยังสำเร็จได้ด้วยประกัน ทำให้ประกันส่วนนี้จึงเหมาะใช้เงินส่วนน้อยเพื่อการันตีเงินก้อนใหญ่นั้นเอง และมักจะมีทุนประกันชีวิตตั้งแต่ 3 -10 ล้านบาท ขึ้นอยู่กับเป้าหมายที่ตั้งไว้และรายได้ในปัจจุบัน

แต่ไม่ควรต่ำกว่านี้ เพราะการที่ต้องจากไปในวัยนี้ มักจะมีโอกาสสูงจากอุบัติเหตุ หรือเหตุร้ายอื่น ๆ ที่ไม่ปกติ การที่มีเงินก้อนใหญ่ เพื่อเป็นค่าทนายความ ค่าดำเนินการขึ้นศาลเพื่อทวงความยุติธรรม ก็เป็นสิ่งจำเป็นไม่แพ้กันค่ะ

ส่วนนี้จึงเหมาะอย่างมากกับประกันชีวิตอย่าง แบบประกันชีวิตชั่วระยะเวลา เพื่อทำให้ได้ความคุ้มครองสูงที่สุด ด้วยเบี้ยประกันที่ต่ำที่สุด และต่ออายุคุ้มครองสูงนี้ได้นานจนถึงวัยเกษียณได้ยิ่งดีค่ะ

ทั้งนี้ประกันชีวิตแบบนี้ ยังเหมาะเป็นสัญญาเพิ่มเติมในส่วนของสัญญาทุพพลภาพได้อีกด้วย ซึ่งสามารถเน้นทุนความคุ้มครองสูงเป็น 10 เท่าของทุนประกันชีวิตได้ ด้วยเบี้ยที่ประหยัดมาก เช่น อายุ 35 ชาย เบี้ย 5800 บ./ปี ได้ความคุ้มครองทุพพลภาพที่ 10 ล้านบาท

มุมมองภาระช่วงอายุ 30-39 ปี

(ความรับผิดชอบต่อหนี้สินและครอบครัว)

เป็นภาระที่จำเป็นต้องประชุมร่วมกันทุกปี เพื่อตรวจสอบหนี้สินปัจจุบันของครอบครัว และตรวจสอบทุนประกันชีวิตของแต่ละคนในครอบครัวโดยเฉพาะกับสมาชิกที่ทำหน้าที่หารายได้เป็นหลัก ว่าได้ครอบคลุมหนี้สินและดอกเบี้ยที่มีแล้วหรือยัง

ทุนประกันชีวิตส่วนนี้จึงมักจะมีมูลค่าตามหนี้สิน ซึ่งส่วนใหญ่มักเป็นหนี้กิจการ หนี้ผ่อนบ้าน หนี้ผ่อนรถ โดยเฉพาะกับหนี้สินผ่อนบ้านที่มักจะทำประกันสินเชื่อบ้านให้ธนาคารเพียงเฉพาะเงินต้นของค่าบ้านเท่านั้น ซึ่งไม่ได้รวมดอกเบี้ยที่สูงกว่าเงินต้นมากกว่า 1 เท่าตัว

ส่วนนี้จึงเหมาะกับประกันชีวิตอย่าง แบบประกันชีวิตชั่วระยะเวลา เพื่อทำให้ได้ความคุ้มครองสูงที่สุด ในระยะเวลาที่กำลังชำระหนี้อยู่ และด้วยเบี้ยประกันที่ประหยัดที่สุด

และเพื่อประมาณการได้ว่า ค่าใช้จ่ายของครอบครัวแต่ละปีมีเท่าไร รวมถึงคาดคะเนค่าใช้จ่ายที่จะเกิดขึ้นในอนาคต อย่างทุนการศึกษา เพื่อที่จะได้กำหนดทุนชีวิตที่บวกเพิ่มขึ้นจากหนี้สินที่มีได้ เช่น

มุมมองภาระช่วงอายุ 40-49 ปี

(ความรับผิดชอบต่ออนาคตของครอบครัว)

เป็นเรื่องสำคัญอย่างมากที่ทุกครอบครัวควรมีบัญชีรับจ่าย หรือใช้สถิติจากแอพธนาคารให้เป็นประโยชน์ที่สุด โดยเฉพาะครอบครัวที่เริ่มมีลูกหรือหลาน

อายุช่วงนี้จะมีรายได้มากขึ้น รวมไปถึงรายจ่ายผูกพันระยะยาวต่าง ๆ ที่มากขึ้นตามรายได้ โดยหากไม่แน่ใจว่ารายจ่ายที่จำเป็นของครอบครัวจริง ๆ เป็นเท่าใด

แต่ทราบว่าถ้ายังมีรายได้แบบนี้เข้ามาทุกเดือนทุกปี ครอบครัวจะสามารถอยู่ได้ ก็อาจจะคำนวณทุนชีวิตจากรายได้ต่อปี รวมกับ ระยะเวลาสูงสุดที่ฝ่ายพิจารณาจะเข้าใจได้ เช่น

▶ รายได้ต่อปีอยู่ที่ 1.8 ล้านบาทต่อปี

▶ เตรียมประกันรายได้เผื่อไว้ 10 ปีข้างหน้า (10 เท่าของรายได้ต่อปี)

▶ รวมทั้งหมด 18 ล้านบาท

ดังนั้นทุนชีวิตที่จะเพียงพอให้สมาชิกในครอบครัวอยู่ต่อไปได้เสมือนหัวหน้าครอบครัวยังทำงานอยู่จนถึงเกษียณ คือ 18 ล้านบาท

ส่วนนี้จึงต้องพิจารณาว่า แบบประกันชีวิตชั่วระยะเวลา ที่เคยทำไว้ยังเพียงพอหรือไม่ หากไม่เพียงพอและสุขภาพยังแข็งแรง การทำเพิ่มเพื่อเพิ่มความคุ้มครองระยะสั้นก็ดูเป็นทางออกที่น่าสนใจมาก

หรือ ถ้าหากต้องการเก็บออมเงินสำรองฉุกเฉินไปในตัวด้วย จะสามารถเน้นไปที่ประกันตลอดชีพแทนได้

มุมมองภาระช่วงอายุ 50-59 ปี สุขภาพแข็งแรง

(ความรับผิดชอบต่อผู้ดูแลตนช่วงเกษียณ)

ในวัยนี้เป็นวัยที่ต้อง เตรียมเกษียณ และเริ่มพิจารณามรดกในบั้นปลายชีวิตเพื่อส่งต่อให้กับผู้รับผลประโยชน์ที่เหมาะสม ด้วยการกันเงินที่น้อยกว่าหรือให้เงินต่อเงิน และการันตีมรดกที่ต้องการทันที

วัยนี้เป็นวัยที่มีเงินก้อนสะสม บางคนก็ยังไม่เป็นโรคเรื้อรัง ยังสามารถทำประกันได้และเบี้ยประกันชีวิตตลอดชีพรวมทั้งหมดยังคงน้อยกว่าหรือใกล้เคียงกับทุนชีวิตแต่เป็นการแบ่งจ่าย 5-20 ปี แทนการกันเงินก้อนไว้เป็นมรดก 5 ล้านบาทเลยในทันที

เช่น ชายอายุ 53 มีเงินเก็บอยู่ 30 ล้านบาท ต้องการกันเงินไว้สำหรับคนที่ช่วยดูแลในช่วงบั้นปลายชีวิตหรือมรดก 5 ล้านบาท

▶ เลือกจ่ายประกันตลอดชีพแบบ 20 ปี อยู่ที่ประมาณเบี้ย 2 แสนบาทต่อปี หรือเบี้ยรวมประมาณ 4 ล้านบาทเท่านั้น โดยมูลค่าเวนคืนจะสูงกว่าเบี้ยที่จ่ายไปในอีก 34 ปีข้างหน้าหรือตอนอายุ 87 ปี (กู้กรมธรรม์ออกมาใช้จ่ายฉุกเฉินได้)

▶ เลือกจ่ายประกันตลอดชีพแบบ 5 ปี อยู่ที่ประมาณเบี้ย 5.3 แสนบาทต่อปี หรือเบี้ยรวมประมาณ 2.6 ล้านบาทเท่านั้น โดยมูลค่าเวนคืนจะสูงกว่าเบี้ยที่จ่ายไปในอีก 12 ปีข้างหน้าหรือตอนอายุ 65 ปี (กู้กรมธรรม์ออกมาใช้จ่ายฉุกเฉินได้)

จะเห็นได้ว่าจากเงินเก็บ 30 ล้านบาท จะแบ่งเงินไว้เพียง 2.6 - 4 ล้านบาท ก็เพียงพอสำหรับเงินมรดก 5 ล้านบาท ทั้งยังไม่จำเป็นต้องจ่ายในทันทีอีกด้วย นอกจากนี้ยังสามารถกู้กรมธรรม์ออกมาใช้ในยามฉุกเฉินจริง ๆ ภายหลังที่เงินเก็บ 30 ล้านบาท ลดเหลือน้อยลงมากได้อีกทาง

ทำให้มุมมองอายุช่วงนี้หากสุขภาพยังแข็งแรงจึงเหมาะอย่างยิ่งกับ แบบประกันชีวิตตลอดชีพ

นอกเหนือจากการพิจารณาในส่วนประกันชีวิตแล้ว การพิจารณาอนุสัญญา หรือ สัญญาเพิ่มเติมความคุ้มครองให้กับประกันชีวิตก็เป็นอีกสิ่งหนึ่งที่ขาดไม่ได้

ประกันชีวิตเป็นสัญญาหลักที่กำหนดอายุของกรมธรรม์ ซึ่งจะสามารถแนบสัญญาเพิ่มเติมหรืออนุสัญญาที่มักเป็นสัญญาปีต่อปี ให้สามารถต่ออายุได้เท่าอายุกรมธรรม์ หรือจนถึงอายุคุ้มครองสูงสุดของอนุสัญญานั้นๆ ได้

โดยสัญญาเพิ่มเติมแต่ละแบบจะมีจุดประสงค์อยู่ในตนเอง ซึ่งจำเป็นอย่างยิ่งที่จะต้องสอดคล้องกับจุดประสงค์ของประกันชีวิตที่เป็นสัญญาหลัก ซึ่งจะยังแยกออกเป็น 2 แบบเหมือนเดิม ดังต่อไปนี้

แบบประกันชีวิตที่เน้นทุนชีวิตสูงเพื่อดูแลเหตุการณ์ที่คาดไม่ถึงเฉพาะช่วงอายุตอนวัยทำงาน

โดยสัญญานี้จะได้เงินก้อนเมื่อ ทุพพลภาพถาวรสิ้นเชิง หรือ ไม่สามารถประกอบหน้าที่การงานใด ๆ ในอาชีพประจำและอาชีพอื่น ๆ ได้โดยสิ้นเชิงตลอดดังนี้

❐ สูญเสียมือ หรือเท้า หรือสายตาทั้งสองข้าง

❐ สูญเสียมือหนึ่งข้าง และเท้าหนึ่งข้าง

❐ สูญเสียมือหนึ่งข้าง และสายตาหนึ่งข้าง

❐ สูญเสียเท้าหนึ่งข้าง และสายตาหนึ่งข้าง

โดยการทุพพลภาพเหล่านี้ต้องเกิดขึ้นไม่น้อยกว่า 6 เดือน รวมไปถึงอาการลักษณะการเป็นผู้ป่วยติดเตียงไม่สามารถช่วยเหลือตนเองได้

โดยสัญญาเพิ่มเติมทุนความคุ้มครองที่สามารถซื้อได้จะขึ้นอยู่กับทุนของสัญญาหลักประกันชีวิต เช่น เป็น 10 เท่าของทุนชีวิต เป็นต้น ซึ่งเบี้ยประกันจะค่อนข้างน้อยมาก แต่จะทยอยเพิ่มขึ้นในแต่ละปี

มักใช้เป็นค่าใช้จ่ายจากเหตุการณ์โชคร้ายในวัยทำงานต้องมาป่วยติดเตียง หรือเป็นค่าใช้จ่ายในการปรับตัวในกรณีที่ต้องพิการลงเนื่องจากเหตุที่คาดไม่ถึง ไม่ว่าจะเป็นด้วยโรคหรืออุบัติเหตุก็ตาม

สัญญาชนิดนี้จะแตกต่างจากสัญญาทุพพลภาพโดยปกติ คือจะต้องมีสาเหตุมาจากอุบัติเหตุเท่านั้น และรวมไปถึงการเสียชีวิตด้วย โดยแบ่งเป็นสัญญา 2 แบบ คือ

1. ให้ความคุ้มครองกรณีเสียชีวิตหรือสูญเสียอวัยวะ อันเนื่องมาจากอุบัติเหตุ (อบ.1)

2. ให้ความคุ้มครองกรณีเสียชีวิต สูญเสียอวัยวะ และมีเงินชดเชยค่ารักษาตัว อันเนื่องมาจากอุบัติเหตุ (อบ.2)

โดยทั้ง 2 สัญญานี้ เบี้ยน้อยกว่าประกันชีวิตอย่างมาก และเป็นเบี้ยคงที่ โดยจะคุ้มครองถึงอายุครบ 65 ปีเท่านั้น

สัญญาเพิ่มเติมอุบัติเหตุ จึงเป็นสัญญาพื้นฐานที่นิยมใช้เพื่อเสริมความคุ้มครองด้านชีวิตและทุพพลภาพจากอุบัติเหตุที่มักจะต้องมีการฟ้องร้องและอาจต้องเสียค่าการดำเนินการต่าง ๆ นานมากหลายปีหลังเกิดเหตุ เพื่อเรียกความยุติธรรมกลับคืนมา

สัญญาเพิ่มเติมนี้มักต่ออายุได้ถึงอายุ 65 ปี หากมีการทำประกันสุขภาพร่วมด้วย จะมักแนบสัญญานี้ให้อยู่กับประกันสุขภาพ เนื่องจากเวลาเคลมประกันสุขภาพ ทางสินไหมจะทำเคลมประกันชดเชยรายได้นี้ให้อัตโนมัติ

รูปแบบของสัญญาชดเชยมักจะมีด้วยกัน 2 แบบ คือ แบบที่ 1 เน้นชดเชยเฉพาะนอน รพ. จริงๆ ได้ 365 วัน กับ แบบที่ 2 เน้นชดเชยไปถึงการผ่าตัดใหญ่หรือเจอโรคร้ายและนอน รพ. ได้สูงถึง 1200 วัน แน่นอนว่า เบี้ยแบบที่ 1 จะแพงกว่าแบบที่ 2

โดยการเลือกทำสัญญาชดเชยนี้จะได้มากหรือน้อย บางบริษัทจะให้พิจารณาจากทุนชีวิตที่ทำ บางบริษัทพิจารณาจากรายได้และอาชีพ ทำให้ในปัจจุบันการทำชดเชยรายได้ที่สูงเกินกว่ารายได้จริงๆ จะเป็นเรื่องยากอย่างมาก เพื่อป้องกันการทุจริตค่าชดเชยนั่นเอง

แบบประกันชีวิตที่เน้นตลอดชีพดูแลเรื่องค่ารักษาและค่าจัดการภาระหลังการจากไป

เน้นไว้ดูแลค่ารักษาโดยเฉพาะกับผู้ป่วยในตลอดชีวิตหรือถึงอายุครบ 99 ปี ในปัจจุบันค่ารักษาจะค่อนข้างสูงมาก และมีแนวโน้มปรับตัวสูงขึ้นเรื่อย ๆ ในอนาคต โดยไม่มีทีท่าว่าจะลดลงเลย

สัญญาเพิ่มเติมสุขภาพ จึงเป็นสัญญาที่มีรายละเอียดและเงื่อนไขค่อนข้างเยอะ ทางเราจึงได้ทำการเขียน คู่มือของการเลือกเปรียบประกันสุขภาพ ไว้แยกต่างหาก เพื่ออธิบายความรู้ในส่วนนี้

เนื่องจากประกันสุขภาพส่วนใหญ่ให้ความคุ้มครองค่ารักษาอุบัติเหตุผู้ป่วยนอกเฉพาะภายใน 24 ชม.เท่านั้น (หรือบางแผนภายใน 72 ชม.) และสามารถนัดติดตามอาการได้เพียง 7-30 วัน ซึ่งมักไม่เพียงพอ โดยเฉพาะกับแผลไฟไหม้ และกระดูกหัก

แบบประกัน อบ.3 จึงมีขึ้นเพื่อตอบโจทย์ข้อจำกัดดังกล่าว ที่สามารถเกิดเหตุและติดตามอาการได้ภายใน 180 วัน หรือจนกว่าวงเงินค่ารักษาจะหมดนั้นเอง

เป็นสัญญาที่มักจะคู่กับประกันสุขภาพ เพื่อนำมาเป็นเงินก้อนไว้เป็นค่าใช้จ่ายที่นอกเหนือจากค่ารักษา หรือชดเชยรายได้ในระหว่างทำการรักษาในวัยทำงาน

ทั้งนี้เบี้ยจะทยอยเพิ่มขึ้นเมื่อสูงอายุ ประกันส่วนนี้จึงจำเป็นอย่างยิ่งที่ต้องคอยทยอยเตรียมเงินฉุกเฉินไว้เองในตอนสูงอายุ เมื่อมีเงินฉุกเฉินมากพอแล้วจึงสามารถยกเลิกประกันส่วนนี้ได้

เป็นสัญญาที่เน้นคุ้มครองชีวิตชั่วระยะเวลาแบบเดียวกับประกันชีวิตชั่วระยะเวลา เพียงแต่ไม่ได้อยู่ในรูปแบบสัญญาหลัก แต่อยู่ในรูปแบบสัญญาเพิ่มเติมที่ต้องแนบกับสัญญาหลักประกันชีวิตตลอดชีพอีกที

โดยเบี้ยจะถูกว่าประกันชีวิตชั่วระยะเวลาที่เป็นสัญญาหลักทั่วไปที่ทุนประกันชีวิตเท่ากัน เนื่องจากบริษัทประกันจะมองว่าได้รับค่าดำเนินการประกันภัยจากประกันชีวิตสัญญาหลักมาแล้ว ในส่วนค่าดำเนินการประกันภัยของสัญญาเพิ่มเติมจึงสามารถลดลงให้ได้อีก

ดังนั้นจึงเหมาะกับผู้ที่ต้องการมีทั้งความคุ้มครองชีวิตที่สูงตามเวลาที่ต้องการ ร่วมกับประกันชีวิตตลอดชีพ ให้จบภายใน 1 กรมธรรม์

เริ่มวางรากฐานให้กับ "แผนเกษียณ" อย่างจริงจัง

ด้วย Framework การใช้เครื่องมือการเงินลดหย่อนภาษี ให้เกิดประสิทธิภาพสูงสุด

"ตน (ในปัจจุบัน) จะเป็นที่พึ่งของตน (ในอนาคต)"