การวางแผนเกษียณ มีความซับซ้อนค่อนข้างสูง โดยเฉพาะการคำนวณหาจำนวนเงินที่ควรมีตอนเกษียณ ซึ่งมีทั้งใน รูปแบบลงรายละเอียด และใน รูปแบบสูตรสำเร็จ ที่ลดความซับซ้อนให้นำไปใช้ได้ง่าย

ซึ่งในบทความนี้จะทำการเปรียบเทียบวิธีที่นิยมใช้ในปัจจุบันในประเทศไทย ในข้อดีข้อจัดของแต่ละวิธีคำนวณ เพื่อนำไปสู่คำตอบของจำนวนเงินที่ควรมีในตอนเกษียณ

การคำนวณด้วย 25x Rule , 4% Rule

โดยสูตรสำเร็จที่ได้รับความนิยมจะเป็นในส่วนของ 25x Rule และ 4% Rule ซึ่งได้รับความนิยมมาตั้งแต่ปี 1994 โดยหลักการเบื้องต้นคือ หากปีแรกจะมีการถอนเงินลงทุนออกมาใช้ที่ 4% ของเงินลงทุนทั้งหมด เงินลงทุนนั้นจะต้องมีขนาด 25 เท่าของค่าใช้จ่ายต่อปีที่ต้องการ (โดยลงทุนในตราสารหนี้และหุ้นในสัดส่วนพอ ๆ กัน)

โดยทุก ๆ ปี จะถอนเงินลงทุนออกมาใช้เท่ากับปีแรก บวกด้วยอัตราเงินเฟ้อที่กำหนดเช่น 3% ซึ่งหากทำแบบนี้ไปเรื่อย ๆ เงินลงทุนนี้จะสามารถใช้ได้นานถึง 30 ปีด้วยกัน

เช่น ค่าใช้จ่ายต่อปี 1,000,000 บาท ควรเตรียมเงินเกษียณไว้ลงทุนตอนอายุ 60 ปีที่ 25,000,000 บาท โดยปีแรกจะถอนเงินลงทุนออกมาใช้ที่ 4% ของ 25,000,000 หรือเท่ากับ 1,000,000 บ. จากนั้นในปีที่ 2 จะถอนออกมา 1,000,000 + 3% (เงินเฟ้อ) =1,030,000 บ. และทำแบบนี้ไปเรื่อย ๆ ครบ 30 ปี เงินลงทุนจะหมดพอดี

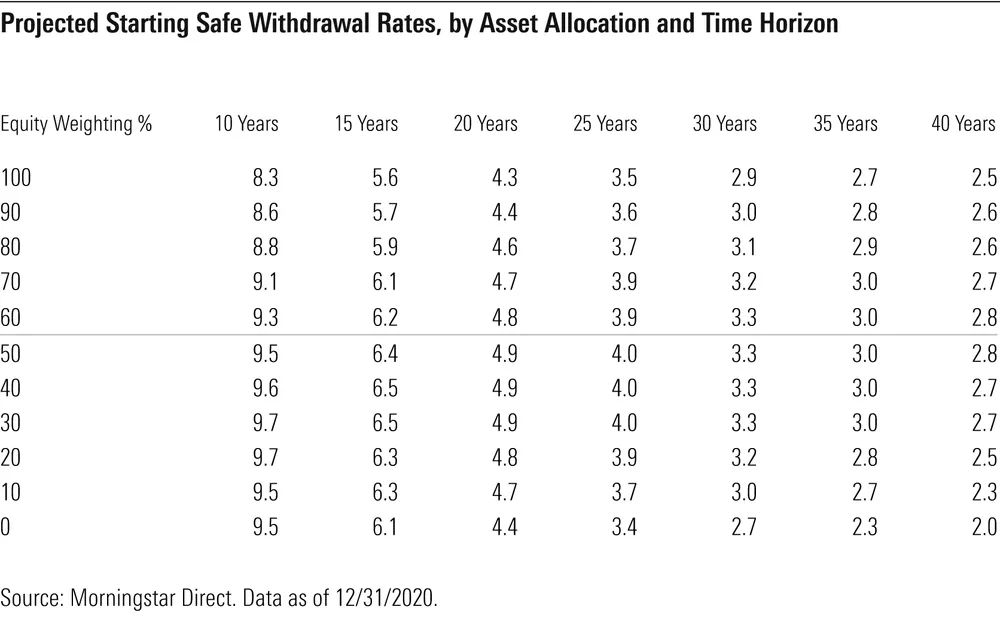

อย่างไรก็ตามทาง Morningstar Investment Management ได้มีการนำวิธีนี้มาคำนวณใหม่อีกครั้ง โดยใช้ข้อมูลสถิติที่มีความเป็นปัจจุบันมากขึ้น ซึ่งทำให้หุ้นจะให้ผลตอแทนที่ 6%-11% ต่อปี ตราสารหนี้จะให้ผลตอบแทนที่ 2%-3.5% ต่อปี เงินเฟ้ออยู่ที่ 2.1% ต่อปี และโอกาสที่เงินลงทุนจะอยู่รอดได้ถึงจำนวนปีที่ต้องการที่ 90% ขึ้นไป ซึ่งทำให้ได้ % การถอนเงินปีแรก ที่ใช้เป็นฐานเริ่มต้นในการถอนเงิน ดังตารางต่อไปนี้

จากตารางจะเห็นได้ว่า หากเลือกพอร์ตการลงทุนแบบสมดุลคือ หุ้น 50% และตราสารหนี้ 50% อัตราการถอนเงินปีแรกจะอยู่ที่ 3.3% เท่านั้น หากต้องการให้เงินลงทุนอยู่ได้นาน 30 ปี

และเมื่อเปลี่ยนจาก 4% เป็น 3.3% การจะใช้กฏ 25 เท่าของค่าใช้จ่าย จะต้องปรับเป็น 100/3.3 = 30.3 เท่าแทน (หรือด้วยผลตอบแทนที่ทำให้ถอนเงินได้น้อยลง จึงต้องเตรียมเงินลงทุนเพิ่มขึ้น) ยังไม่นับรวมกับที่เงินเฟ้อใช้เพียง 2.1% ต่อปีเท่านั้น

ข้อดี▼

- มีการคิดเผื่อเงินเฝ้อในอนาคต

- เป็นวิธีการคำนวณที่เรียบเงียบ และ จากผลการทดลองมีอัตราการอยู่รอดเงินที่เตรียมไว้ถึง 95%

ข้อจำกัด▼

- เน้นใช้เฉพาะสินทรัพย์ที่มีความผันผวน

- มีโอกาสที่จะเตรียมเงินมากกว่าค่าใช้จ่ายจริง

- Magic Number ของสูตรสำเร็จนี้ทั้ง 4% และ 25x เท่านั้น เปลี่ยนแปลงได้ โดยเฉพาะหากต้องการระยะเวลาความคุ้มครองที่นานกว่า 30 ปี

- พอร์ตการลงทุนยังไม่ได้มีการพิจารณาถึงเงื่อนไขของกองทุนลดหย่อนภาษีทั้ง RMF/SSF

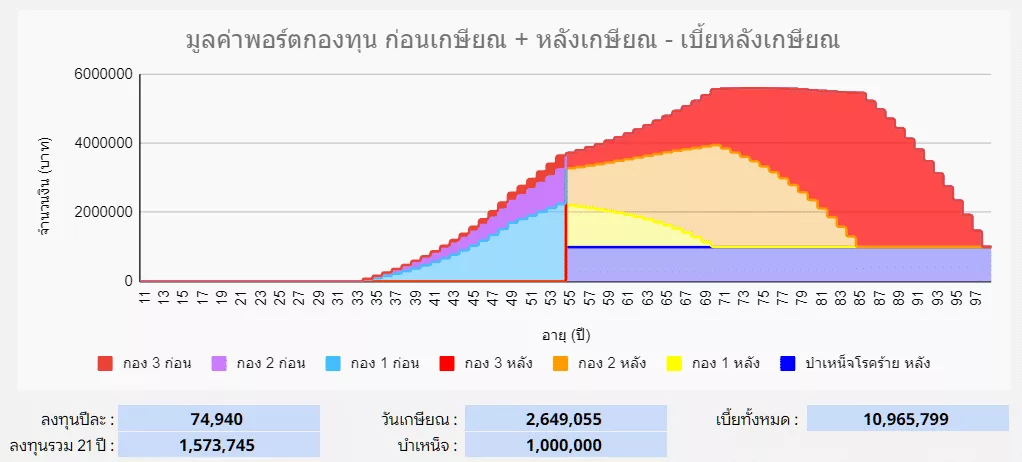

- พอร์ตการลงทุนเป็นแบบพอร์ตเดียว ไม่ได้ทำเป็นลักษณะ Multi-Portfolio และ ไม่มีการนำเรื่องของเวลาการลงทุนเข้ามาใช้ประโยชน์ (Time Segmentation) เช่น พอร์ตใดที่กว่าจะได้ใช้นานกว่า 30 ปี สัดส่วนพอร์ตนี้ก็ควรเป็นหุ้น 100% ในขณะที่พอร์ตใดที่ต้องใช้ในปัจจุบัน ก็ควรมีหุ้น 10%-20% เป็นต้น ดังรูปแด้านล่าง ที่หลังเกษียณมีพอร์ตถึง 4 พอร์ตด้วยกัน ตามอายุที่มีโอกาสได้ใช้

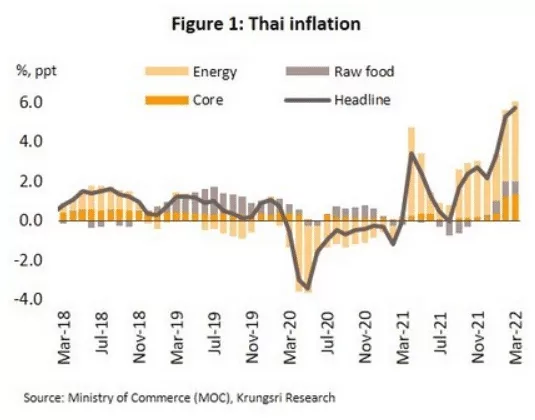

- เงินเฟ้อเน้นไปที่การปรับเพิ่มขึ้นทุกปี ทั้ง ๆ ที่ในความเป็นจริง สถิติของประเทศไทยไม่ได้เฟ้อขึ้นทุกปีเสมอไปดังกราฟแท่งด้านล่าง

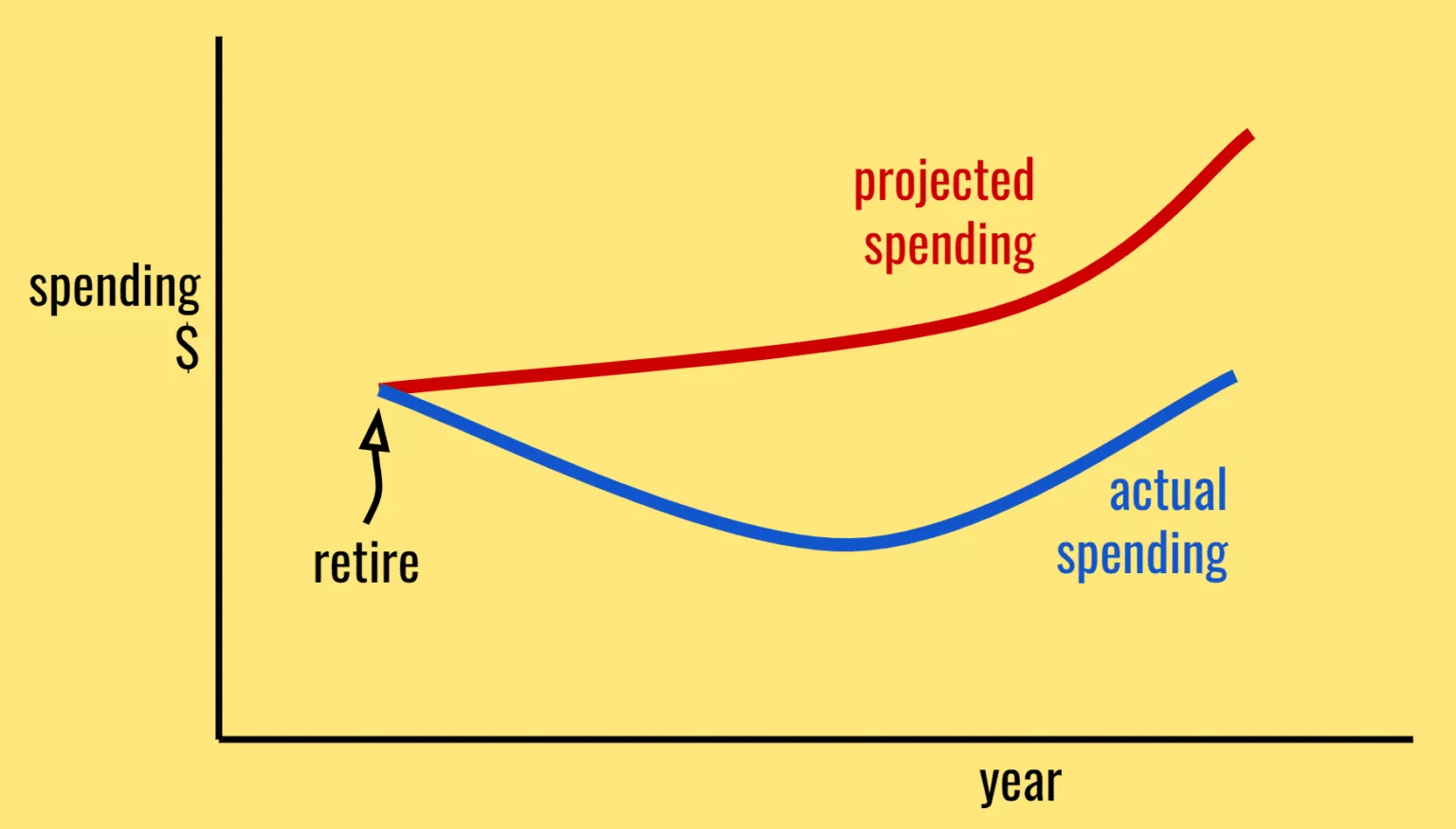

- ไม่ได้คำนึงถึงการใช้จ่ายจริงตอนเกษียณ Actual Spending โดยจะเน้นเพียง Projected Spending เท่านั้น ตามกราฟ Retirement Spending Smile ด้านล่าง ซึ่งทำให้การเตรียมเงินเกษียณที่เน้นเพิ่มเงินเฟ้อทุกปีจะมากเกินกว่าที่จะใช้จริงได้

- ไม่มีการแยกเงินเฟ้อของค่ารักษาพยาบาลออกมาต่างหาก ซึ่งเป็นค่าใช้จ่ายที่เพิ่มสูงขึ้นอย่างมากตามอายุที่เพิ่มมากขึ้นในกราฟ Retirement Spending Smile

- ไม่มีการแยกค่าใช้จ่ายระหว่าง NEEDs กับ WANTs ออกมาอย่างชัดเจน ซึ่งค่าใช้ส่วน NEEDs ควรใช้เครื่องมืออย่างประกันบำนาญที่มีความแน่นอนเข้าช่วย ในขณะที่ส่วนเงินเฟ้อและ WANTs ที่มีความไม่แน่นอนจะควรใช้การลงทุนที่มีความผันผวนไม่นแ่นอนเช่นกันเข้ามาเสริม

ด้วยข้อจำกัดทั้งหมดที่กล่าวมานี้เอง จึงทำให้การวางแผนเกษียณจะมีความจำเป็นต้องคำนวณแบบละเอียดที่มีความยืดหยุ่นได้มากกว่าวิธีสูตรสำเร็จนี้

การคำนวณแบบ

3 Buckets System

3 Buckets System เป็นวิธีที่ต้องการปรับปรุง 4% Rule ให้มีการคำนึงตัวแปรด้านเวลาเข้ามาเกี่ยวข้องด้วย และต้องการให้ระบบสามารถผลิตบำนาญได้ตลอดไป จึงได้ทำการแบ่งเงินออกเป็น 3 ถัง ดังนี้

- ถังที่ 1 เงินสด : เน้นเก็บเงินสดที่จำเป็นต้องใช้ 2 ปี และเป็นถังแรกที่จะถูกนำเงินออกไปใช้เสมอ เช่น ต้องใช้เดือนละ 10,000 บ. 2 ปี คิดเป็นเงินที่ต้องมี 240,000 บ.

- ถังที่ 2 กองทุนรวมตราสารหนี้ : เน้นลงทุนในตราสารหนี้คาดหวังผลตอบแทน 2% ต่อปี โดยจะต้องมีมูลค่า 5 ปีของบำนาญที่ต้องการ หรือ 240,000 x 5 = 1,200,000 โดยเป็นถังที่จะคอยเติมเงินให้กับถังที่ 1 ในทุกปี

- ถังที่ 3 กองทุนผสมตราสารทุน : เน้นลงทุนในตราสารทุนที่จะได้ผลตอบแทนที่มีมูลค่าเพียงพอที่จะเติมเงินให้ถังที่ 1-2 กลับมาเต็มใหม่ได้อีกครั้งภายใน 7 ปี เช่น ถังที่ 1-2 ต้องการเงิน 240,000 + 1,200,000 =1,440,000 บ. หากคาดหวังผลตอบแทนกองทุนที่ 5% ต่อปี จะต้องมีเงินลงทุนอยู่ 4,114,285 บ.

- จาก 7 ปีต้องใช้ 1,440,000 บ. หรือ ปีละ 205,714 บ. ซึ่งเท่ากับผลตอบแทนที่ 5% ของเงินลงทุน 4,114,285 บ.

ทำให้หากต้องการบำนาญ 10,000 บ. ทุกเดือนไปตลอด จะต้องมีเงินลงทุน 3 ถังรวมกันทั้งหมด 5,554,286 บ. ที่ผลตอบแทนคาดหวัง 5% ต่อปีตลอดไป ทั้งนี้จะมีผลตอบแทนจากถังที่ 2 เข้ามาร่วมช่วยเฉลี่ยต่าความผันผวนของถังที่ 3 ไปด้วย

ทั้งนี้เมื่อเทียบกับวิธี 4% Rule วิธีนี้จะใช้เงินมากกว่า เพราะ 4% Rule ใช้แล้วหมดไป และมีการเผื่อเงินเฟ้อ ในขณะที่วิธีนี้ต้องให้กลับมาวนใหม่ได้ทุก 7 ปี

จึงทำให้หาก 3 Bucket ต้องการใช้ปีละ 1,000,000 บ. จะต้องใช้เงินเตรียมเกษียณอยู่ที่

- 7,000,000 (ถังที่ 1-2) + 20,000,000 (ถังที่ 3 : 5% ของ 20 ล้านเท่า ปีละ 1 ล้าน)

- รวมเป็นเงิน 27,000,000 บ.

ข้อดี▼

- เรียบง่าย ไม่ซับซ้อน

- มีโอกาสที่จะได้บำนาญไปตลอดชีพ

- อาจเปลี่ยนให้ ถังที่ 1-2 รวมกันเป็น 10-15 ปีได้ เพื่อมีโอกาสให้ถังที่ 3 ลงทุนแบบมีความเสี่ยงสูงมากขึ้นได้ เช่น

- หากต้องการใช้ปีละ 1,000,000 บ.

- 15,000,000 (ถังที่ 1-2) + 12,500,000 (ถังที่ 3 : ผลตอบแทน 8% ของ 12.5 ล้านเท่า ปีละ 1 ล้าน)

- รวมเป็นเงิน 27,500,000 บ.

ข้อจำกัด▼

- ถังที่ 3 มีเวลาเติบโตเพียง 7 ปี จึงทำให้ไม่สามารถเลือกกองทุนผสมที่มีความเสี่ยงสูงมากนักได้ จึงไม่ควรคาดหวังผลตอบแทนเกิน 5% ต่อปี หรือ ต้องเพิ่มระยะเวลาให้ถังที่ 3

- ไม่มีการพิจารณาเงินเฟ้อ และ ไม่เหมาะกับค่าใช้จ่ายที่เพิ่มขึ้นทุกปีอย่างเบี้ยประกันสุขภาพ

- การคาดหวังอัตราผลตอบแทน 5% ต่อปี คงที่ทุกปีจากกองทุนรวมผสม เป็นเรื่องที่ค่อนข้างยาก หรือ อาจต้องมองหาหุ้นกู้อนันต์แทน (แต่ต้องแบกรับความเสี่ยงที่บางปีบริษัทอาจงดจ่ายดอกเบี้ย)

- แผนมีโอกาสล้มเหลวสูง หากบางปีผลตอบแทนถัง 3 ได้น้อยกว่าที่คาดหวัง และน้อยเกินกว่าการชดเชยของผลตอบแทนจากถัง 2 ที่จะช่วยได้ ก็จะส่งผลให้ถัง 3 รอบถัดไป มีเงินลดลง และอาจไม่สามารถสร้างเงินให้ถังที่ 1-2 ตามต้องการได้ และต้องลดปริมาณเงินในถังที่ 1-2 ลง หรือ ลดบำนาญลง เพื่อให้กลยุทธนี้ยังทำงานต่อไปได้

การคำนวณแบบ

Time Segmentation

วิธี Time Segmentation จะเป็นวิธีการคำนวณแบบละเอียด โดยเน้นกรอกรายละเอียดค่าใช้จ่ายทั้งหมด ก่อนการคำนวณย้อนกลับหาเงินก้อนที่ควรมีตอนเกษียณ ดั้งนั้นจึงสามารถระบุบำนาญที่ต้องการเพิ่มในแต่ละปีตามอัตราเงินเฟ้อ และเบี้ยประกันสุขภาพเข้าไปในการคำนวณได้

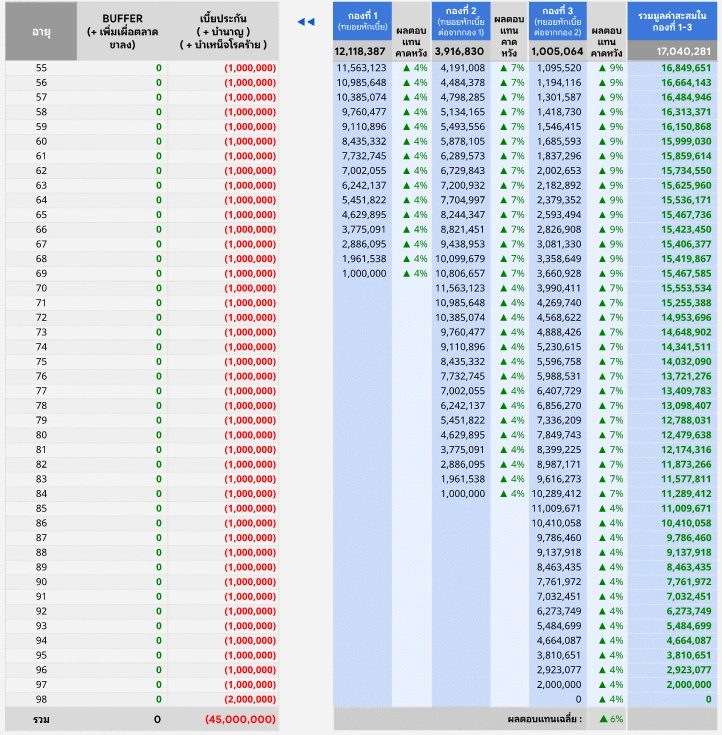

โดยวิธีนี้จะแบ่งพอร์ตการลงทุนออกเป็น 3 พอร์ตแยกจากกันตามช่วงอายุ (Time Segmentation) คือ

- พอร์ตอายุเกษียณช่วงที่ 1 : ปีที่ 1-15 >> เน้นความเสี่ยงต่ำ ผลตอบแทน 2%-4% ต่อปี

- พอร์ตอายุเกษียณช่วงที่ 2 : ปีที่ 16-30 >> เน้นความเสี่ยงปานกลาง ผลตอบแทน 5%-7% ต่อปี

- พอร์ตอายุเกษียณช่วงที่ 3 : ปีที่ 31-45 + มรดก >> เน้นความเสี่ยงสูง ผลตอบแทน 8%-9% ต่อปี

โดยเมื่ออายุเกษียณถึงปีที่ 16 จะมีการปรับให้พอร์ตช่วงที่ 2 เป็นพอร์ตเสี่ยงต่ำ เพราะต้องทยอยนำเงินออกมาใช้เป็นบำนาญ แล้วจึงปรับพอร์ตช่วงที่ 3 เป็นพอร์ตเสี่ยงปานกลาง ก่อนสุดท้ายเมื่อถึงปีที่ 31 จะถูกปรับเป็นพอร์ตเสี่ยงต่ำในที่สุด

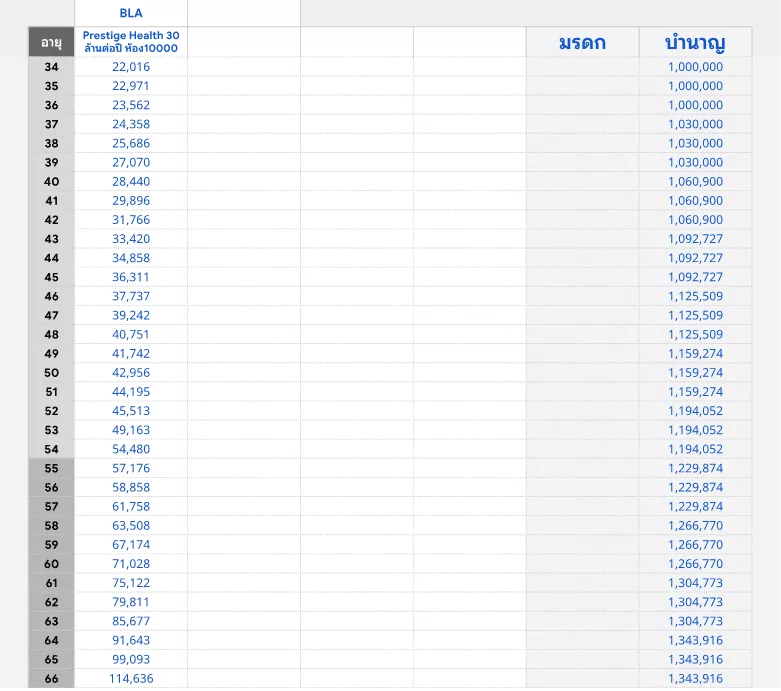

ดังตัวอย่าง หากต้องการบำนาญปีละ 1,000,000 บ. อายุ 55-99 ปี จะสามารถคำนวณเงินเกษียณได้ที่ 17,040,281 บ. แบ่งเป็นพอร์ตที่ 1 จำนวน 12,118,387 บ. พอร์ตที่ 2 จำนวน 3,916,830 บ. และ พอร์ตที่ 3 จำนวน 1,005,044 ดังตารางต่อไปนี้

ข้อดี▼

- ลงรายละเอียดค่าใช้จ่ายตอนเกษียณแต่ละปีอย่างชัดเจน ได้ทั้งเบี้ยสุขภาพ และบำนาญที่สามารถระบุให้เพิ่มตามอัตราเงินเฟ้อทุก ๆ กี่ปีได้

- ปรับความเสี่ยงของพอร์ตตามช่วงเวลาการใช้งาน ไม่ให้เสียทั้งโอกาส และไม่เสี่ยงจนเกินไปหากเป็นพอร์ตที่กำลังใช้งาน

- เสมือนพอร์ตที่ 2-3 เป็นแผนสำรองของพอร์ตที่ 1 ทำให้แม้พอร์ตที่ 1 ไม่เป็นไปตามแผน กลยุทธนี้จะยังสามารถทำงานต่อไปได้

ข้อจำกัด▼

- มีความซับซ้อนในการคำนวณ

- ช่วงเวลาที่มีการปรับลดความเสี่ยงพอร์ต 2 และพอร์ต 3 จะต้องระวังตลาดขาลง เนื่องจากจะทำให้พอร์ตมีขนาดเล็กลงกว่าแผนที่คาดการณ์

- เนื่องจากเน้นใช้กองทุนรวมซึ่งมีความผันผวน จึงควรมีการคำนวนหาอัตราความอยู่รอดของกองทุนในแต่ละอายุหลังเกษียณ เพื่อใช้ในการคำนวณว่าควรจะเผื่อเงินเพิ่มอัตราความอยู่รอดหรือไม่ หรือควรใช้ประกันบำนาญเข้าช่วย

บทสรุปควรเลือกวิธีคำนวณแบบใด

จากทั้ง 3 วิธียอดนิยมจะเห็นได้ว่า การคำนวณแบบละเอียดด้วยวิธี Time Segmentation นั้น จะช่วยให้การคาดการณ์มีความแม่นยำมากขึ้นได้ รวมถึงมีความยืดหยุ่นในการจัดพอร์ตการลงทุนแบบหลายพอร์ตหลายความเสี่ยงตามช่วงอายุที่จะเริ่มต้นใช้งาน

แต่อย่างไรก็ตามการคำนวณจะยังไม่ใช่เพียงสิ่งเดียวในการวางแผนเกษียณ เพราะการเลือกเครื่องมือการเงินที่จะนำมาใช้งานตามการคำนวณก็มีความสำคัญมากด้วยเช่นกัน ซึ่งจะสามารถพิจารณารูปแบบการใช้เครื่องมือการเงินในการวางแผนเกษียณได้ดังบทความต่อไปนี้

การวางแผนเกษียณด้วยกองทุนรวมผ่านเครื่องมือการเงินต่าง ๆ

การวางแผนเก็บเงินและเกษียณอย่างจริงจัง เริ่มขึ้น เมื่อเข้าใจ..

วิธีใช้ธรรมชาติของเครื่องมือการเงินที่จำเป็นให้เกิดประโยชน์สูงสุด

"ตน (ในปัจจุบัน) จักเป็นที่พึ่งของตน (ในอนาคต)"