การเริ่มต้นการใช้เครื่องมือวางแผนเกษียณนั้น จะเริ่มต้นจาก การพิจารณาตัดสินใจว่าจะแยกแผนเกษียณ ออกเป็น แผนเกษียณส่วนบำนาญ กับ แผนเกษียณส่วนเบี้ยประกันสุขภาพ เพื่อที่จะไม่ต้องลงมือทำพร้อมกัน หรือ จะไม่แยกแผนและเลือกลงมือทำพร้อมกัน

โดยจะสามารถพิจารณาตัดสินใจว่าจะแยกหรือไม่ได้จากเกณฑ์ต่อไปนี้

- แผนเกษียณที่ แผนส่วนบำนาญ และ แผนส่วนเบี้ยประกันสุขภาพ แยกทำไม่พร้อมกัน

- แผนเกษียณส่วนเบี้ยประกันสุขภาพ แยกต่างหาก

- มีความสำคัญระดับ Needs (ชัดเจนตามตารางเบี้ย)

- ควรมีการเตรียมเงินบำเหน็จไว้สำหรับดูแลค่าใช้จ่ายนอกเหนือจากค่ารักษา และค่าคนดูแลตอนทุพพลภาพ

- การแยกแผนออกมาจากแผนบำนาญนั้น เพื่อสามารถลงมือทำให้เสร็จเรียบร้อยก่อนใน 3 - 10 ปี หรือ ทำให้เงินลงทุนที่ต้องใช้ตามแผนจะยังไม่เกินสิทธิลดหย่อนภาษี

- แผนเกษียณส่วนบำนาญที่ต้องการ แยกต่างหาก

- มีความสำคัญทั้งระดับ Needs (จำเป็นยืดหยุ่นได้ยาก) + Wants (เพื่อความสะดวกสบาย ยืดหยุ่นได้)

- อาจมีการเตรียมเงินบำเหน็จไว้สำหรับส่วน Funs (เพื่อความบันเทิง หรือ อาจสามารถแยกเป็นพอร์ตความเสี่ยงสูงต่างหากจากแผนบำนาญได้)

- เป็นแผนแยกที่สามารถเน้นลงมือทำต่อจาก แผนเบี้ยประกันสุขภาพ ได้ เพราะมีความยืดหยุ่นมากกว่า และ มักใช้ระยะเวลาลงมือทำประมาณ 15 ปีขึ้นไป หรือ เน้นให้เงินลงทุนไม่เกินสิทธิลดหย่อนภาษีที่ได้

- แผนเกษียณส่วนเบี้ยประกันสุขภาพ แยกต่างหาก

- แผนเกษียณที่ แผนส่วนบำนาญ และ แผนเบี้ยส่วนประกันสุขภาพ ร่วมทำพร้อมกัน

- หากต้องการลงมือทำพร้อมกันทั้งแผนเบี้ยประกันสุขภาพ และแผนบำนาญ

- อาจไม่เน้นการลดหย่อนภาษีเป็นหลัก (เพราะสามารถเกินสิทธิลดหย่อนได้) แต่เน้นการลงมือทำโดยใช้ระยะเวลาลงทุนที่สั้นร่วมด้วย

**หมายเหตุ : ประกันบำนาญเกินสิทธิลดหย่อนจะไม่มีปัญหาเรื่องภาษี แต่หากกองทุนรวมลงทุนเกินสิทธิลดหย่อนจะเริ่มมีปัญหาเรื่องภาษีตามมา

โดยในบทความวิธีใช้เครื่องมือนี้ จะเน้นที่ข้อ 2 คือ วางแผนบำนาญและเบี้ยประกันสุขภาพร่วมกัน (แต่หากต้องการแยกแผน จะสามารถแยกเครื่องมือนี้ออกเป็น 2 แผน หรือ 2 ไฟล์ ได้ต่อไป ดังตัวอย่าง แผนเกษียณส่วนเบี้ยประกันสุขภาพ)

ทั้งนี้ก่อนการวางแผนเกษียณ จะสามารถทำความเข้าใจ วิธีการเลือกใช้เครื่องมือการเงิน และ วิธีการคำนวณเงินเกษียณ เพื่อความเข้าใจถึง ที่มาที่ไป และเหตุผล ในวิธีการวางแผนที่ เครื่องมือวางแผนเกษียณนี้ เลือกใช้

1. พิจารณาเงื่อนไขเครื่องมือวางแผนเกษียณ

เครื่องมือวางแผนเกษียณนี้ จะเริ่มต้นจากการวางแผนเกษียณที่ได้ลดหย่อนภาษีควบคู่ไปด้วย เพื่อสามารถนำเงินคืนภาษีที่ได้ มาช่วยชำระค่าเครื่องมือป้องกันแผน ทั้งเบี้ย ประกันชีวิต ประกันโรคร้าย และ ประกันสุขภาพ ได้ จึงทำให้เครื่องมือเกษียณจำเป็นต้องมีเงื่อนไขดังต่อไปนี้

- อายุเกษียณจะต้องเริ่มที่ อายุ 55 ปี (เนื่องจาก RMF ขายได้ตอนอายุครบ 55 ปี)

- อายุสุดท้ายในแผนจะเป็นอายุ 98 ปี เพื่อให้สอดคล้องกับประกันสุขภาพ (แต่สามารถเลือกจำนวนปีที่คาดว่าจะมีอายุยืนต่อจากอายุ 98 ปีได้ เพื่อคำนวณหาเงินมรดกที่เพื่อไว้เป็นค่าใช้จ่ายเมื่ออายุยืน)

- อายุมากกว่า 98 ปี เงินลงทุนทั้งหมด จะอยู่ในพอร์ตการลงทุนความเสี่ยงต่ำเท่านั้น

2. ระบุวิธีคิดบำนาญและระบุมรดกที่ต้องการ

เมื่อเริ่มต้นใช้งานเครื่องมือวางแผนเกษียณ สิ่งแรกที่สำคัญ คือ ระบุค่าใช้จ่ายที่แผนเกษียณนี้จำเป็นจะต้องดูแลให้ได้ ซึ่งค่าใช้จ่ายแรกที่ควรระบุคือ บำนาญ และ มรดก

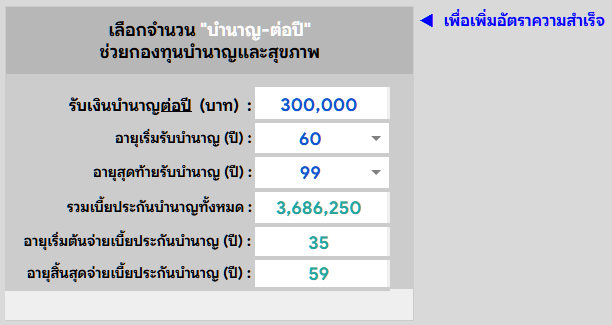

จากรูปในโปรแกรมด้านบน จะสามารถระบุบำนาญที่ต้องการต่อปีได้ ทั้งนี้ภายในบำนาญที่ต้องการนั้นจะสามารถแบ่งออกได้เป็น NEEDs กับ WANTs โดย NEEDs จะเป็นส่วนที่จะนำไปคำนวณหาประกันบำนาญมาช่วยจ่ายบำนาญร่วมด้วย ซึ่งสามารถช่วยได้ตั้งแต่ 10% - 100% ของ NEEDs ตามแต่กำลัง

โดยหากยิ่งใช้ประกันบำนาญช่วยมากเท่าใด กองทุนบำนาญของแผนเกษียณนี้ ก็จะมีอัตราความอยู่รอดสูงมากขึ้นเท่านั้น โดยเฉพาะในช่วงอายุ 90 ปี เป็นต้นไป จากจุดนี้เองจึงทำให้กองทุนบำนาญทำหน้าที่จ่าย NEEDs(ที่เหลือจากประกันบำนาญ) WANTs(ไม่แน่นอน) และ เงินเฟ้อ(ไม่แน่นอน) นั่นเอง

เช่น จากรูปจะระบุบำนาญที่ต้องการเป็น 1,000,000 บ. ต่อปี โดยอาจเป็นแบ่งออกเป็น NEEDs ที่ 600,000 บ. และ WANTs ที่ 400,000 บ. โดย 600,000 บ. นี้จะใช้ประกันบำนาญช่วยที่ปีละ 300,000 บ. ( หรือ 50% ) และที่เหลืออีก 300,000 บ. กับ WANTs อีก 400,000 บ. จะใช้กองทุนบำนาญดูแลต่อ เป็นต้น

(ทั้งนี้ภายในโปรแกรมจะมีให้ระบุเงินบำนาญที่ได้รับจากประกันบำนาญด้วย ในตอนที่คำนวนหาอัตราความอยู่รอดของพอร์ตเกษียณในอายุหลังเกษียณอายุต่าง ๆ)

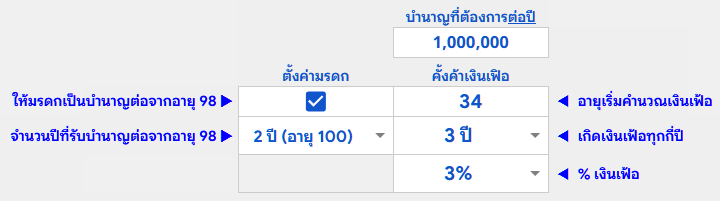

สามารถระบุอายุปัจจุบัน เพื่อที่จะคำนวณหาเงินบำนาญในตอนเกษียณที่ปรับตามอัตราเงินเฟ้อที่ตั้งค่าไว้เรียบร้อยแล้วได้

สามารถตั้งค่าเงินเฟ้อได้ โดยจะสามารถเลือกได้ว่าจะให้เงินเฟ้อเท่าใด และเฟ้อทุกปี หรือ เฟ้อทุกกี่ปี (เช่น ในรูปจะเฟ้อ 3% ทุก 3 ปี)

สุดท้ายจะสามารถกำหนดมรดกที่คาดว่าจะเหลือทิ้งไว้ได้โดยตรงในตอนอายุ 98 ปี

3. ระบุมรดกสำหรับเป็นบำนาญอายุ 99+ ปี

นอกจากจะสามารถระบุมรดกที่ต้องการได้เองแล้ว จะยังสามารถระบุมรดกผ่านการคาดการณ์ว่าจะมีอายุยืนเกิน อายุ 98 ปีได้อีกด้วย โดยติ๊กถูกเลือกตั้งค่ามรดก และเลือกจำนวนปีที่คาดว่าจะมีอายุยืนต่อจากอายุ 98 ปี

จากนั้นตัวโปรแกรมจะคำนวณเงินมรดกที่ต้องมีตามการตั้งค่าเงินเฟ้อที่เลือก และตามจำนวนปีที่จะต้องใช้เงินต่อไป

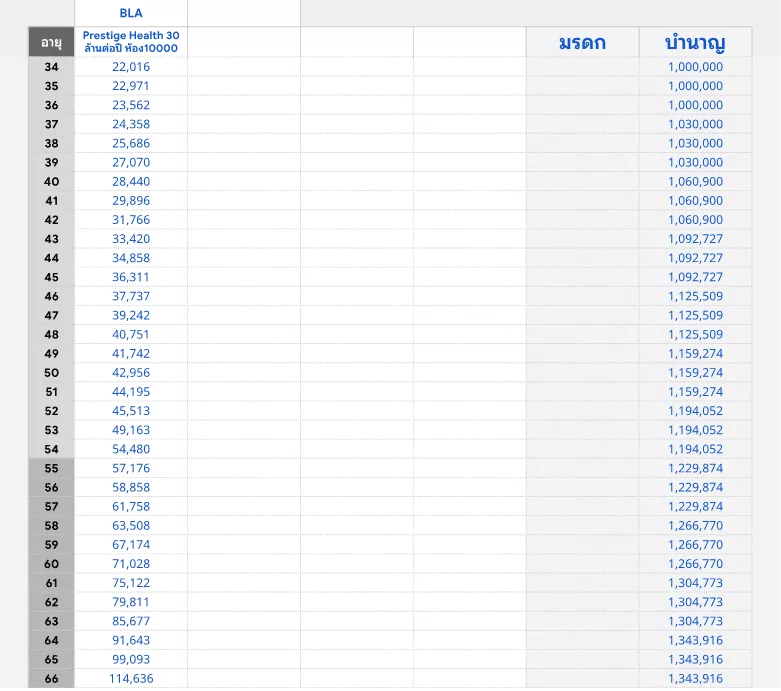

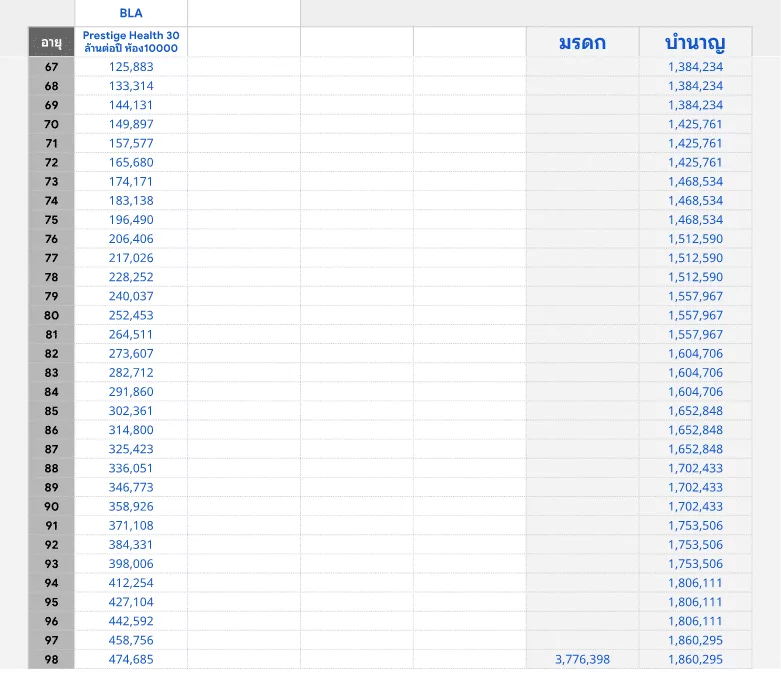

ตัวอย่างผลลัพธ์ จากการตั้งค่าว่าต้องการบำนาญ 1,000,000 บ. ต่อปี ซึ่งในตอนอายุ 55 ปี ด้วยเงินเฟ้อที่ตั้งค่าไว้ (เฟ้อ 3% ทุก 3 ปี) ทำให้ 1,000,000 บ. ได้เฟ้อจากตอนอายุ 34 ปี กลายเป็น 1,229,874 บ. ดังตารางด้านล่างนี้

นอกจากในส่วนบำนาญแล้ว ยังมีในส่วนของเบี้ยประกันสุขภาพ ที่สามารถเลือกประกันสุขภาพที่มีอยู่ มาเป็นค่าใช้จ่ายให้กับแผนเกษียณนี้ แยกออกจากค่าใช้จ่ายส่วนบำนาญอย่างชัดเจน

ในส่วนมรดกที่ตั้งค่าว่าจะมีอายุยืนถึง 100 ปี ตัวโปรแกรมจะได้คำนวณว่าควรมีมรดกเท่าใด ถึงจะมีบำนาญที่เพิ่มตามเงินเฟ้อไว้ใช้อีก 2 ปีได้เพียงพอ หรือเท่ากับ 3,776,398 ดังตารางด้านล่างแถวสุดท้าย

หลังจากกำหนดค่าใช้จ่ายในแต่ละปีได้เรียบร้อย ขั้นตอนถัดไปโปแกรมจะให้เลือกอายุที่ต้องการเกษียณ (อายุ 55 ปีเป็นต้นไป) เพื่อที่จะสามารถคำนวณย้อนกลับได้ว่าในวันที่เกษียณควรมีเงินเท่าใด

4. พิจารณาเลือกสัดส่วนประกันบำนาญ

ภายหลังที่คำนวณบำนาญที่ต้องการเสร็จเรียบร้อย จะจำเป็นต้องใช้เครื่องมือเปรียบเทียบประกันบำนาญในการคัดเลือกและคำนวณหาประกันบำนาญที่มาช่วยจ่ายบำนาญส่วน NEEDs เพื่อเพิ่มอัตราความอยู่รอดของแผนเกษียณในช่วงอายุท้าย ๆ ให้ได้มากขึ้น

รวมถึงเป็นการแบ่งบำนาญออกเป็น

- Needs : จำเป็น ยืดหยุ่นได้ยาก เน้นให้เป็นบำนาญคงที่ตามหลัก Retirement Spending Smile

- เหมาะกับ ใช้ประกันบำนาญที่ต้องการความแน่นอน

- Want : เพิ่มความสะดวกสบาย ยืดหยุ่นได้ง่าย รวมเงินเฟ้อที่ไม่แน่นอน

- เหมาะกับ ใช้กองทุนรวมที่มีความผันผวน

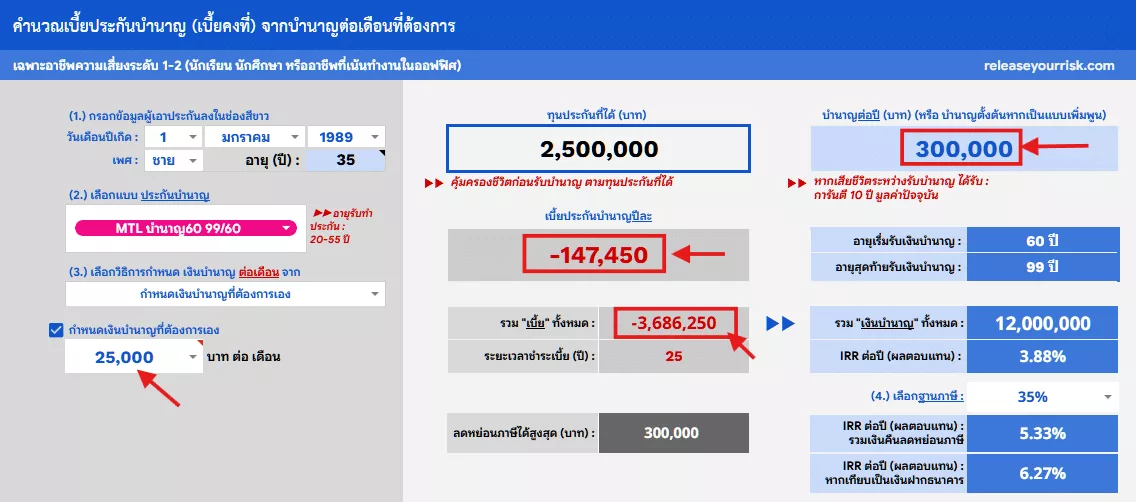

เช่น จากรูปด้านล่างหากต้องการบำนาญเริ่มต้นปีละ 1,000,000 บ. ต่อปี (ก่อนเพิ่มขึ้นตามเงินเฟ้อ) และสามารถแยกได้ชัดเจนว่า Needs คือ 300,000 บ.ต่อปี หรือ 25,000 บ.ต่อเดือน ก็จะสามารถเข้าเครื่องมือประกันบำนาญ

เพื่อคำนวณหาแบบประกันที่มีเบี้ยน้อยที่สุด ซึ่งในรูปจะเป็นเบี้ยรวมอยู่ที่ 3,686,250 บ. ต่อปี โดยจ่ายบำนาญตั้งแต่อายุ 60-99 ปี

ทั้งนี้รายละเอียดของประกันบำนาญที่ได้มา ทั้งเบี้ยรวม และบำนาญที่ได้ จะถูกนำไปใส่เป็นข้อมูลในการจำลองอัตราความอยู่รอดของแผนเกษียณนี้ต่อไปในภายหลัง

ขั้นตอนถัดไป : การตั้งค่าเบี้ยประกันสุขภาพ

โดยการใช้เครื่องมือวางแผนเกษียณขั้นต่อไป จะเป็นในส่วนการตั้งค่าของแผนเบี้ยประกันสุขภาพหลังเกษียณ ที่จะต้องระบุค่าเบี้ยประกันสุขภาพ เพื่อใช้ในการคำนวณหาเงินที่ต้องมีในวันที่เกษียณ เพิ่มจากที่ต้องเตรียมเงินบำนาญและมรดก

การวางแผนเก็บเงินและเกษียณอย่างจริงจัง เริ่มขึ้น เมื่อเข้าใจ..

วิธีใช้ธรรมชาติของเครื่องมือการเงินที่จำเป็นให้เกิดประโยชน์สูงสุด

"ตน (ในปัจจุบัน) จักเป็นที่พึ่งของตน (ในอนาคต)"