เครื่องมือการเงิน มีความสำคัญอย่างมากในการ ช่วยลดจำนวนเงินที่ต้องใช้ในการเตรียมเกษียณลงได้กว่าหลักล้านหรือหลักสิบล้านบาทขึ้นไป หรือ สามารถลดลงได้ถึงกว่า 20%-70% ขึ้นอยู่กับอายุที่เริ่มเตริยมแผนเกษียณ และ เครื่องมือการเงินที่เลือก

ทั้งนี้ยังสิ่งที่มีความสำคัญไม่แพ้เครื่องมือการเงิน นั่นก็คือ การเข้าใจรูปแบบการใช้เงินในตอนเกษียณ เพื่อที่จะไม่ต้องเตรียมเงินสำหรับการเกษียณที่มากจนเกินไป ( เช่น ตามสูตรการคำนวณหาเงินสำหรับเกษียณ )

เพราะเป็นการประเมินเงินบำนาญโดยที่ยังขาดหัวใจสำคัญของการคำนวณ หรือคือ ขาดความเข้าใจในธรรมชาติการใช้จ่ายจริง ๆ ตอนเกษียณ

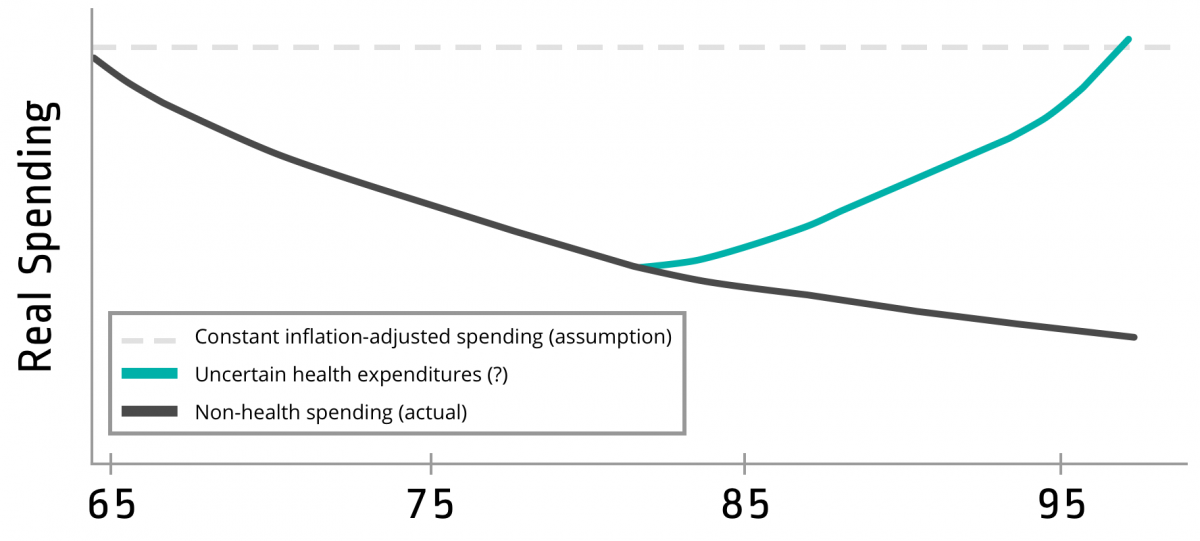

ซึ่งธรรมชาติการใช้จ่ายจริงยามเกษียณนั้นลดลงเรื่อย ๆ ตามอายุที่มากขึ้น ดังกราฟ Retirement Spending Smile ด้านล่างนี้

จากกราฟจะเห็นได้ว่า เมื่อนำกราฟสีดำที่เป็นค่าใช้จ่ายจริงทั่วไปที่ลดลงเรื่อย ๆ ในแต่ละปี มาคิดเฉลี่ยตามอัตราเงินเฟ้อที่สมมติเพิ่มขึ้นทุกปี สุดท้ายแล้วจะทำให้ได้กราฟเส้นปะสีเทา ซึ่งเป็นจำนวนเงินบำนาญต่อปี ที่เท่ากันทุกปี ไม่ไช่ได้บำนาญที่สูงมากขึ้นทุกปีแบบที่เข้าใจและคำนวณโดยทั่วไป

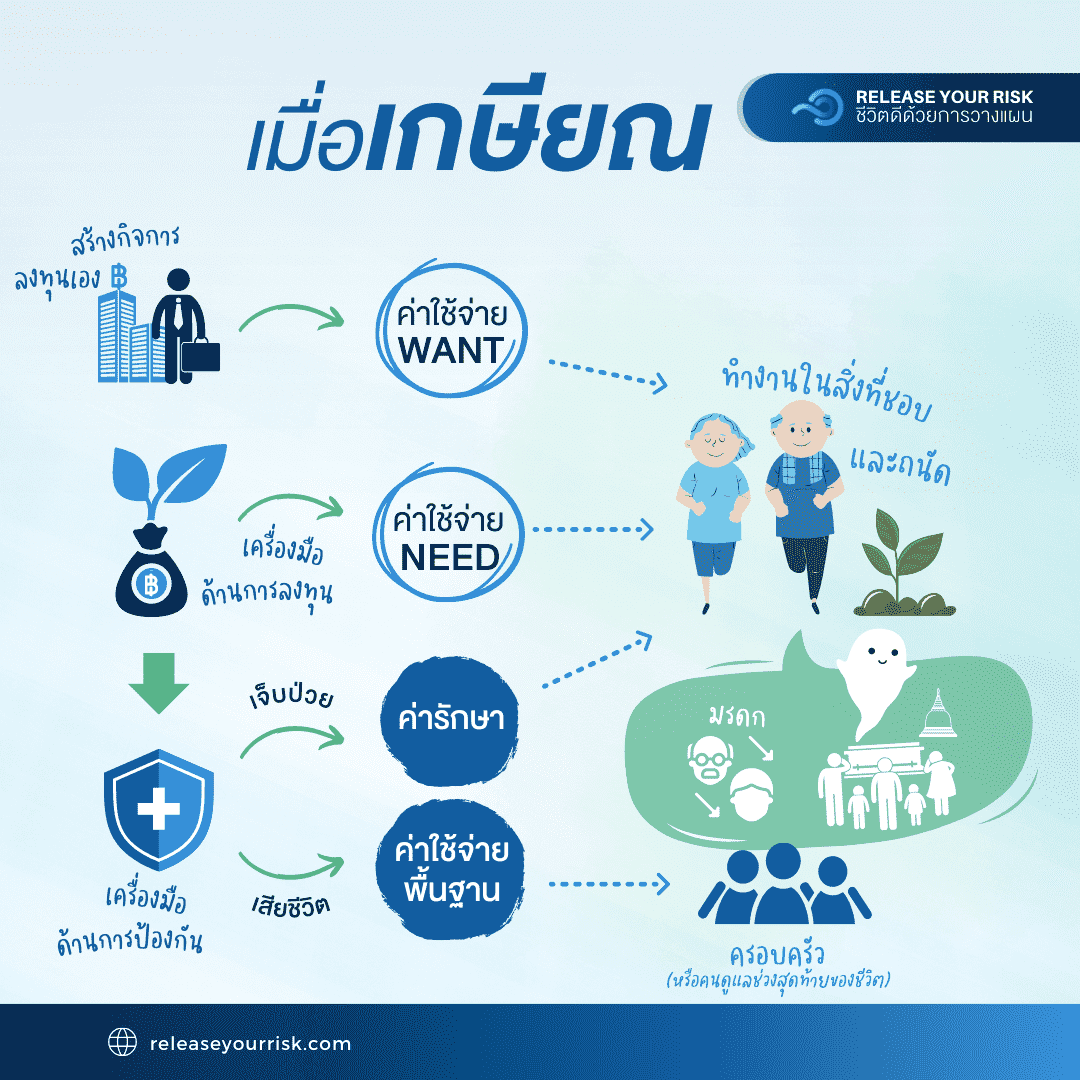

อย่างไรก็ตามมีสิ่งที่ควรต้องระวัง ก็คือ กราฟสีเขียว หรือ ค่ารักษาที่มีความไม่แน่นอน คาดการณ์งบประมาณที่ต้องเตรียมได้ยาก จึงเป็นสาเหตุว่า ทำไมภายในแผนเกษียณจำเป็นต้องมีประกันสุขภาพรวมอยู่ด้วย และต้องมั่นใจว่าประกันสุขภาพที่เลือก จะสามารถรองรับค่ารักษาในโรคที่แพงที่สุดและรักษานานที่สุดอย่างมะเร็งได้

โดยเบี้ยประกันสุขภาพตอนเกษียณเป็นเรื่องที่คำนวณได้ และสามารถทำให้จากที่ต้องจ่ายเบี้ยประกันสุขภาพกว่า 10 ล้านบาท จะสามารถเหลือเพียง 2-4 ล้านบาทเท่านั้นได้ผ่านทางเครื่องมือการเงิน พร้อมกับได้ความคุ้มครองค่ารักษาหลักสิบล้านบาททุกปี

ซึ่งหากไม่ทำประกันสุขภาพ แต่เลือกเตรียมเงิน 2-4 ล้านบาทไว้เป็นค่ารักษาเอง เงินก้อนนี้จะสามารถหมดไปกับค่ารักษามะเร็งได้ในเวลา 2-3 ปีเท่านั้น ( ยังไม่นับรวมว่าโรคมะเร็งมีโอกาสกลับมาเป็นซ้ำได้สูงอย่างมาก และต้องติดตามอาการไปตลอดชีวิต )

ดังนั้น เพื่อที่จะสามารถวางแผนเกษียณได้อย่างมีประสิทธิภาพ จึงจำเป็นต้องทำความเข้าใจเพิ่มเติมใน ที่มาของรายได้ ระยะเวลาของรายได้ และ ธรรมชาติของเครื่องมือการเงิน ให้เรียบร้อยก่อน ดังต่อไปนี้

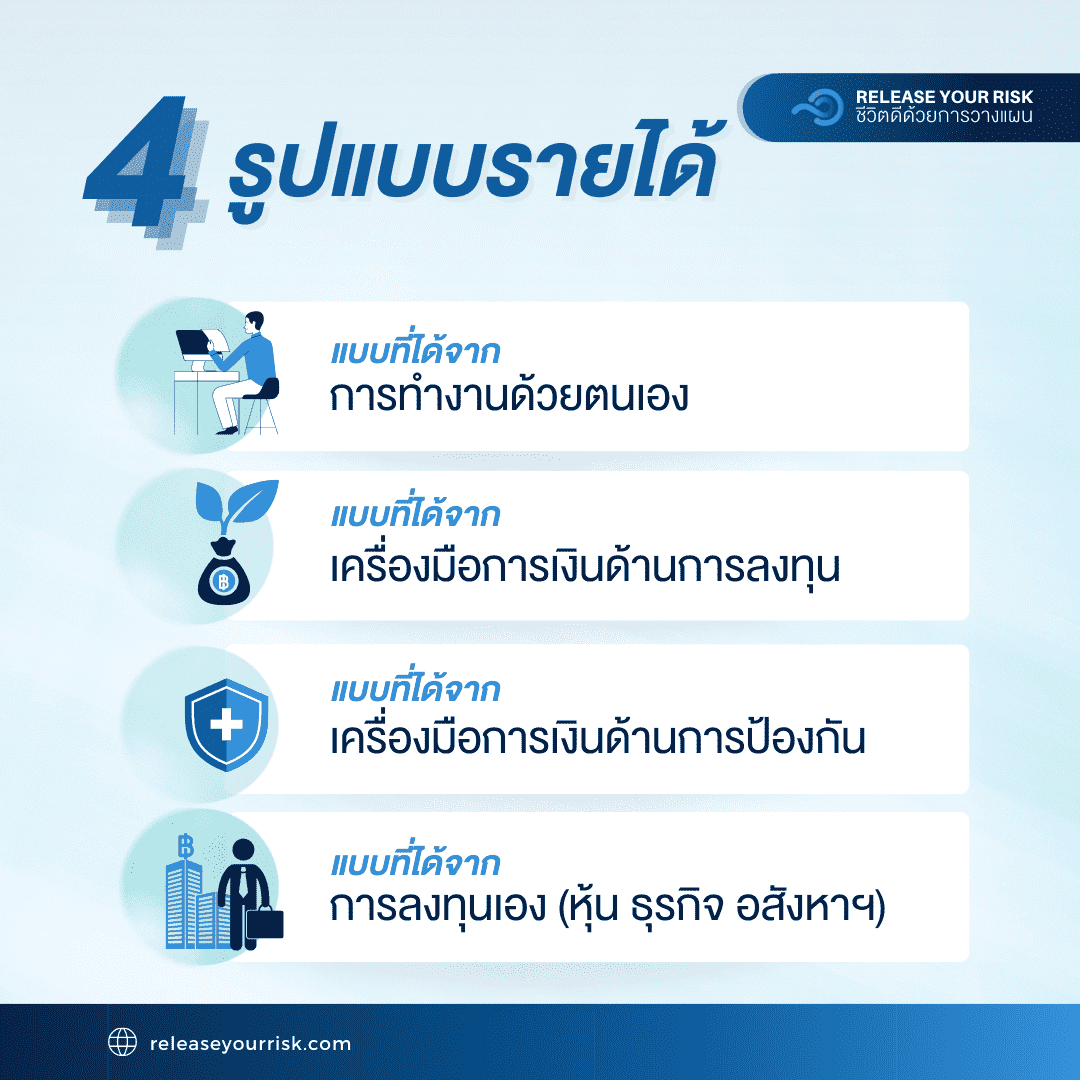

Lifespan ของรายได้ 4 รูปแบบ

หนึ่งในสาเหตุที่สำคัญที่สุดที่ต้องมีการวางแผนเกษียณ เนื่องด้วยเพราะ รายได้ที่เข้ามาแต่ละช่องทางนั้น มักจะมี Lifespan ที่นานแตกต่างกันไป จึงมีความสำคัญอย่างมากที่ต้องคาดการณ์ระยะเวลาผลิตเงินของแต่ละแหล่งรายได้ ให้ได้ดังต่อไปนี้

โดยส่วนใหญ่แล้ว หลักสูตรการเรียนขั้นพื้นฐานในสถานศึกษาปัจจุบัน จะเน้นที่เรียนจบหางานทำ เพื่อสามารถสร้างรายได้ที่ได้จากการทำงานด้วยตนเอง หรือ นำเวลาที่มีจำกัด 24 ชม. ต่อวัน มาแลกกับรายได้และประสบการณ์

แต่มักจะไม่ได้สอนต่อไปว่า รายได้จากการทำงานนี้ นอกจากจะมีจำกัดเพียงวันละ 24 ชม. แล้ว ในระยะยาวการทำงานประจำนี้อาจสามารถทำได้เพียง 10 - 40 ปีเท่านั้น (หรือมี Lifespan 10-40 ปี) ทั้งด้วยเทคโนโลยีที่เปลี่ยนไป และด้วยสภาพร่างกายที่เสื่อมถอยลงเรื่อย ๆ

ดังนั้นหากเปิดใจยอมรับความจริงนี้ได้เร็ว ก็จะเริ่มมองหาการสร้างรายได้ช่องทางอื่น ๆ ร่วมด้วยได้เร็วเช่นกัน และที่สำคัญ ช่องทางนั้น ๆ ควรต้องสามารถสร้างรายได้ ได้โดยไม่ต้องเอาเวลาไปแลกมากนัก (เพราะงานประจำเอาไปค่อนข้างมากแล้ว) หรือ คือ สามารถใช้เงินทำงานแทนได้โดยมีความเสี่ยงต่ำ

และนั่นจึงเป็นที่มาของเครื่องมือการเงินด้านการลงทุน (กองทุนรวมลดหย่อนภาษี และ ประกันบำนาญ) และเครื่องมือการเงินด้านการป้องกันรายได้ (ประกันสุขภาพ ประกันโรคร้าย ประกันชีวิต) ซึ่งเป็นเครื่องมือที่เน้นอาศัยผู้เชี่ยวชาญ ระยะเวลา และ สัญญา เป็นผู้ช่วยดูแลแทน

ที่สำคัญ Lifespan ของเครื่องมืการเงิน 2 อย่างนี้ หากวางแผนเกษียณได้ดีพอ จะทำให้เครื่องมือทั้งการลงทุนและการป้องกันนี้ กลายเป็นรายได้ที่มี Lifespan ได้ตลอดอายุการเกษียณ และมาแทนที่รายได้จากการทำงานด้วยตนเองได้ในตอนเกษียณ

นอกจากนี้ ยังมีช่องทางรายได้จาก ธุรกิจ/กิจการตนเอง หรือ การลงทุนเองต่าง ๆ ที่ไม่ได้ใช้เพียงเงินอย่างเดียวในการสร้างรายได้ช่องทางนี้ แต่ยังต้องอาศัย เวลา ความรู้ ประสบการณ์ คน ความผิดพลาดต่าง ๆ ที่จะทำให้รายได้ช่องทางนี้ เติบโตจนกลายเป็นรายได้หลัก แทนที่ รายได้จากงานประจำได้

แต่ปัญหาที่สำคัญ คือ รายได้จากกิจการตนเองหรือลงทุนตรงเองนั้น แต่ละธุรกิจมี Lifespan ที่แตกต่างกันไป โดยส่วนใหญ่มักจะเป็นธุรกิจที่สามารถสร้างรายได้ได้สูง โดยมีอายุ Lifespan เพียง 2-3 ปีเท่านั้น และมีเพียงส่วนน้อยมาก ๆ ที่ธุรกิจจะมี Lifespan มากกว่า 10 ปีขึ้นไปได้

ส่งผลให้หากมอง Lifespan ของธุรกิจไม่ออก ก็เสี่ยงที่จะขาดทุนจนรายได้ที่เคยได้มานั้นไม่เหลือหรือติดลบได้

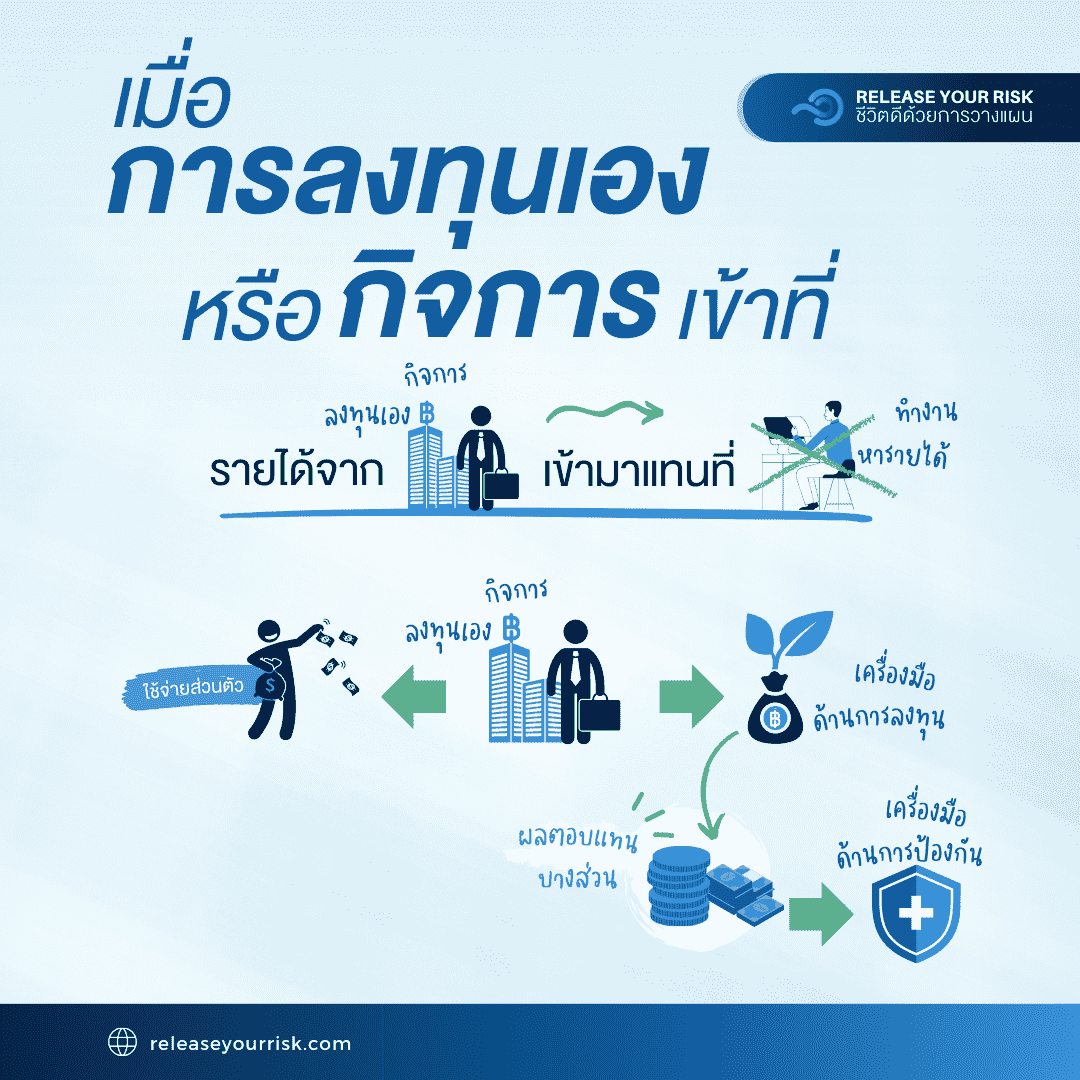

ดังนั้นในช่วงที่ธุรกิจเป็นขาขึ้น สามารถทำรายได้มากกว่างานประจำหลาย 10 - 100 เท่า โดยไม่ถูกจำกัดด้วยเวลา 24 ชม. จะจำเป็นอย่างยิ่งที่ควรโอนถ่ายความมั่งคั่งบางส่วน มาใส่ไว้ในแผนเกษียณผ่านเครื่องมือการเงินให้เรียบร้อยก่อน

เพื่อให้มั่นใจได้ว่า หากเกิดความผิดพลาดใด ๆ ขึ้นมา อย่างน้อยในตอนเกษียณที่สภาพร่างกาย ไม่สามารถทำงานหนักได้เหมือนเดิมแล้ว จะยังมีรายได้ประจำและค่ารักษาจากเครื่องมือการเงินเข้ามาดูแล และทำให้การทำงานหารายได้ช่วงเกษียณไม่ได้มีความกดดันใด ๆ ได้ทำในสิ่งที่ชอบ หรือ ได้ขายประสบการณ์ที่มีอย่างสบายใจ

...ทั้งหมดนี้ คือ ความสำคัญของการวางแผนเกษียณผ่านเครื่องมือการเงิน ที่หากมีการคำนวณจำนวนเงินที่ต้องใช้ตลอดการเกษียณได้เร็วพอ ก็จะช่วยให้ทราบว่าควรจะหาเงินอีกนานเท่าใด เพื่อที่จะเริ่มหยุด หรือ ผ่อนคลายได้มากขึ้น

เครื่องมือการเงินสำหรับวางแผนเกษียณ

เมื่ออายุเพิ่มมากขึ้นเรื่อย ๆ การมีเครื่องมือการเงินที่สามารถทำงานอย่างอัตโนมัติได้ โดยตัดเรื่องการบริหารจัดการเกี่ยวกับคนออกไปให้ได้มากที่สุด จะเป็นสิ่งที่จำเป็นอย่างมาก โดยเครื่องมือที่สามารถทำได้ในปัจจุบันจะมีดังนี้

1. ประกันบำนาญ

หนึ่งในเครื่องมือการเงินที่ มีความแน่นอนสูงที่สุด และลดเงินที่ต้องเตรียมเกษียณลงได้อย่างมาก

จากตัวอย่าง

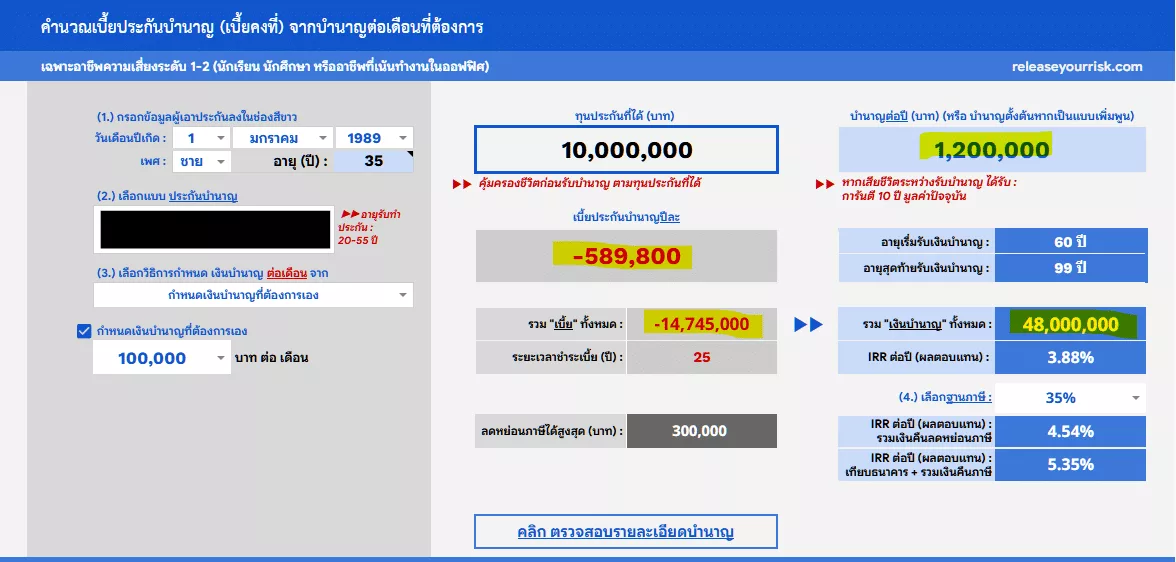

จากรูป เป็นแบบประกันบำนาญที่ให้บำนาญปีละ 1,200,000 บ. ตั้งแต่อายุ 60 - 99 ปี ของผู้ชายอายุ 35 ปี โดยคุ้มครองชีวิต 10,000,000 บ. จนถึงอายุ 60 ปี เบี้ยปีละ 589,800 บ.

จะเห็นได้ว่าหากไม่ใ่ช้ประกันบำนาญ โดยปกติแล้วต้องใช้เงินตอนเกษียณมากถึง 48,000,000 บ. แต่เมื่อใช้ประกันบำนาญจะเหลือเบี้ยประกันบำนาญรวมทั้งหมดเพียง 14,745,000 บ. เท่านั้น หรือ ลดลงเกือบ 70% (ยังไม่รวมกับเงินคืนภาษี)

โดยถ้าเทียบประกันบำนาญนี้กับเงินฝากธนาคารที่จะถูกหักภาษี ณ ที่จ่ายไว้ 15% (ของดอกเบี้ยที่เกิน 20,000 บาท) จะทำให้ธนาคารต้องให้อัตราดอกเบี้ยสูงถึง 5.35% ต่อปี เพื่อจะให้ 48 ล้านบาทได้เท่ากับประกันบำนาญ (เมื่อรวมกับเงินคืนภาษีจากการลดหย่อนที่ฐานภาษี 35% เรียบร้อย)

ประกันบำนาญจึงเป็นเครื่องมือที่ทรงพลังอย่างมาก หากเข้าใจถึง วิธีการเลือกประกันบำนาญ สำหรับการวางแผนเกษียณโดยเฉพาะ

ข้อดี ▼

- หนึ่งในเครื่องมือการเงินที่ มีความแน่นอนสูง เป็นไปตามสัญญาไม่ต้องคาดการณ์ใด ๆ

- สามารถสร้าง Peace of Mind ในตอนเกษียณได้สูงมากที่สุด หรือ มีบำนาญใช้จ่ายโดยไม่ต้องกังวลว่าตลาดการเงินจะเป็นขาขึ้นหรือขาลง

- ไม่ต้อง คำนวณว่าควรจะนำเงินออกมาใช้แต่ละปีเท่าใดดี (เหมือนอย่างกองทุนรวม) เพื่อให้มีเงินเหลือเพียงพอถึงอายุ 99 ปี เพราะมีการจ่ายบำนาญออกมาทุกปีตามสัญญาแน่นอน

- เหมาะกับค่าใช้จ่ายส่วน Needs ที่ไม่สามารถลดค่าใช้จ่ายหรือลดราคาได้ เช่น บำนาญส่วน Needs และ การจ่ายเบี้ยประกันสุขภาพตอนเกษียณ ทั้งแบบทั้งหมด และแบบบางส่วน เนื่องจากค่าเบี้ยสุขภาพเป็นค่าใช้จ่ายที่ต้องจ่ายชัดเจนตามตารางเบี้ย ไม่สามารถขอลดได้ ประกันบำนาญที่มีความแน่นอนสูงจึงเหมาะกับเบี้ยสุขภาพอย่างมาก

- ประกันบำนาญเป็นแบบประกันที่เน้นโอนความเสี่ยงไม่มีเงินใช้ หากต้องอายุยืน ( ซึ่งปัจจุบันแนวโน้มคนไทยจะมีอายุยืนมากขึ้นเรื่อย ๆ )

- สามารถซื้อเกินสิทธิลดหย่อนภาษีได้ โดยไม่ถูกคิดภาษีส่วนกำไรที่ซื้อเกินสิทธิลดหย่อนภาษีแบบกรณีของ RMF/SSF

- เรียบง่าย ชัดเจน สบายใจ

ข้อจำกัด ▼

- เป็นแบบประกันที่ มีความซับซ้อนสูง มีการนำทั้งประกันชีวิต ประกันสะสมทรัพย์ การปันผล และ การให้บำนาญมากขึ้นเมื่อผ่านไปตามปีที่กำหนด จึงทำให้ยากต่อการเลือก และ การคำนวณ

- ต้องจ่ายเบี้ยประกันเท่ากันทุกปี ตามจำนวนปีที่กำหนด ซึ่งขาดความยืดหยุ่น และต้องมีวินัยพอสมควร เข้าใจว่าเบี้ยบำนาญคือ รายจ่ายที่จำเป็น เพื่อแลกกับบำนาญที่มีความแน่นอนสูง

- หากเลือกจ่ายเบี้ยสั้น เช่น 1 ปี 5 ปี พอครบแล้วค่อยทำเพิ่ม เพื่อเพิ่มความยืดหยุ่น แต่ก็เพิ่มความกังวลว่าแบบประกันบำนาญที่ให้ผลตอบแทนดีจะปิดตัวลงไปก่อนตอนจะทำเพิ่ม

- การเลือกจ่ายเบี้ยระยะยาว เช่นจนถึงอายุครบ 60 ปี แม้จะสามารถการันตีได้แผนที่ให้ผลตอบแทนสูงได้ไม่ต้องกลัวปิดแผน แต่ก็จะขาดความยืดหยุ่น เว้นแต่มีการปรับลดทุนประกันลงหากขาดสภาพคล่องจริง ๆ

- ในกรณีที่เสียชีวิตเร็วหลังเกษียณ เงินที่ส่งให้ผู้รับผลประโยชน์มักจะน้อยกว่าหรือเท่ากับเบี้ยรวมทั้งหมด โดยแบบประกันบำนาญที่ให้ผลตอบแทนสูงมักจะได้รับเงินคืนน้อยกว่า แบบประกันบำนาญที่ให้ผลตอบแทนน้อยกว่า

- อายุที่เริ่มรับบำนาญขาดความยืดหยุ่น โดยส่วนใหญ่มักจะเริ่มบำนาญตอนอายุ 55 60 และ 65 ปี

2. กองทุนรวมลดหย่อนภาษี

ด้วยข้อจำกัดด้านความยืดหยุ่นในการลงทุนของประกันบำนาญ ทำให้แม้เบื้องต้นอาจแก้ไขโดยการเน้นประกันบำนาญสัญญาระยะยาว (จ่ายเบี้ยถึงอายุ 60) โดยแบ่งรายได้จากงานประจำ ควบคู่กับ ประกันบำนาญสัญญาระยะสั้น (1- 5 ปี) โดยแบ่งรายได้จากกิจการส่วนตัวที่มีรายได้สูงเป็นช่วง ๆ ในการเติบเต็มแผนเกษียณ

แต่อย่างไรก็ตามประกันบำนาญจะยังมีข้อจำกัดใหญ่ตรงที่ อัตราผลตอบแทนจะขึ้นอยู่กับอายุ (อายุยืนอัตราผลตอบแทนสูง อายุสั้นผลตอบแทนต่ำหรือขาดทุน)

ทำให้ประกันบำนาญจำเป็นต้องใช้เงินก้อนใหญ่พอสมควรสำหรับแผนเกษียณ เมื่อเทียบกับกองทุนรวมที่อัตราผลตอบแทนมีโอกาสได้มากกว่าประกันบำนาญ (โดยเฉพาะหากโชคร้ายอายุสั้น) ส่งผลให้ใช้เงินก้อนที่เล็กกว่าประกันบำนาญอย่างมาก

ดังตัวอย่าง

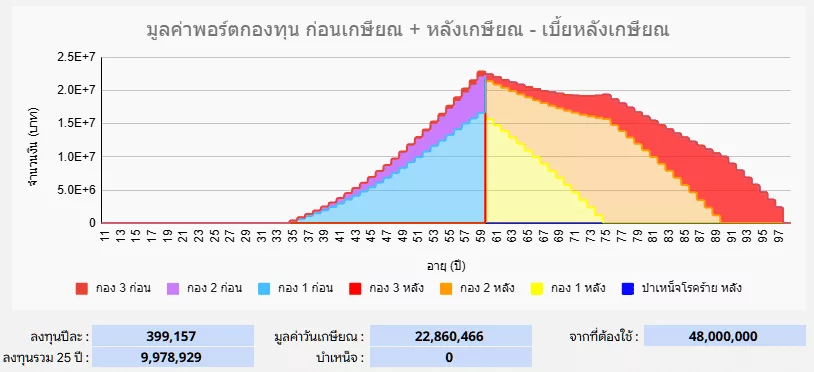

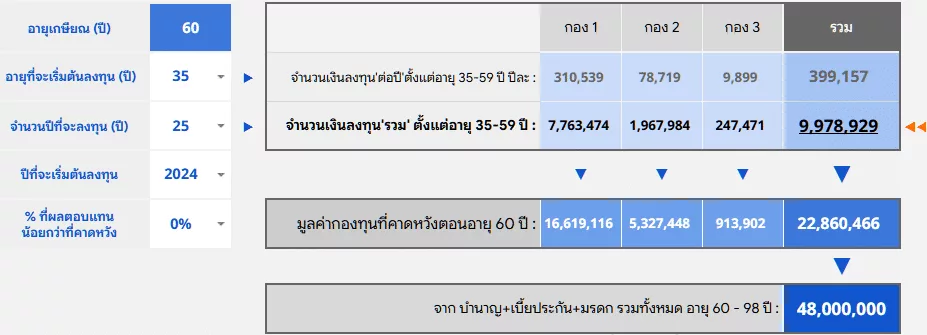

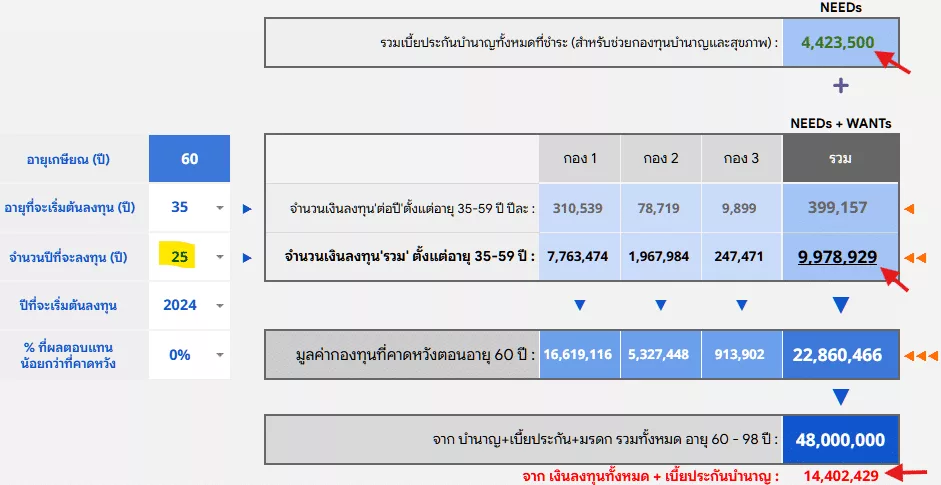

จากรูป เป็นกองทุนบำนาญที่ใช้กลยุทธการลงทุนแบบ Time Segmentation 3 segment ที่เน้นให้บำนาญ ปีละ 1,200,000 บ. ตั้งแต่อายุ 60 - 99 ปี ของผู้ชายอายุ 35 ปี ซึ่งจะใช้เงินลงทุนรวมทั้งหมดที่ 9,978,929 บ. (ปีละ 399,157 บ. ยังไม่หักเงินคืนภาษีจากการลดหย่อน RMF/SSF) เพื่อให้ได้เงินบำนาญทั้งหมด 48,000,000 บ.

(**จากที่ประกันบำนาญต้องใช้เบี้ยรวมทั้งหมด 14,745,000 บ.)

จากตัวอย่าง จะเห็นได้ว่าหากโชคร้ายจากไปตอนอายุ 60 ปีพอดี เงินก้อนที่เติบโตจาก 9.9 ล้านบาท จะถูกส่งไปสู่กองมรดก ในจำนวนคาดการณ์ที่ประมาณ 22,860,466 บ. (อัตราผลตอบแทนคาดหวังที่ 6% ต่อปี และยังไม่รวมเงินคืนภาษีที่ได้จากการลดหย่อน RMF/SSF)

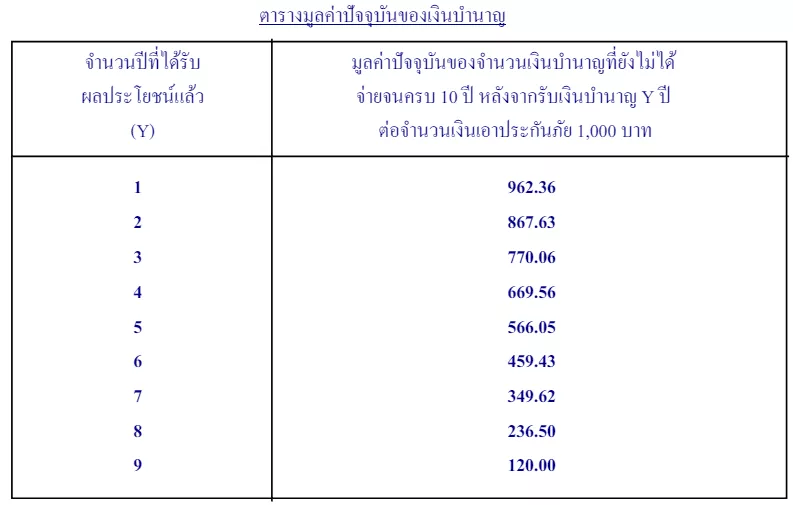

ในขณะที่ประกันบำนาญ หากจากไปตอนอายุ 60 ปีพอดี แบบประกันบำนาญที่ให้ผลตอบแทนสูงแผนนี้จะการันตีคืนเงินบำนาญเพียง 10 ปีเท่านั้น จากเบี้ยประกันบำนาญรวมทั้งหมด 14,745,000 บ.

โดยจะสามารถคิดมูลค่าเงินตามเวลา ว่าเงินบำนาญรวมกันในอีก 10 ปีข้างหน้า เมื่อคิดย้อนกลับมาเป็นมูลค่าเงินในปัจจุบันจะอยู่ที่เท่าใดได้ดังตารางนี้

จากตาราง จะเห็นได้ว่าการการันตีจ่ายบำนาญ 10 ปี นั้นคือ 10 ปี X 1,200,000 บ. = 12,000,000 บ. (เป็นเงินรวมในอนาคต 10 ปีข้างหน้าที่จะได้) ซึ่ง 12,000,000 บ. นี้ในอีก 10 ปีข้างหน้า เมื่อคิดย้อนกลับเป็นมูลค่าในปัจจุบันตามตารางจะเท่ากับ 9,623,600 บ. เท่านั้น (เมื่อคำนวณจากทุนชีวิต 10 ล้านบาท) นั่นก็คือ

หากเสียชีวิตตั้งแต่อายุ 60 ปี เงินที่ได้รับคืนจะเท่ากับ 9,623,600 บ. ซึ่งจะน้อยกว่าเบี้ยประกันบำนาญทั้งหมดที่จ่ายไปถึง 5.12 ล้านบาท (แม้จะได้จากไปแล้ว และไม่สามารถรับรู้ตัวเลขนี้ได้ก็ตาม)

**ทำให้ประกันบำนาญแผนนี้ ต้องมีอายุยืน 75 ปีขึ้นไป จึงจะเริ่มได้รับบำนาญรวม มากกว่าเบี้ยที่จ่ายไป

ทั้งหมดนี้จึงส่งผลให้ประกันบำนาญผลตอบแทนสูงแผนนี้ หากยิ่งอายุสั้นจะยิ่งขาดทุน แต่หากยิ่งอายุยืนจะยิ่งกำไรมากขึ้นเรื่อย ๆ จึงเหมือนเป็นการเดิมพันกันระหว่างบริษัทประกัน กับ ผู้ทำประกัน และเป็นการโอนความเสี่ยงหากอายุยืนโดยแท้จริง

ดังนั้นด้วยข้อจำกัดของประกันบำนาญทั้งหมดนี่เอง จึงทำให้กองทุนรวมกลายเป็นหนึ่งในเครื่องมือการเงินที่ได้รับความนิยมมากขึ้นในปัจจุบัน ด้วยเพราะความยืดหยุ่นการลงทุนที่มีมากกว่า มีโอกาสที่ใช้เงินลงทุนตามแผนเกษียณที่น้อยกว่า และ โอกาสขาดทุนน้อย (หากลงทุนระยะยาวแล้วโชคร้ายอายุสั้น)

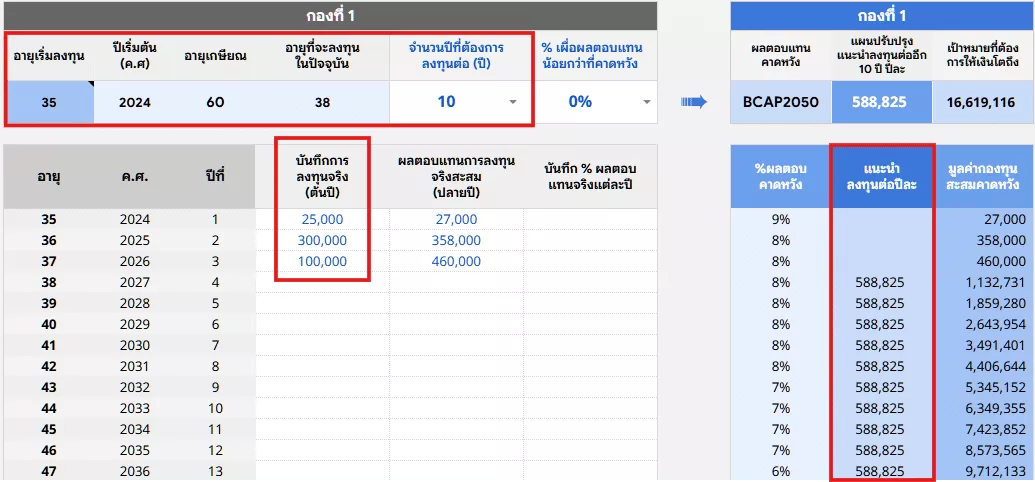

จากรูป จะเห็นได้ว่ากองทุนรวมจะมีความยืดกยุ่นในการลงทุนมาก คือ ปีที่ 1-3 ลงทุนไม่เท่ากันที่ 25,000 บ. 300,000 บ. และ 100,000 บ. ทำให้มีการปรับแผนว่าหากต้องการลงทุนต่ออีก 10 ปี จะต้องลงทุนในปีที่ 4-13 ปีละ 588,825 บ. กองทุนรวมจึงมีความยืดหยุ่นในการลงทุนอย่างมาก

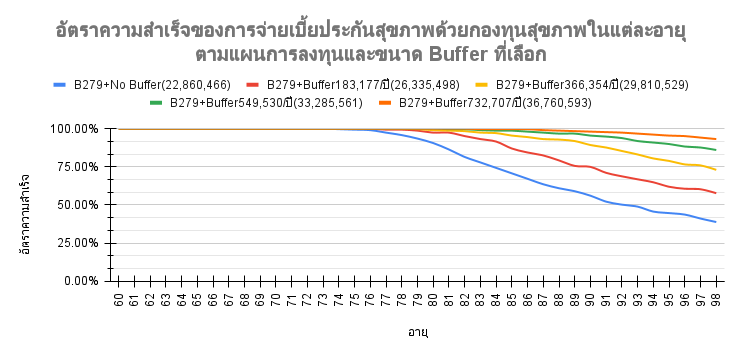

แต่อย่างไรก็ตามกองทุนรวมก็มีข้อจำกัดใหญ่อยู่ที่ อัตราความอยู่รอดของกองทุนบำนาญจะลดลงเรื่อย ๆ ตามอายุที่เพิ่มขึ้น เนื่องด้วยกองทุนรวมจะมีความผันผวนในตนเอง

ดังนั้นเมื่อจำลองคาดการณ์สุ่มผลตอบแทนตามความผันผวน 1,000 ครั้ง จะไม่ได้หมายความว่ากองทุนรวมจะมีมูลค่ามากกว่า 0 ได้ทุกครั้ง โดยเฉพาะในตอนที่กองทุนมีขนาดเล็กลงเรื่อย ๆ เมื่ออายุมากขึ้น และจ่ายบำนาญออกจากกองทุนไปพอสมควรแล้ว

จากรูป เป็นอัตราความอยู่รอดของกองทุนบำนาญที่จ่ายบำนาญเดือน 100,000 บ. ผ่านการใช้กลยุทธ Time Segmentation ในการบริหารพอร์ต 3 พอร์ต โดยพอร์ตกองที่ตัดขายจ่ายบำนาญจะใช้ผลตอบคาดการณ์ที่ 2% ต่อปี ส่วนพอร์ตกองที่จะกลายมาเป็นบำนาญในอีกประมาณ 15 ปีข้างหน้า จะใช้ผลตอบคาดการณ์ที่ 7% ต่อปี และ พอร์ตกองที่จะกลายมาเป็นบำนาญในอีกประมาณ 30 ปีข้างหน้า จะใช้ผลตอบคาดการณ์ที่ 9% ต่อปี

*Time Segmentation จะเน้นให้พอร์ตที่กำลังขายออกมาเป็นบำนาญ ต้องมีความเสี่ยงต่ำและผันผวนต่ำเสมอ

จากกราฟเส้นสีฟ้า (ลงทุน 9.9 ล้านบาทเพื่อให้ได้เงินในวันที่เกษียณ 22.8 ล้าน) จะเห็นได้ว่า ที่อายุ 76 ปีเป็นต้นไป อัตราความอยู่รอดของกองทุนบำนาญจะลดลงเหลือต่ำกว่า 100% ( หลังจากได้รับบำนาญมาทั้งหมด 18,000,000 บ. )

เพราะเงินในกองทุนบำนาญที่เหลือหลังอายุ 75 ปี จะส่งผลให้การจำลองผล เริ่มมีจำนวนสถานการณ์ที่คาดการณ์ว่า อัตราผลตอบแทนจะไม่เพียงพอให้เติบโตได้ทันกับบำนาญที่ต้องจ่าย มากขึ้นเรื่อย ๆ

ส่งผลให้อัตราการอยู่รอดของกองทุนบำนาญลดลงอย่างต่อเนื่องจนเหลือไม่ถึง 50% ที่อายุ 94 ปี ในขณะที่ประกันบำนาญจะการันตี 100% ตลอดจนถึงอายุ 99 ปี

แม้กลยุทธการลงทุนที่ใช้ในการจำลองครั้งนี้จะเป็นกลยุทธที่เน้นความปลอดภัยอย่าง Time Segmentation ก็ตาม แต่ก็ต้องยอมรับว่า กองทุนรวมยิ่งอายุยืนยิ่งมีความเสี่ยงเพิ่มมากขึ้นจริง ๆ

ข้อดี ▼

- ความซับซ้อนในการจัดพอร์ตเกษียณลดลง ด้วยกองทุนรวมแบบ Asset Allocation ที่มีการเลือกกองทุนภายใน บลจ. นั้น ๆ ให้เรียบร้อย พร้อมการดูแลโดยผู้จัดการกองทุน

- มีความยืดหยุ่นสูง สามารถเลือกจำนวนเงินลงทุนที่แตกต่างกันไปในแต่ละปี

- ใช้เงินลงทุนน้อยกว่าประกันบำนาญ

- หากอายุสั้น จะมีโอกาสกำไรมากกว่าประกันบำนาญ (หากลงทุนระยะยาวมากกว่า 15 ปีขึ้นไป และมีการปรับความเสี่ยงกองทุนให้ลดลงเมื่อใกล้ถึงอายุเกษียณ)

- ลดหย่อนภาษีได้มากกว่าประกันบำนาญ

- เลือกอายุที่จะเริ่มรับบำนาญเองได้ โดยหากใช้ RMF ด้วย อายุเริ่มรับบำนาญควรเป็นอายุ 55 ปีเป็นต้นไป

ข้อจำกัด ▼

- ขาดโปรแกรมการจำลองที่มีความยืดหยุ่นในการปรับแผน ติดตามผลของการลงทุนที่แตกต่างกันในแต่ละปี

- ผันผวนมากกว่าประกันบำนาญ แต่จะเน้นเฉลี่ยความเสี่ยงเพื่อให้ความผันผวนลดลง ผ่านทั้งระยะเวลาและการกระจายการลงทุนหลากหลายประเภทสินทรัพย์ จึงทำให้กองทุนรวม เหมาะกับการลงทุนให้เงินเติบโตในระยะยาว 15-20 ปีขึ้นไป ที่ความผันผวนจะลดลงและพอที่จะจำลองคาดการณ์ได้

- มีหลากหลายกลยุทธในการประยุกต์ใช้วางแผนเกษียณ ไม่รู้ว่าควรใช้แบบใดดี โดยมีทั้งแบบสูตรสำเร็จ และแบบที่ต้องคำนวณอย่างจริงจัง ซึ่งสุดท้ายควรมีโปรแกรมที่ใช้คำนวณ และเข้าใจข้อดีข้อจำกัดของแต่ละกลยุทธ

- ยิ่งอายุยืน แผนเกษียณด้วยกองทุนบำนาญจะมีความเสี่ยงที่กองทุนจะไม่เพียงพอมากขึ้นเรื่อย ๆ

- เมื่อสูงอายุมาก การที่ต้องคำนวณ ปรับพอร์ต หรือ ขายกองทุน จะกลายเป็นเรื่องยุ่งยาก เมื่อเทียบกับประกันบำนาญที่ได้บำนาญทุกปีโดยอัตโนมัติอย่างแน่นอน หรือ มีความยุ่งยากในการขายกองทุนออกมาจ่ายเบี้ยประกันสุขภาพที่สามารถเพิ่มขึ้น ทุกปี หรือทุก 5 ปี

- เมื่อเสียชีวิตเงินในกองทุนรวมทั้งหมด จะตกอยู่ในกองมรดก ที่ต้องใช้เวลาดำเนินเรื่องแต่งตั้งผู้จัดการมรดกให้เรียบร้อยก่อน ที่จะสามารถเปลี่ยนผู้ถือหน่วยลงทุน และสามารถขายกองทุนออกมาได้ในที่สุด

3. ประกันชีวิตควบการลงทุน

ด้วยข้อจำกัดในด้าน เครื่องมือคำนวณกองทุน ความซับซ้อนตอนขายกองทุนมาเป็นบำนาญหรือเบี้ยประกันสุขภาพ และ การที่ต้องการส่งต่อเงินในกองทุนให้ผู้รับผลประโยชน์โดยตรงได้

จึงทำให้เกิดประกันชีวิตควบการลงทุนขึ้นมา ที่บริษัทประกันจะมีการจัดทำเครื่องมือคำนวณเบื้องต้นให้ สามารถตั้งคำสั่งขายกองทุนอัตโนมัติออกมาเป็นบำนาญได้ รวมไปถึง หากเสียชีวิตกองทุนจะถูกขายส่งต่อเงินให้ผู้รับผลประโยชน์โดยตรง

เพียงแต่ทั้งหมดนี้จะต้องแลกมาด้วยการทำประกันชีวิตควบคู่ไปด้วยกับการลงทุนในกองทุนรวมที่เลือกการลงทุนเองได้นี้

ข้อดี ▼

- เป็นการใช้การเติบโตของกองทุนรวมในพอร์ตประกันชีวิตควบการลงทุน มาจ่ายบำนาญตอนเกษียณและยังมีความคุ้มครองชีวิตร่วมด้วย

- เมื่อสูงอายุมาก การขายกองทุน จะสามารถกำหนดให้เป็นอัตโนมัติได้ คล้ายกับประกันบำนาญที่ได้บำนาญทุกปีโดยอัตโนมัติ

- เมื่อเสียชีวิตเงินในกองทุนรวมทั้งหมด จะกลายเป็นของผู้รับประโยชน์ที่ระบุไว้ ไม่ต้องรอแต่งตั้งผู้จัดการมรดกให้เรียบร้อยก่อน

- สามารถทำประกันสุขภาพแบบ UDR (Unit Deducting Rider) ที่ขายหน่วยลงทุนของพอร์ตประกันชีวิตควบการลงทุนมาจ่ายค่าการประกันภัยของสัญญาเพิ่มเติมประกันสุขภาพโดยอัตโนมัติได้

ข้อจำกัด ▼

- เนื่องจากไส้ในเป็นกองทุนรวม จึงยังมีปัญหาเรื่องความผันผวนและอัตราความสำเร็จที่ลดลงตามอายุ

- เบี้ยประกันส่วนที่เป็นเงินลงทุน ไม่สามารถนำมาลดหย่อนภาษีได้แบบกองทุน RMF/SSF

- โปรแกรมการจำลอง ขาดความยืดหยุ่นในการปรับแผน ติดตามผลของการลงทุนที่แตกต่างกันในแต่ละปี จะเน้นเพียงการจำลองครั้งแรกครั้งเดียว และไม่มีการคำนวณอัตราความอยู่รอดของกองทุนในแต่ละอายุ

- มีความผันผวนมากกว่าประกันบำนาญ และจำเป็นต้องวางแผนเรื่องทุนชีวิตให้ดี เพื่อไม่ให้เงินในกองทุนหมดเร็วเกินไปในตอนสูงอายุที่ค่าประกันภัยชีวิตสูงอย่างมาก

- มีกลยุทธในการประยุกต์ใช้วางแผนเกษียณที่จำกัด และคำนวณยากเนื่องจากมีค่าการประกันภัยเข้ามาเกี่ยวข้องด้วย

- ยิ่งอายุยืน แผนเกษียณด้วยกองทุนบำนาญจะมีความเสี่ยงที่กองทุนจะไม่เพียงพอมากขึ้นเรื่อย ๆ

- ประกันสุขภาพแบบ UDR (Unit Deducting Rider) มีเบี้ยเริ่มต้นที่สูงแม้จะคงที่ และมีข้อจำกัดที่ต้องทำความเข้าใจให้ชัดเจนก่อนเลือกใช้ (เช่น เบี้ยคงที่ภายใต้สถานการณ์ที่กำหนด หรือ ไม่การันตีอายุสัญญาหากอยู่นอกเหนือจากสถานการร์ที่กำหนด) โดยเบี้ยที่สูงจะเหมือนเป็นการลงทุนล่วงหน้า เพื่อให้เงินลงทุนได้มีการเติบโตมากขึ้นเรื่อย ๆ และสามารถนำมาตัดจ่ายค่าประกันภัยไส้ในที่เพิ่มขึ้นทุกปี หรือ ทุก 5 ปีได้

4. ประกันบำนาญ + กองทุนรวม

(+ ประกันชีวิตควบการลงทุน)

ประกันบำนาญมีข้อจัดกัด ในด้านความยืดหยุ่น และ โอกาสขาดทุนสูงหากอายุสั้น แต่มีจุดเด่นคือหากอายุยืนจะการันตีบำนาญที่ได้รับแน่นอน

ซึ่งหากในแผนเกษียณมีการนำจุดเด่นของประกันบำนาญ มาใช้ร่วมกับกองทุนรวมด้วยสัดส่วนที่เหมาะสม (เช่น ใช้ประกันบำนาญ 30% ของบำนาญที่ต้องการ)

ก็จะได้ข้อดีของกองทุนรวมทั้ง ด้านความยืดหยุ่น โอกาสใช้เงินน้อยกว่า รวมถึงอัตราความอยู่รอดสูงในช่วง 15 ปีแรกหลังเกษียณ

และทำให้ได้แผนเกษียณที่มีทั้งอัตราความอยู่รอดที่สูง มีความยืดหยุ่น และ สามารถใช้เงินน้อยกว่าการใช้สัดส่วนของประบำนาญ 100%

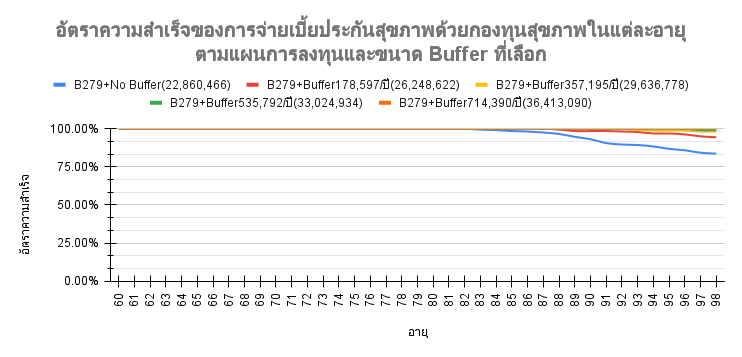

จากรูป เป็นอัตราความอยู่รอดของกองทุนบำนาญที่จ่ายบำนาญเดือนละ 70,000 บ. ร่วมกับประกันบำนาญที่ช่วยจ่ายบำนาญเดือนละ 30,000 บ. (30% ของบำนาญ 100,000 บ.ต่อเดือน ที่ต้องการ)

จะเห็นได้ว่า เมื่อมีประกันบำนาญเข้ามาช่วยกองทุนจ่ายบำนาญ (โดยใช้สัดส่วนเพียง 30% ประกันบำนาญ 70% กองทุนรวม) ส่งผลให้อัตราความอยู่รอดของกองทุนบำนาญสูงขึ้นอย่างมาก เมื่อเทียบกับไม่มีประกันบำนาญช่วย

ซึ่งทำให้หากอายุสั้นจากไปตอนอายุ 60 ปี จากที่ต้องขาดทุน 5.12 ล้านบาท (ใช้ประกันบำนาญ 100%) ก็จะเหลือ-ขาดทุนเพียง 1.5 ล้านบาท (ประกันบำนาญ 30% กองทุนรวม 70%) และยังลดเบี้ยประกันบำนาญรายปีที่ต้องจ่ายต่อเนื่อง 25 ปีปีละ 589,800 เหลือที่ 176,940 เท่านั้น ซึ่งมีความผ่อนคลายมากขึ้นอย่างมาก

**ที่มาการคำนวณ :

4,423,500 บ. (เบี้ยประกันบำนาญทั้งหมด) - 2,887,080 (มูลค่าปัจจุบันของเงินบำนาญในอีก 10 ปีข้างหน้า) = 1,536,420 บ.

ตารางสรุปตัวเลขของการสร้างบำนาญเดือนละ 100,000 บ. จากประกันบำนาญ 30% และ กองทุนรวม 70% โดยลงทุนต้นปีต่อเนื่อง 25 ปี

จากรูป อย่างไรก็ตามกองทุนรวมจะลงทุนอยู่ที่ 9,978,929 โดยกองทุนจะเติบโตและมีมูลค่าคาดการณ์ตอนอายุ 60 ปี อยู่ที่ 22,860,466 บ. หรือมีโอกาสที่จะได้มากกว่าที่ลงทุนประมาณ 12.8 ล้านบาท และเมื่อหักลบจากที่ขาดทุนประกันบำนาญ 1.5 ล้านบาท ก็ยังคงมีโอกาสได้มากกว่าที่ลงทุนไปประมาณ 11 ล้านบาท

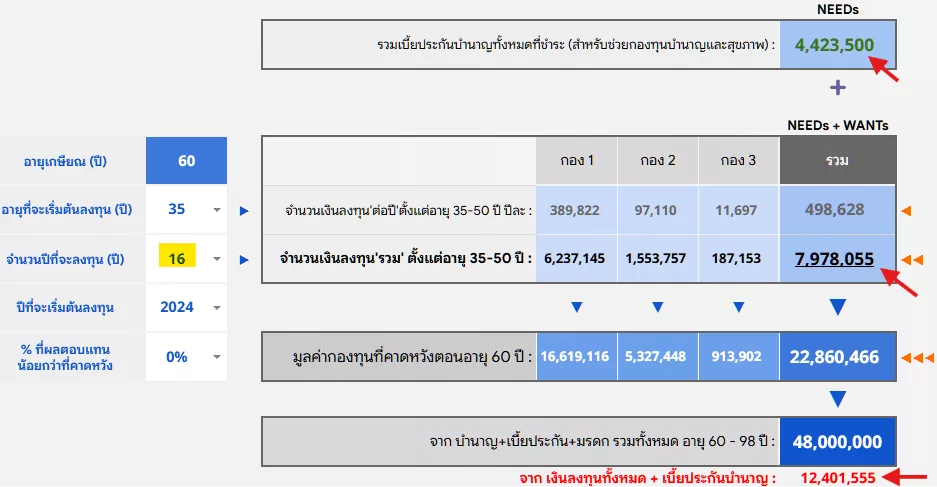

ตารางสรุปตัวเลขของการสร้างบำนาญเดือนละ 100,000 บ. จากประกันบำนาญ 30% และ กองทุนรวม 70% โดยลงทุนต้นปีต่อเนื่อง 16 ปี (ลดลงจาก 25 ปี ในตารางก่อนหน้า)

แน่นอนว่า เบี้ยประกันบำนาญ + เงินลงทุน หากลงทุนต่อเนื่อง 25 ปี จะรวมอยู่ที่ 14.4 ล้านบาท ซึ่งใกล้เคียงกับเบี้ยรวมประกันบำนาญ (แบบจ่ายบำนาญ 100%) ที่ 14.7 ล้านบาทอย่างมาก ซึ่งอาจทำให้รู้สึกได้ว่า ไม่แตกต่างกันมากนักในแง่ของเงินต้นที่ใช้ลงทุน รวมทั้งประกันบำนาญยังมีความแน่นอนมากกว่า

แต่ด้วยความยืดหยุ่นของกองทุนรวม หากเปลี่ยนจากการลงทุน 25 ปี ให้เหลือที่ 16 ปี (เงินลงทุนรวมจะยังไม่เกินสิทธิลดหย่อน 500,000 บ.) ก็มีโอกาสจะทำให้เงินต้นที่ลงทุนรวม จะเหลืออยู่ที่ 12.4 ล้านบาทได้ (หรือลดลงได้ถึง 2.3 ล้านบาท ) เนื่องจากมีเวลาให้เงินได้เติบโตมากกว่า

นี้จึงเป็นข้อดีของกองทุนรวมที่สามารถปรับเปลี่ยนทั้งเวลาและเงินลงทุนให้เหมาะสมกับสถานการณ์รายได้ที่มีได้

สามารถนำประกันชีวิตควบการลงทุนมาประยุกต์เป็นพอร์ตกองทุนที่จะจ่ายบำนาญได้

นอกจากนี้ ยังสามารถนำ ประกันชีวิตควบการลงทุน ( ที่มีจุดเด่นเรื่องการขายกองทุนออกมาเป็นบำนาญอัตโนมัติ และสามารถส่งต่อเงินให้ผู้รับผลประโยชน์โดยตรงหลังเสียชีวิต ) มารวมกับแผนเกษียณนี้ได้

โดยในวันที่เกษียณ จะทำการแบ่ง กองทุนรวมออกเป็น 3 พอร์ต ซึ่งเงินจากพอร์ตแรกจะถูกย้ายเข้ามาในประกันชีวิตควบการลงทุน และ กำหนดให้พอร์ตกองทุนรวมของประกันชีวิตควบการลงทุนเป็นแบบเสี่ยงต่ำ ปรับทุนชีวิตเป็นต่ำที่สุด

เพื่อให้ประกันชีวิตควบการลงทุนทำหน้าที่เป็นพอร์ตบำนาญที่ทำการขายกองทุนออกมาเป็นบำนาญโดยอัตโนมัติ โดยพอร์ตบำนาญนี้มักจะมีขนาดใหญ่ทึ่สุด จึงเหมาะกับการส่งต่อให้ผู้รับผลประโยชน์ไปในตัว

ในขณะที่พอร์ตที่ 2 และ 3 จะเป็นกองทุนรวมที่มีความเสี่ยงสูงกว่าเพื่อให้เงินได้เติบโต และรอเวลากว่า 10 -15 ปีให้พอร์ตบำนาญเงินหมด ก็จะย้ายเงินจากพอร์ต 2 เข้ามาในพอร์ตบำนาญของประกันชีวิตควบการลงทุน

จนสุดท้ายพอร์ตบำนาญหมดอีกครั้งในอีก 10-15 ปี ก็จะทำการย้ายเงินของพอร์ตที่ 3 เข้ามาเป็นพอร์ตบำนาญแทนในที่สุด

และนี้คือ ตัวอย่างของแผนเกษียณที่มีการประยุกต์ใช้เครื่องมือการเงินที่จำเป็นเข้าหากันทั้งหมด เพื่อได้จุดเด่นของแต่ละเครื่องมือมาชดเชยกับข้อจำกัดของอีกเครื่องมือ

ข้อดี ▼

- ได้ความมั่นใจจากประกันบำนาญ ว่าจะได้รับบำนาญแน่นอนในตอนสูงอายุหรือบั้นปลายชีวิต

- ได้ความยืดหยุ่น และการใช้เงินลงทุนที่น้อยกว่า จากกองทุนรวม

- เป็นการใช้การเติบโตของกองทุนรวมในพอร์ตประกันชีวิตควบการลงทุน มาจ่ายบำนาญตอนเกษียณโดยอัตโนมัติ และเงินจากกองทุนส่งต่อไปยังผู้รับผลประโยชน์โดยตรงได้

- มีความผ่อนคลายในวินัยทางการเงินมากกว่าประกันบำนาญอย่างเดียว

ข้อจำกัด ▼

- มีความซับซ้อนในการคำนวณ และ การเลือกเครื่องมือการเงิน

- ค่อนข้างยากที่จะหาโปรแกรมในการคำนวณมาวางแผนเกษียณลักษณะนี้ได้

- เนื่องจากแนะนำให้ใช้ประกันสุขภาพแบบปกติที่เบี้ยเพิ่มตามอายุมากกว่า ประกันสุขภาพแบบ UDR จึงควรคำนวณหาบำนาญต่อปีที่เพียงพอ สำหรับกำหนดให้หักเบี้ยประกันสุขภาพจากบัญชีธนาคารที่รับบำนาญได้อัติโนมัติและได้เบี้ยครบตามอายุ

- มีโอกาสที่ต้องใช้เงินมากกว่าการใช้ประกันบำนาญอย่างเดียว โดยเฉพาะหากเลือกสัดส่วนให้ประกันบำนาญช่วยจ่ายบำนาญที่ 50% ของบำนาญที่ต้องการ ซึ่งจะจำเป็นต้องคำนวณด้วยสัดส่วนที่ลดลง และหาอัตราความอยู่รอดที่สามารถรับได้ต่อไป

- กลยุทธในการประยุกต์ใช้วางแผนเกษียณนี้ จะถูกเจาะจงและจำกัดไปที่กลยุทธ Time Segmentation เท่านั้น

- หากเลือกใช้ประกันชีวิตควบการลงทุนเป็นพอร์ตบำนาญ ถึงแม้จะปรับทุนชีวิตให้ต่ำสุดแล้ว แต่ก็ยังทำให้เงินหมดเร็วกว่า กองทุนรวมแบบปกติที่ไม่มีประกันชีวิตได้

5. ประกันชีวิต ประกันโรคร้าย ประกันสุขภาพ

ประกันชีวิต

โดยส่วนใหญ่แบบประกันบำนาญที่เน้นให้ผลตอบแทนสูง มักจะไม่ได้ให้ความคุ้มครองชีวิตที่มากกว่าเบี้ยที่จ่ายไปมาด้วย หรือหากคุ้มครองชีวิตก็จะเน้นคุ้มครองถึงอายุ 60 ปีเท่านั้น

จึงทำให้การทำประกันชีวิตโดยตรง จะทำให้ได้ทุนชีวิตที่สูงกว่าเบี้ยที่จ่ายไปหลายเท่า ซึ่งจำเป็นอย่างยิ่งโดยเฉพาะหากมีภาระราคาแพงที่อาจทิ้งไว้ได้

ซึ่งการจะเลือกประกันชีวิตแบบใด จะขึ้นอยู่กับงบประมาณที่มี โดยหากมีงบเพียงพอ การเลือกประกันชีวิตตลอดชีพ ที่จ่ายเบี้ยสูงแต่มีมูลค่าในกรมธรรม์ที่สุดท้ายสามารถเกินเบี้ยที่จ่ายไปได้ (เหมือนเป็นการออมเงินแลกความคุ้มครอง)

หรือ หากงบมีน้อยการเลือกประกันชีวิตแบบชั่วเวลาที่เน้นทุนชีวิตสูงเบี้ยน้อย ๆ ที่คุ้มครองเพียงชั่วเวลาก่อนเกษียณก็อาจเป็นทางเลือกที่น่าสนใจเช่น

ประกันโรคร้าย

ในส่วนประกันโรคร้าย จะเป็นเครื่องมือสำคัญที่ปกป้องแผนเกษียณได้ โดยเฉพาะกับโรคมะเร็งที่หากเป็นแล้วอย่างไรก็ยากที่จะทำงานประจำเดิมควบคู่กันไปได้ในขณะทำการรักษา ประกันโรคร้ายจึงมีบทบาทสำคัญอย่างมากสำหรับแผนเกษียณ

โดยการจะเลือกประกันโรคร้ายแบบใด ก็จะขึ้นอยู่กับงบที่มีเช่นกัน โดยหากมีงบมากการเลือกประกันโรคร้ายแบบเบี้ยคงที่คุ้มครองตลอดชีพ ที่มูลค่าในกรมธรรม์สามารถเกินเบี้ยที่จ่ายไปได้ (เหมือนการออมแลกความคุ้มครองโรคร้าย) จะน่าสนใจที่สุด

แต่หากมีงบน้อยการเลือกประกันโรคร้ายแบบเบี้ยปรับเพิ่มตามอายุ เพื่อช่วยรับความเสี่ยงโรคร้ายเฉพาะตอนก่อนเกษียณก็จะน่าสนใจขึ้นมา (หลังเกษียณเบี้ยจะปรับสูงขึ้นอย่างมาก จนเบี้ยรวมเกินทุนคุ้มครองในเวลาไม่กี่ปี)

ประกันสุขภาพ

ประกันสุขภาพโดยเฉพาะแบบเหมาจ่าย เป็นหนึ่งเครื่องมือการเงินที่ทำให้การวางแผนเกษียณสามารถทำได้ง่ายขึ้นอย่างมาก ด้วยเพราะสามารถเปลี่ยนค่าใช้จ่ายที่ไม่รู้จำนานเงินที่ต้องใช้แน่นอน ให้กลายมาเป็นเบี้ยประกันที่รู้จำนวนเงินที่ต้องใช้แน่นอนได้

โดยการจะเลือกประกันสุขภาพแบบใด โดยเฉพาะสำหรับการวางแผนเกษียณ จะไม่ได้ขึ้นอยู่กับงบที่มีเพียงอย่างเดียว เพราะประกันสุขภาพจะต้องอยู่กันไปตลอดชีพ ไม่ควรต้องเปลี่ยนแผนเพื่อไปยังแผนที่ดีกว่า เนื่องจากตอนที่จะเปลี่ยนแผนอาจมีการเจ็บป่วยด้วยโรคเรื้อรังแล้ว ทำให้แผนใหม่ที่จะทำ อาจถูกยกเว้นความคุ้มครองโรคที่เป็นมาก่อนได้

ดังนั้นการเลือกประกันสุขภาพจึงต้องมั่นใจว่า นี้จะเป็นแผนที่จะสามารถอยู่กันไปได้ตลอดชีวิตจริง ๆ แม้ว่าในอนาคตค่าห้องจะปรับสูงขึ้นอย่างไร หรือ จะมีวิวัฒนาการการรักษาแบบใหม่เพิ่มขึ้นมา แผนประกันสุขภาพที่เลือกนี้ก็ควรที่จะสามารถดูแลได้ทั้งหมด จึงจะช่วยให้การวางแผนเกษียณเป็นไปอย่างมีประสิทธิภาพมากที่สุดได้

Roadmap การวางแผนเกษียณ

แผนเกษียณเป็นแผนที่ต้อง ใช้ประโยชน์จากเวลา จากรายได้ของการทำงาน และ จากเครื่องมือการเงินให้ได้มากที่สุด เพื่อที่จะสามารถคาดการณ์ได้ว่า "จะสามารถหยุดพักและทำในสิ่งที่ชอบได้อย่างสบายใจเมื่อใด"

รูปแบบรายได้ 4 อย่างที่สำคัญ ที่หากมีครบทุกด้านได้เมื่อใด จะทำให้การวางแผนเกษียณเป็นเรื่องที่เป็นไปได้มากขึ้น พร้อมทั้งปิดประตูการล้มละลายจากเหตุร้ายที่คาดไม่ถึงต่าง ๆ ได้

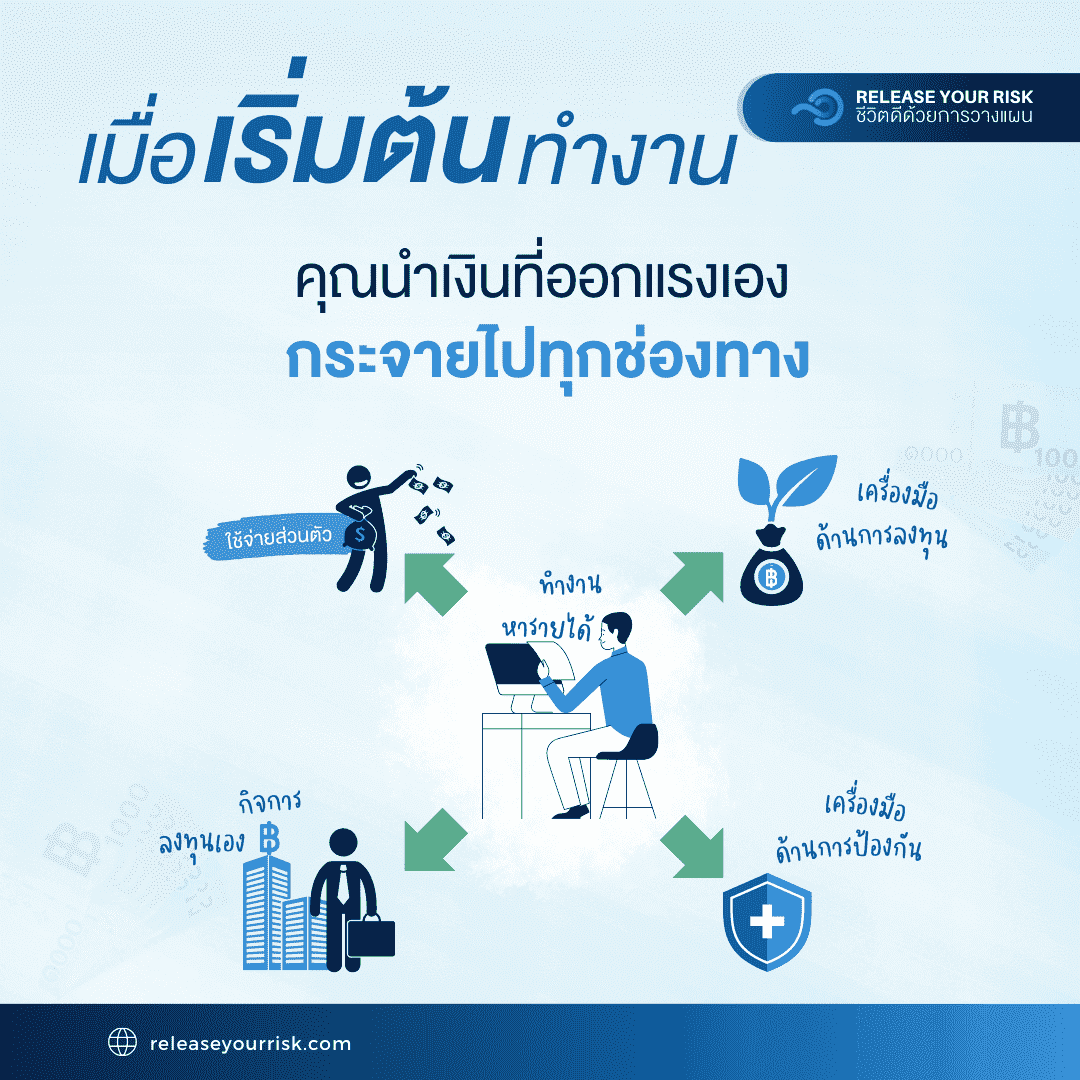

เมื่อเริ่มทำงาน รายได้หลัก จะมาจากการทำงานที่ใช้เวลาตนเองแลกเงิน มาเพื่อเป็นใช้จ่าย ซึ่งควรทำการแบ่งเงินบางส่วนเพื่อไว้ลงทุนหาทางสร้างรายได้อีก 3 อย่างที่เหลือในอนาคต

การทำงานได้ใช้ร่างกายและจิตใจอย่างหนัก การเจ็บป่วยจึงเป็นสิ่งที่หลีกเลี่ยงได้ยาก โดยรายได้จากเครื่องมือการป้องกันอย่างประกันสุขภาพ ประกันโรคร้าย จะช่วยให้ไม่ต้องหมดเงินหลักแสนในพริบตาเมื่อต้องเจ็บป่วย

หลังจากเวลาผ่านไปนาน รายได้จากเครื่องมือการลงทุนจะได้เติบโตตามแผนที่วางไว้ จนทำให้สามารถดูแลเครื่องมือด้านการป้องกันแทนรายได้จากการทำงานได้เอง และเหลือเวลาให้ดำเนินกับกิจการธุรกิจตนเองมากขึ้น

จนกระทั่ง รายได้จากกิจการส่วนตัว หรือ การลงทุนด้วยตนเอง (ที่ต้องอาศัยทั้งความรู้ เวลา และความชำนาญ) สามารถสร้างรายได้ได้เอง และแซงหน้ารายได้จากการทำงาน และเริ่มมาดูแลค่าใช้จ่ายทุกอย่างแทน รวมถึงสามารถนำรายได้ที่ได้มาทำตามแผนเกษียณในเครื่องมือการลงทุน และ เครื่องมือการป้องกัน ได้สำเร็จ

สุดท้าย ในตอนที่เกษียณ เครื่องมือการลงทุนตามแผนที่วางไว้ จะทำหน้าที่ดูแลค่าใช้จ่ายที่จำเป็น ขณะที่เครื่องมือการป้องกันจะดูแลค่าใช้จ่ายด้านค่ารักษาและภาระสุดท้าย ในส่วนรายได้จากกิจการส่วนตัวสามารถดูแลค่าใช้จ่ายที่เพิ่มความสะดวกสบาย ควบคู่กับรายได้จากการได้ทำงานที่ชอบในยามเกษียณ

รูปแบบดำเนินการตามแผนเกษียณ

- แบบแยกทำไม่พร้อมกัน : แผนบำนาญ กับ แผนเบี้ยประกันสุขภาพ

- 1.1 แผนเบี้ยประกันสุขภาพตอนเกษียณ แยกต่างหาก

- มีความสำคัญระดับ Needs (ชัดเจนตามตารางเบี้ย)

- เหมาะกับทั้งบุคคลทั่วไป กับข้าราชการที่มีบำนาญเรียบร้อย และเห็นความจำเป็นของประกันสุขภาพ

- ควรมีการเตรียมเงินบำเหน็จไว้สำหรับดูแลค่าใช้จ่ายนอกเหนือจากค่ารักษา และค่าคนดูแลตอนทุพพลภาพ

- การแยกแผนออกมาจากแผนบำนาญนั้น เพื่อสามารถลงมือทำให้เสร็จเรียบร้อยก่อนใน 3 - 10 ปี หรือ ทำให้เงินลงทุนที่ต้องใช้ตามแผนจะยังไม่เกินสิทธิลดหย่อนภาษี

- 1.2 แผนบำนาญที่ต้องการตอนเกษียณ แยกต่างหาก

- มีความสำคัญทั้งระดับ Needs (จำเป็นยืดหยุ่นได้ยาก) + Wants (เพื่อความสะดวกสบาย ยืดหยุ่นได้)

- เหมาะกับผู้ที่ไม่ใช่ข้าราชการ

- อาจมีการเตรียมเงินบำเหน็จไว้สำหรับส่วน Funs (เพื่อความบันเทิง อาจสามารถแยกเป็นพอร์ตความเสี่ยงสูงต่างหากจากแผนบำนาญได้)

- เป็นแผนแยกที่สามารถเน้นลงมือทำต่อจาก แผนเบี้ยประกันสุขภาพ ได้ เพราะมีความยืดหยุ่นมากกว่า และ มักใช้ระยะเวลาลงมือทำจนถึงเกษียณ หรือ เน้นให้เงินลงทุนไม่เกินสิทธิลดหย่อนภาษีที่ได้

- 1.1 แผนเบี้ยประกันสุขภาพตอนเกษียณ แยกต่างหาก

- แบบทำพร้อมกัน : แผนบำนาญ กับแผนเบี้ยประกันสุขภาพ

- หากต้องการลงมือทำพร้อมกันทั้งแผนเบี้ยประกันสุขภาพ และแผนบำนาญ

- อาจไม่เน้นการลดหย่อนภาษีเป็นหลัก (เพราะสามารถเกินสิทธิลดหย่อนได้) แต่เน้นการลงมือทำโดยใช้ระยะเวลาลงทุนที่สั้นร่วมด้วย

**หมายเหตุ : ประกันบำนาญเกินสิทธิลดหย่อนจะไม่มีปัญหาเรื่องภาษี แต่หากกองทุนรวมลงทุนเกินสิทธิลดหย่อนจะเริ่มมีปัญหาเรื่องภาษีตามมา

เริ่มวางรากฐานให้กับ "แผนเกษียณ" อย่างจริงจัง

ด้วย Framework การใช้เครื่องมือการเงินลดหย่อนภาษี ให้เกิดประสิทธิภาพสูงสุด

"ตน (ในปัจจุบัน) จะเป็นที่พึ่งของตน (ในอนาคต)"